1万8千字的监管文件,是否会重塑我们的保险销售管理体系? | 精算视觉·保险小课堂#20

导读:《人身保险销售管理办法(征求意见稿)》解读。

大家好,我是Alex。

2021年11月25日前后,一份名为《人身保险销售管理办法(征求意见稿)》的文件开始在行业内部流传。

虽然这份文件是否为银保监会的“

官方下发”还不得而知,但是这份文件出自监管部门之笔应该是可以确定的。

而这份长达1万8千字的文件中提及的诸多内容,确实非常有看点,如果落地执行,将会深刻影响未来中国人身保险销售的底层逻辑与发展模式,非常值得大家仔细“品味”。

今天,我们就来对这份文件的内容进行解读。

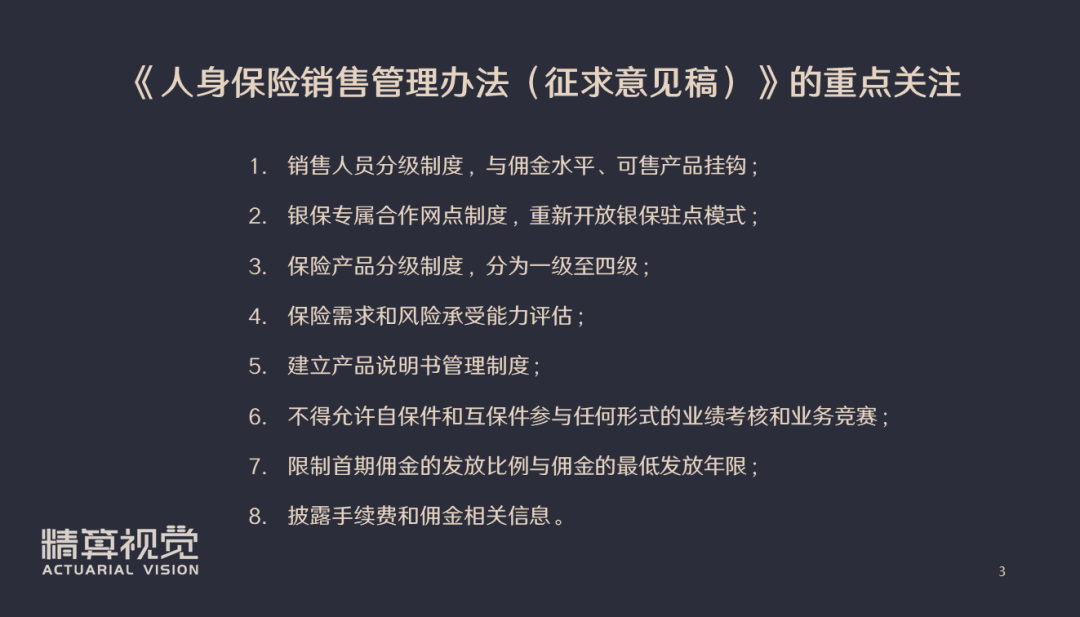

《人身保险销售管理办法(征求意见稿)》中最值得大家关注的“8大变化”:

1、销售人员分级制度,与佣金水平、可售产品挂钩;

2、银保专属合作网点制度,重新开放银保驻点模式;

3、保险产品分级制度,分为一级至四级;

4、新增保险需求和风险承受能力评估;

5、建立产品说明书管理制度;

6、不得允许自保件和互保件参与任何形式的业绩考核和业务竞赛;

7、限制首期佣金的发放比例与佣金的最低发放年限;

8、披露手续费和佣金相关信息。

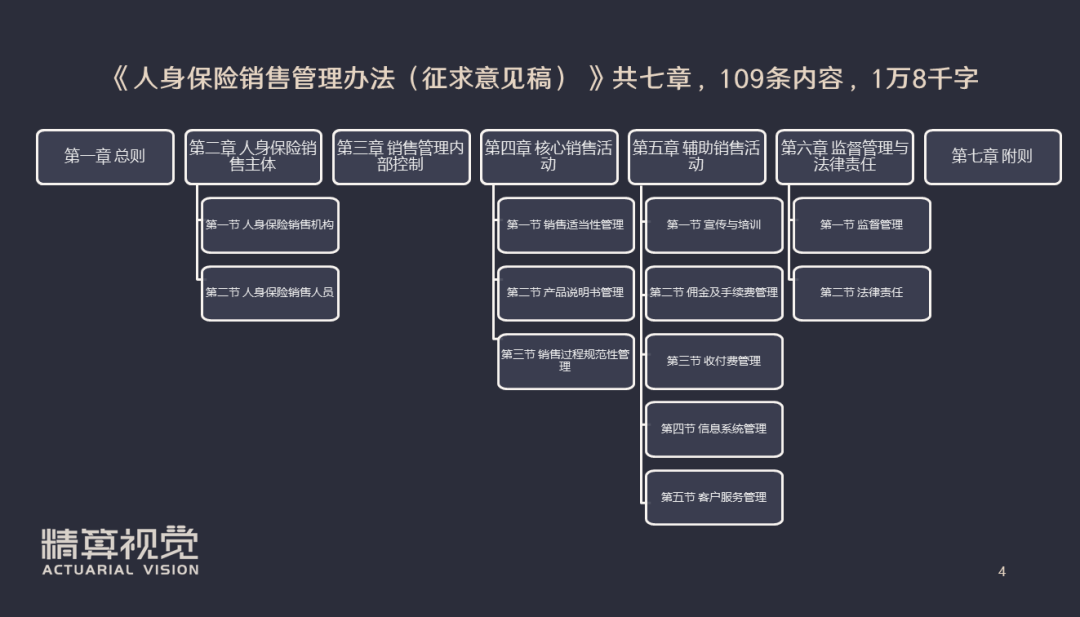

最新发布的《人身保险销售管理办法(征求意见稿)》共有七章,109条内容,1万8千余字。

“第一章 总则”定义了什么是“人身保险销售活动”和“人身保险销售主体”。其中:

- 人身保险销售活动是指人身保险销售主体开展的与销售人身保险产品、订立人身保险合同相关的售前、售中、售后业务活动;

- 人身保险销售主体是指依法开展人身保险销售活动的保险机构及保险销售人员;

- 保险机构是指从事人身保险销售活动的保险公司和保险中介机构;

- 保险销售人员是指从事人身保险核心销售活动的人员。

人身保险的销售活动分为两个大类——核心销售活动和辅助销售活动。

其中,核心销售活动主要涉及“售中”的销售环节,参与者必须为持证的销售人员;而辅助销售活动则主要涉及“售前”和“售后”的销售环节,参与者不一定为销售人员。

销售人员分级管理要求保险机构要对销售人员进行分级管理。

保险机构可按照销售人员教育背景、从业年限、考核情况、业务品质、培训及测试情况、诚信评价结果等进行分级,级别体系应不少于四级,一级为最低级别。销售人员应在分级管理体系内从低到高逐级晋升,新录用上岗销售人员首次定级应为一级。

销售人员的分级还将影响其所能获取的佣金水平以及所能销售的保险产品类别,这几点后面会提到。

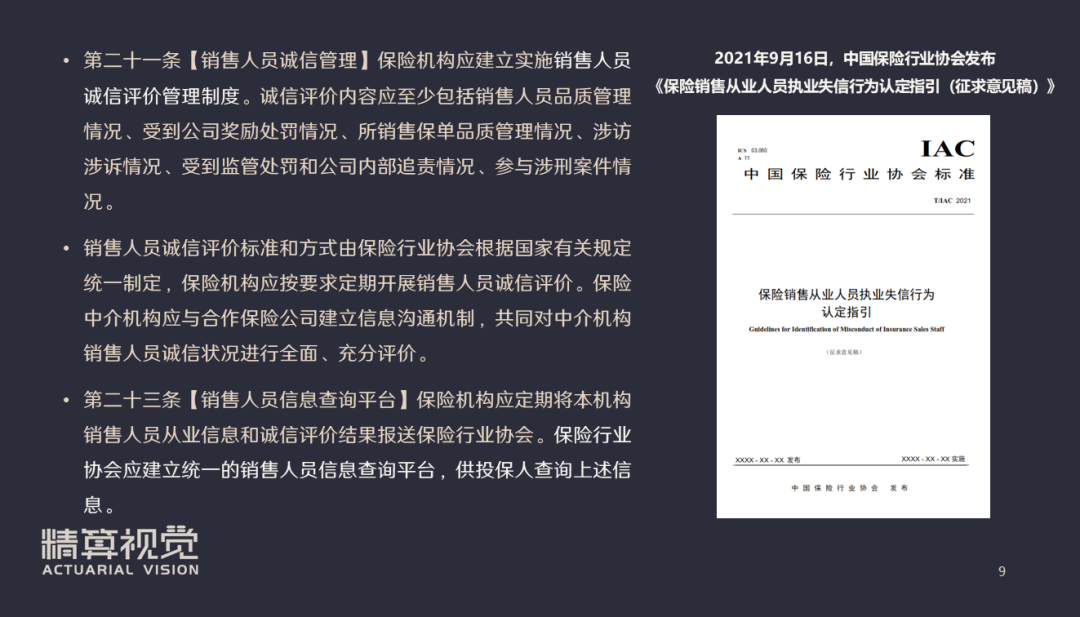

销售人员诚信管理要求保险机构建立实施销售人员诚信评价管理制度。

这一点与2021年9月16日中国保险行业协会发布的《保险销售从业人员执业失信行为认定指引(征求意见稿)》进行了呼应。

未来,中国保险行业协会将建立统一的、可供外界查询的销售人员信息查询平台,保险机构应定期将本机构销售人员从业信息和诚信评价结果报送保险行业协会,以供投保人查询保险销售人员的诚信评价情况。

未来,保险公司与商业银行开展保险销售合作的过程中,可以选定专属合作网点开展深度合作。

这也就意味着,保险公司和商业银行除了拥有《商业银行代理保险业务管理办法》规定的“1+3”合作模式,还新增了一种与单一保险公司进行“深度合作”的模式,允许保险公司人员到商业银行进行驻点。

只不过,如果选择了“深度合作”模式,原有的“1+3”就无法执行,因此对商业银行网点而言是一个“二选一”的选择。

“深度合作”模式一旦落地,则意味着多年以来被禁止的银保驻点销售重启,这将加强银保销售的专业性,同时也将利好于大保险公司和与银行有股权关系的保险公司。

销售品质管理要求,保险机构应将业务品质与销售人员分级结果挂钩,与销售人员佣金水平或业绩水平挂钩。

销售适当性管理要求,保险机构要建立产品分级制度,确立产品分级标准,并且明确产品分级与销售人员等级的对应关系,以及产品分级与投保人保险需求及风险承受能力测评结果的对应关系。

保险公司应当根据产品复杂程度、风险水平、缴费负担等指标,将产品级别划分为一至四级,其中一级为最低级别,四级为最高级别。

产品分级标准的评判主要包括三个维度:复杂程度、风险水平和缴费负担。在每一个维度下,都可以把保险产品分为“低、中、高”三个类别。

上图为根据监管文件表述所制作的保险产品分级标准汇总。

此次发布的征求意见稿中,在人身保险的销售流程中,新增了一个非常重要的部分——保险需求和风险承受能力评估。

这个机制要求,保险机构应当在客户每次投保前开展投保人保险需求分析与风险承受能力评估,保证产品风险水平与客户风险承受能力匹配,产品缴费负担水平、客户所选的保险金额及缴费年限与客户缴费能力匹配。

保险需求和风险承受能力评估结果经投保人确认后,方可进入推介投保方案和办理投保手续流程,因此这个评估将成为投保前的必要步骤。

保险需求和风险承受能力评估与香港保险业在2016年实行的“财务需要分析”(Financial Needs Analysis,简称FNA)类似,上图为FNA表单的举例。

此次发布的征求意见稿中,在人身保险的销售流程中,还新增了“产品说明书制度”。保险机构及销售人员销售一年期以上人身保险产品,应当向投保人提供产品说明书。

产品说明书类似于目前保险公司自己开发的计划书展业工具,只不过监管部门对于产品说明书有了更多的标准化要求,并规定产品说明书应当由产品制式说明内容和拟投保方案个性化说明内容两部分构成。

值得关注的是,未来在投保过程中,产品说明书是要经投保人签字和留存的。

“产说会留档”规定保险机构举办产说会,要对产说会进行全程录音录像。

自保件、互保件管理也是一条非常重要的监管措施,要求保险机构不得以购买保险产品作为销售人员入司、转正或晋级的条件,不得允许自保件和互保件参与任何形式的业绩考核和业务竞赛。

宣传推介材料管理要求,人身保险宣传推介材料应由保险公司总公司或经授权的省级分公司进行合规性审核并制作,其他任何机构和个人不得擅自设计、修改、增减、变更人身保险宣传推介材料。

培训与测试管理要求保险机构加强对保险销售人员的培训与测试,销售人员每年接受本机构组织或认可的培训时间不得少于30小时。

佣金与品质管理是一条非常“重磅”的管理规定,将有可能会一举改变整个保险营销体系的运作逻辑。

这条管理规定要求保险机构将手续费和佣金支付嵌入业务品质管理流程,并且要求保险机构向保险中介机构支付的首期手续费不得高于首期保费的80%;向销售人员支付的首期佣金发放比例不得高于保单直接佣金的40%,续期佣金发放年限不得低于10年和保单缴费年限二者之低者。

这一规定不仅大大降低了保险中介机构首期可以拿到的手续费(不得高于首期保费的80%),还大大降低了保险销售人员首期可以获得的佣金水平(不得高于保单直接佣金的40%),还拉长了佣金的发放年限(不得低于10年和保单缴费年限二者之低者)。

未来,长险的佣金发放很有可能会出现上图中的模式,即第二年的佣金水平会高于首年,不知道大家对于这种新模式会有一些什么样的看法呢?

“佣金披露”这一条也比较“重磅”,要求保险机构披露手续费和佣金相关信息,与新加坡保险市场的监管制度看齐。

征求意见稿最后一句话所透露出的,是这份办法将会在2022年施行。

假如这些监管办法落地执行,一定会在行业中掀起“滔天巨浪”,中国人身保险产品的销售也将正式步入新的时代。

不过,目前我们所拿到的,只是一份市场内部流传的《人身保险销售管理办法(征求意见稿)》,具体内容的落地一定会与这份文件有较大出入,敬请大家期待。

想了解更多前沿的保险市场资讯吗?

欢迎加入我们的星球——

(已有超过2,500人加入)

点击“阅读原文”可查看所有历史文章

阅读原文 关键词

业务

保险公司

保险产品

佣金

销售人员

最新评论

推荐文章

作者最新文章

你可能感兴趣的文章

Copyright Disclaimer: The copyright of contents (including texts, images, videos and audios) posted above belong to the User who shared or the third-party website which the User shared from. If you found your copyright have been infringed, please send a DMCA takedown notice to [email protected]. For more detail of the source, please click on the button "Read Original Post" below. For other communications, please send to [email protected].

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。