港股防千手册之三:超级收割机——先旧后新

当初,娱乐开场的防千手册,娱乐娱乐着也到了系列之三了...

系列之一,聊的是通用的套路:看名字,找股东,看图形,盯市值,一个套路耍下来,基本也就八九不离十了。前文可阅:《港股防千手册之一:你凭什么叫“中国”?》系列之二,聊的是做空机构的思考逻辑以及各方利益与应对,还不幸言中了后续的核数师PK上市公司的剧情。前文可阅:《港股防千手册之二:浑水下个做空的会是谁?》系列之三,咱们就来剖析剖析一只麻雀,欣赏一波节奏,希望能有所启发。

▌一、鉴表

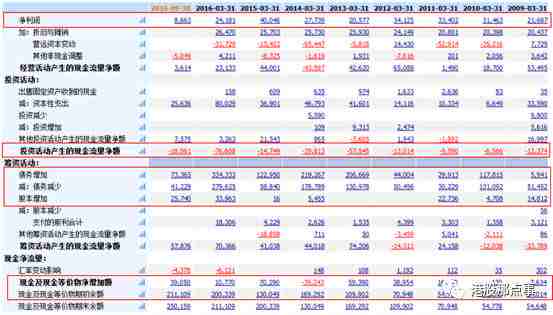

先来欣赏一张美如画的现金流量表:

看起来,这位朋友的报表就老有意思了,每年财报上还是有些利润的,利润基本在3亿左右波动。但是,真正的经营性现金流净额就很有意思的每隔几年来一波大幅的下降。

同步的,公司的资本开支从来就没少过,融资性现金流就更壮观了,基本上是处于净债务增加的趋势,但是股权融资几乎没听过,这种债、股协同的加杠杆方式,疗效谁用谁知道。水多了加面,面多了加水,和着和着面团就越来越大了,所以资产负债率40%-50%间游荡。

公司这个杠杠的融资能力打底,虽然业绩波动不大,但是这个在手现金可是越囤越多了。从2009年期末的5亿,刷着刷着就刷到了2016Q2的25亿了,简直是土豪得不能再土豪。有息负债也从2009年期末的19.5亿冲到了2016Q2的46.7亿,传说中的大存大贷。

如果只是看派息记录,每年都高派息比例的刷着分红,看着像个好同志。

但是综合起来一看,那基本就妥妥的有结论了,公司是有那么些真实业务,有些经营性现金流,能分出红来。但是有点小心思,动了些手脚了,所以这种公司基本看到这里就可以排除了。

这个公司有趣的是,2015年后的融资套路非常典型,这才是解剖这只麻雀的亮点...

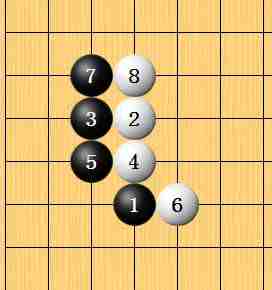

▌二、大雪崩定式

围棋里面有个“大雪崩定式”,图形走这样...

看到上文这个个股近几年的走势,刹那间想起当初被这个定式统治的恐惧...

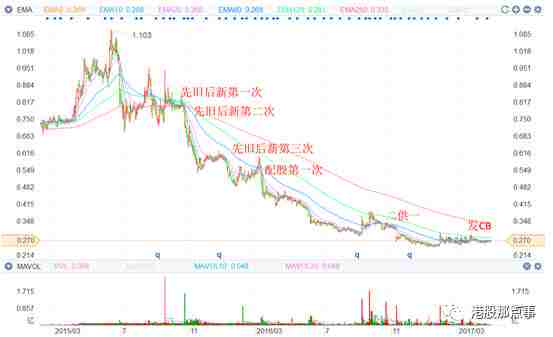

2015年6月跟随港股大时代冲顶以来,至今已经单边累计下跌73.94%...伴随着这个单边下跌的就是六次非常有趣的融资,汇总图如下:

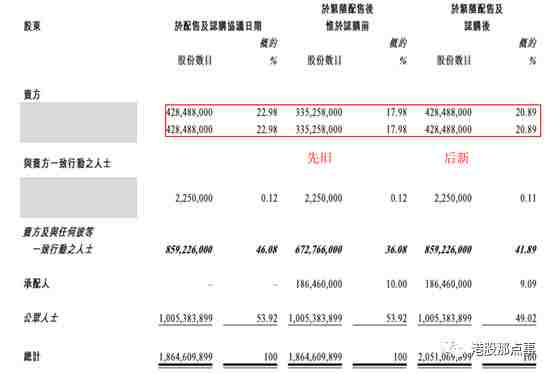

2015年9月,大股东先旧后新,按每股1港元,配售1.86亿股,融资1.86亿港元,配售商JLF,大股东及一致行动人持股比例从46.08%下降到41.89%。2015年11月,大股东先旧后新,按每股1港元,配售1亿股,融资1亿港元,配售商JLF,大股东及一致行动人持股比例从41.88%下降到39.35%。2016年2月,大股东先旧后新,按每股0.65港元,配售0.86亿股,融资0.55亿港元,配售商JLF,大股东及一致行动人持股比例从39.35%下降到37.86%。2016年3月,上市公司配售新股,按每股0.52港元,配售5亿股,融资2.6亿港元,配售商JLF,大股东及一致行动人持股比例从37.86%下降到31%。2016年11月,宣布2供一,供股价每股0.25港元(较前日收市价折让30.56%),包销商JLF,融资3.44亿港元,大股东及一致行动人承诺供股,持股比例维持31%。2017年4月,宣布向大股东发行4亿可转债,2年期,年息5%,转股价0.3元/股(较前日收市价溢价约11.11%)。若所有可转债全面转股,大股东及一致行动人持股比例又从31%提高到47%...基本上只要大股东还要这个壳,这个CB是必转股的~

一回首,2年过去,6轮融资,3次先旧后新,1次配股,1次供股,1次可转债(按转股核算),能用的基本都用上了。累计融资13.45亿,股本从18.6亿股扩大近3倍到55.27亿股,公司股价从1快多跌到2毛多。更重要的就是这么一波完美刷钱的节奏,一路下跌一路派货,最终在底部再来一发低价的增持,大股东持股比例从46.08%下跌到31%,刚好掐准点不破30%这条线。一回头又回补到派货前的47%,拉上去又能星辰大海的配货了,这种运作的节奏,就问还有谁...

上文第一部分就直接从财报信息上就可以直接排除,即使抱有一丝希望,看公司的资本运作手段,即使不看财报也可以直接排除或者果断止损了,原因在于那个多达三次的神奇的:先旧后新。

先旧后新是种港股特有的发新股的方式,即股东会先将自己持有的股份配售给独立的第三方投资者,然后配售股东再等价认购等额公司发行的新股份。先旧后新其实本质上也是上市公司发行新股的一种方式,但是通过先旧后新的方式,资金方实际上拿的是老股,筹码锁定时间比直接发行新股的时间更短了,理论上抛货速度最快...逻辑上讲,是对资金方更为优厚的一种配售方式,那问题来了,你觉得是怎样的上市公司,才会接受这样一个对资金方这么优厚的融资安排,答案无用多言...

港股机制灵活,资本运作能力强的大股东也会割韭菜,在阶段性高位大股东自己卖老股,上市公司直接配新股都是常有的事情。割得都是大周期的韭菜,但是用到先旧后新的配股方式的,都是没能力在市场上拿到容易钱的boy...

因此,但凡在阶段性高位,用上了先旧后新这种配股方式的,不用多想,基本上手动再见就对了...往往先旧后新就是大雪崩的开始...

回到本文的主角,财务报表有一次判断的机会,三次先旧后新有三次止损机会。但凡是有花心思看过基本面的,即使中招了,基本上都不会血亏...回到大股东的角度,历经6轮股权融资,持股比例又回到原点,港股制度的灵活性体现无疑。

说白了,如果不要脸,港股可以给上市公司一次买活的机会...估值再低都可以融资的嘛,最终不外乎就是一个持股比例的问题。要动态来看稀释,作为大股东,先主导一波稀释把钱A进来,更多的利空砸到更低的位置反手拿一批货,持股比例又回来了。持股比例没有变化,钱却圈了一大笔...但是这么一搞,基本上就是板上钉钉的“老千”的烙印了,但是对于老板而言,有了买活钱。

所以,既有上来就冲着做坏人出老千的,也有老实人混到一般混不下去,按耐不住内心的小恶魔暴走成老千的,制度使然...因此也要动态的去看上市公司,以前老实的,变老千也就一念之间,由俭入奢易,由奢入俭难啊,老千会上瘾的,所以别想着会浪子回头...

▌结语:

港股的坑千千万,避坑神技就没有了,但是小心得还是有的:疑罪从有...

但凡看不懂的套路,直接Pass...

例如这牛逼闪闪的先旧后新。

【作者简介】

自杀小队| 格隆汇·专栏作者

财技老司机,专注壳股

【精华推荐】

立即点击“阅读原文”,抢先体验格隆汇app!

最新评论

推荐文章

作者最新文章

你可能感兴趣的文章

Copyright Disclaimer: The copyright of contents (including texts, images, videos and audios) posted above belong to the User who shared or the third-party website which the User shared from. If you found your copyright have been infringed, please send a DMCA takedown notice to [email protected]. For more detail of the source, please click on the button "Read Original Post" below. For other communications, please send to [email protected].

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。