耽误一个人赚钱的,就是这三种投资心态

文 | 黛西

由于身上贴着“金融女”的标签,跟朋友聚会,没聊几句对方就直奔主题:

你觉得哪支股票接下来会大涨?你看好中国股市还是美国股市?你觉得欧元现在跌到底了吗?

我回答,不知道,不清楚,你猜呢,哈哈哈。

先澄清一件事,普通高校的金融系是“传统经济学”的分支,不会教怎么选股票,怎么炒外汇,怎么投资套利。

还有一点可以确定,没事就预测大盘走向的,让你抄底股票黄金的,怂恿你加杠杆炒外汇的,技术分析头头是道的,一般都不是正儿八经的专业人士,你要警惕他的动机。

今天正好是初五,朋友圈都在转发接财神,我这个育儿博主也忍不住不务正业一次,金融博主附体,聊聊几个迟早会把“财神”吓跑的投资心态。

1. 过度自信

说起投资,我们普通人第一想到的应该就是买股票。

股市是个神奇的地方,神奇在每个人都觉得自己会赚钱,没人是抱着必赔的决心进入市场的,否则拿着这些钱干点什么不好,为什么非要在股市上亏掉。

每个人都赚钱,朋友你觉得有可能吗?

清醒的人都知道,在股票市场上,赚钱的只是少部分人。

短期股票市场上,公司股权价值没有改变,交易就是个零和游戏,也就是说,整体财富没有增加,只是发生了转移,张三赚多少,李四就赔多少。

但是,在成交的那一刻,张三和李四都相信自己是赚的那个。

你打开炒股软件,看看每时每刻有多少人在“成交”就知道了。

通常意义上的“成交”,是双方意见达到一致的结果,但资本市场上的正好相反,“成交”是意见分歧的结果。

同样的价格,有人要买,有人要卖,买的人觉得股票被低估了,股价还能涨,卖的人当然觉得被高估了,股价要跌。

股价不可能既涨又跌啊,买卖一换手,二脸必打其一。

这种过度自信,通常来源于认知偏差:把偶然的成功归因为必然,把运气归因为才华。

如果你入市的时候,恰好是牛市,买什么都赚,你很难不自信。

所以有句话说,一个合格的投资者,必须经过完整的牛熊市洗礼,他的投资观才能真正建立起来。

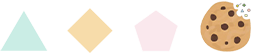

如果你在2019年夏天买入亚马逊股票,等了大半年没起色,终于在2020年遇上大涨,你一定会觉得自己眼光很好,买到了伟大公司的伟大股票。

▼ 亚马逊2020年股价

亚马逊是伟大公司不假,但伟大公司的股票不一定是好股票。

市场上交易的人都是“非理性”的,人会恐慌,会从众,会盲目自信,过度悲观,这些导致股票的价格不总等于价值,当伟大公司的股票被高估,它当然不是好股票。

亚马逊股票在2019年已经达到1800美元高点,这不说明任何问题,它完全可能有潜力继续上升,但是在2020一年里涨幅超过78%,这种上升是“必然”的吗?

在新冠疫情刺激下,线下零售受重创,全民家里蹲网购,电商蓬勃发展,亚马逊成为最大赢家。

人人都知道新冠是黑天鹅事件,不是必然事件,而那些在2019年买入亚马逊股票的人,可不会承认自己的投资成功是偶然的。

他们觉得自己选股有方,买入的时机也好,但他们不会记得,他们买入亚马逊股票的时候,当然不是因为预测到了全球爆发新冠。

2. 接飞刀

很多投资者喜欢抄底,把抄底跟价值投资当成一回事,以为大跌当头,正好是买入伟大公司股票的好时机。

华尔街有句老话叫“Don’t catch a falling knife”,不要接飞刀。

这句话意思就是,不要在一支股票连续下跌的时候试图抄底。

你细品一下,把抄底比喻成“接飞刀”,这句话里藏了多少前人的飙血教训。

为什么不要接飞刀,原因很简单,市场是非理性的。

市场的非理性体现之一就是会“自我加强”,也就是每个散户都有过的感受——涨起来追不上,跌起来刹不住。

2020年美股的三次熔断,就是市场“自我加强”的例子。

第一次熔断后,很多人觉得可以补仓了,摊薄成本,第二次熔断,很多人觉得这回应该“跌透”了吧,重仓抄底,没想到,还有第三次。

你可能会说,现在美股不是也缓过劲来了嘛,抄底没毛病啊。

但是,可不是每次大跌都有运气缓过劲来。

而且,大盘的飞刀本来就不是特别险恶,如果换成接个股的飞刀,那场面就血腥多了。

一支“好公司”的股票,从50块跌到20块,你一看都腰斩了,绝佳的抄底机会啊,巴菲特不是说过嘛,要用5毛钱买1块钱的股票。

事实是,腰斩后迎来的不一定是价值回归,也可能是继续跌到1块钱以下。

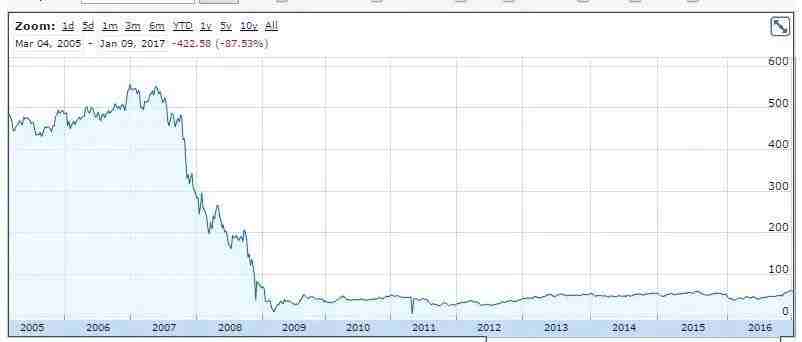

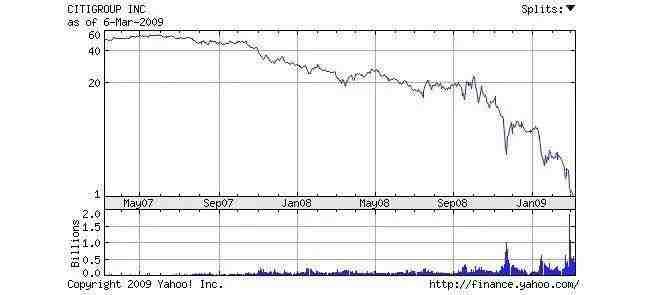

这不是个比方,而是2007-2008年的次贷危机中,花旗银行的真实股价走向。

▼ 花旗银行从50美元跌破1美元,而这时次贷危机才刚开始

你总不能说花旗银行是“坏公司”吧?

200多年历史的口碑银行,在金融危机来的时候,股价也会暴跌98%以上。

在花旗之前,雷曼兄弟破产引起全球金融市场大动荡,如果花旗银行也倒闭了,带来的多米诺效应是不堪设想的。

美国政府和美联储说什么都要救花旗,各种大手笔下血本,加上花旗按照10:1的比例缩股,才让股价在2011年重新变得“好看”了些。

想象下,如果花旗银行只是一个“普通的好公司”,如果它没有too big to fail的地位,美国政府就不会铁心救它。

这样一来,那些在20美元“接飞刀”的人,大概永远都不会等到价值回归的那天了。

不要说我们普通人,华尔街多少传奇的基金经理都蹭想“抄底”封神,结果血本无归,甚至被迫关闭了基金。

你可能会说,不对啊,巴菲特不是说,好公司的股价迟早会价值回归,别人恐惧的时候我要贪婪,意思不就是趁大跌买入吗?

投资天才彼得林奇也说过,股市大跌其实是好事,让我们有一次好机会,以很低的价格买入那些优秀公司的股票。

但是,价值投资和抄底有本质区别。

彼得林奇也引用过华尔街的“飞刀”说法,他说,想要抄底买入一只下跌的股票,就如同想要抓住一把下跌的刀子,不但抓不住,反而会伤到手导致剧烈的疼痛,因为你抓错了地方。

那什么是更稳妥的方法呢?

“等刀落到地上后,扎进地里,晃来晃去了一阵后停止不动了,这时再抓起这把刀子也不迟。

如果你对困境反转型股票感兴趣,应该找到一个更加充分的买入理由,而不是因为这只股票已经下跌这么多了,所以看起来可能会反弹。”

3. 赚快钱

你肯定听过这个对话。

贝佐斯问巴菲特,你的投资理念非常简单,为什么大家不直接复制你的做法?

巴菲特说,因为没有人愿意慢慢变富。

有人算过,巴菲特财富的99.8%都是50岁后积累的,而我们很多人,一礼拜甚至一天没看到账面盈利,就如坐针毡,觉得必须要“做点什么”。

“做点什么”总得有依据啊,但市场上不可能频繁出现有效信号,所以,技术分析就成了很多人“做点什么”的基础。

迷信技术分析的人,通常都会犯“频繁交易”的错误。

从看月线到日线,从盯小时线到5分钟线,他们甚至觉得每分钟都会出现赚钱的机会。

绝大多数的技术指标,都已经被证明是滞后的,马后炮的,早已被主流投资市场淘汰了,但现在仍然有大批人花1888块钱学“股票技术分析”。

原因很简单,想赚快钱,越快越好,最好一夜暴富。

想在资本市场上赚钱,秘诀之一是“少犯错”。

而只要你交易,就一定有犯错的风险,频繁交易就等于给自己频繁制造犯错机会,同时损耗大量手续费,忙活了一天,光给交易平台打工了。

因为不愿意慢慢变富,所以频繁交易,所以加杠杆,所以幻想某个投资是“高回报无风险”的,于是有了亏损,爆仓,p2p骗局。

稍微懂点财报的人都知道,收益和风险是捆绑的。

同样是100块钱给银行,如果你是存在银行里,你相当于是银行的“外人”,银行付给你少得可怜的利息,一切都说得通。

如果你拿100块买这个银行的股票,你就成了银行的“自己人”,回报率通常会高于利息。

假如有一天银行倒闭了,偿还顺序一定是先“外”后“己”,不是银行跟“外人”客气,而是因为股东的回报率高于储户,高收益必然伴随高风险。

你设想下,假如世界上真的有“高收益无风险”或者“高收益低风险”的投资机会,谁还上班啊,押上全部身家都做投资好了。

当然了,并不是说高风险投资完全不能碰。

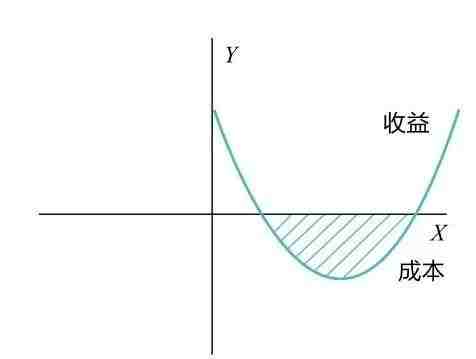

我之前提过我家爱豆塔勒布的“微笑曲线”。

曲线的底部有限,两端向上,高度有无限想象空间。

意思说的是,当你做一件事,投入一定成本,如果黄了,损失有限,但如果成了,获益的想象空间是无穷的——这种情况下,这件事就值得搏一把。

这句话有个隐含前提,你得做好准备,随时面对那个“有限的损失”。

套用在投资心态上就是,你可以做高风险投资,但必须做好输掉100%本金的准备。

换句话说,拿去“投机”的这部分钱,不能有特定用处,比如不能是准备给孩子交学费的钱,不能是父母以后养老用的钱,不能是应该还给朋友的钱。

同时,有没有它,都不会改变你生活状态,就算你100%赔掉,也能该吃吃,该喝喝,晚上也不会睡不着觉。

没有什么投资技巧是万全的,“专业光环”也根本不存在,如果以15年为一个周期看,90%以上的专业人士都无法跑赢指数。

试图“接飞刀”,幻想“赚快钱”,这类危险的心态明显都是异想天开,为什么还是有人前赴后继,明知故犯,而且其中不乏聪明人和金牌交易员?

因为,资本市场是一个让人滋生过度乐观情绪的地方。

面对成功,人们喜欢“自我归因”,试图从中寻找规律,殊不知一切只是偶然和运气。

而面对失败,散户的记忆只有7秒。

黛西@法兰克福

请转发这篇文章到朋友圈,为你的靠谱跨界博主黛西打call。

花式“接财神”谁都会,留住“财神”才是真本事。

(点词卡查看)

请加星标,免得错过一个亿

最新评论

推荐文章

作者最新文章

你可能感兴趣的文章

Copyright Disclaimer: The copyright of contents (including texts, images, videos and audios) posted above belong to the User who shared or the third-party website which the User shared from. If you found your copyright have been infringed, please send a DMCA takedown notice to [email protected]. For more detail of the source, please click on the button "Read Original Post" below. For other communications, please send to [email protected].

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。