终止后装ADAS业务!Mobileye做出艰难决定,全力进攻前装

随着乘用车、商用车前装ADAS市场的快速增长,过去传统以后装形式提供辅助驾驶功能的需求,正在锐减。

本周,全球辅助驾驶芯片及软件供应商—Mobileye宣布,在对业务前景和投资需求进行全面审查后,决定关闭提供高级驾驶辅助技术的售后市场解决方案部门。

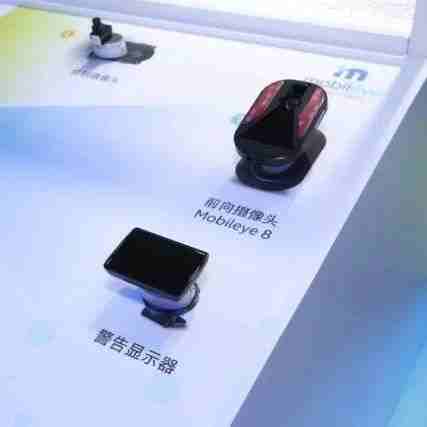

这个在公司内部被命名为IMS的部门,是Mobileye早期业务的主要来源,比如,经典的Mobileye 630、Mobileye 8系列以及Mobileye神盾防御探测系统,芯片也从早起的EyeQ2逐步升级至EyeQ4。

按照mobileye的说法,IMS部门的收入正在逐年大幅下降,目前仅为每年约4000万美元,而且近年来并未对公司的盈利能力做出积极贡献。

事实上,不管是乘用车,还是商用车,随着近年来全球主要市场对于新车主动安全法规的重视和持续加码,前装ADAS已经成为刚需。

比如,以欧盟市场为例,2024年起,将强制要求所有新的大型车辆必须配备低速场景下行人穿行探测系统 (MOIS)、盲区探测系统 (BSIS) 和车道偏离警告系统 (LDWS)。

“这是一个非常艰难的决定。”Mobileye总裁兼首席执行官Amnon Shashua表示,公司资源未来将集中在前装市场,IMS业务终止将影响全球约130名员工。

实际上,在商用车市场,从2021年开始,Mobileye已经开始进行策略调整,“车企想要做更多自己的研发、算法,我们都会和车厂进行合作沟通,配合主机厂做更多前装定制化开发。”

而在Mobileye主力的乘用车前装市场,也在发生一些新的变化。

比如,在汽车芯片赛道竞争日益加剧的背景下,Mobileye的盈利难题仍然待解。数据显示,2021年、2020年和2019年,Mobileye的年营业净亏损额分别为7500万美元、1.96亿美元、3.28亿美元。

2022年,Mobileye实现年收入为18.69亿美元,同比增长约35%,在继续保持增收的背景下,2022年仍然维持亏损状态,全年净亏损8200万美元,较2021年小幅上升。

而去年上半年,Mobileye仍亏损1.07亿元美元,较上年同期扩大59.70%。就在去年6月,Mobileye母公司英特尔宣布,将出售所持Mobileye的部分股权。

数据显示,2023年全年Mobileye实现营收20.79亿美元,同比增长11%,净亏损0.27亿美元;其中,EyeQ SoC出货约3700万套,SuperVision系统出货量略高于10万套。

此外,Mobileye在最新财务预测报告中披露,预计2024年全年营收为18.3亿至19.6亿美元,远低于分析师25.8亿美元的平均预期。

同时,该公司预计EyeQ的出货量将在3100万至3300万颗之间,低于2023年预计的3700万颗。SuperVison系统出货量将从10万辆增加到17.5万至19.5万辆,也低于市场预期。

以中国市场为例,目前,L0-L2级的基础辅助驾驶市场正在进入国产化替代周期,包括比亚迪、广汽、长安等自主品牌都在大规模采用中国本土供应商的芯片及软件方案。

而在L2+及以上的高阶辅助驾驶赛道,头部新势力基本上都在采用基于英伟达Orin计算平台的自研软件解决方案。此外,地平线、爱芯元智、黑芝麻智能等计算方案也在规模化交付。

对于过去几年业绩贡献增速最快的中国市场(业绩占比约30%),Mobileye承认,他们的一些竞争对手拥有比自己更多或更完善的资源。同时,也明确表示,与公司合作的Tier1合作伙伴可能正在开发或将来可能开发相互竞争的解决方案。

比如,作为Mobileye的中国大客户之一,吉利在去年开始启用黑芝麻智能的平台方案。其中,亿咖通联手黑芝麻智能,打造了基于华山二号A1000的亿咖通 • 天穹®Pro智能驾驶计算平台,并成功在领克08实现量产上车。

同时,两家公司在去年底还宣布签署战略合作协议,将共享视觉感知算法、芯片供应、工具链,开展联合平台研发,并以亿咖通科技作为集成应用平台,共享供应链信息,与更多整车品牌开展合作。

此外,亿咖通还与芯擎科技合作,推出7nm高阶智驾芯片龍鹰智驾AD1000 。CPU算力可达250 KDMIPS,NPU算力高达 256 TOPS,通过多芯协同可实现最高1024TOPS算力。

目前,单颗AD1000可支持L2++自动驾驶,此外,通过多颗芯片级联的方式,AD1000能支持L3-L4级自动驾驶功能。

而对于早期主打黑盒交付模式的Mobileye来说,应对软硬解耦这个行业大趋势的调整,也势在必行。

比如,Mobileye推出了Mobileye's DXP平台,包括操作系统、工具链和抽象,允许主机厂对系统中的每个独特元素进行重新编码和控制。

对于Mobileye来说,就是要寻找一个平衡点,“主机厂和供应商可以同时实现规模化和对驾驶体验的有效控制,和自研系统一样。”

在Amnon Shashua看来,任何一家企业要生存,做大做强,都必须实现规模化量产交付。但行业的现状是,不同的品牌、车型有不同的市场定位,这意味着,对于系统的要求也存在差异化。

从目前整体的业务布局来看,Mobileye的目标非常明确:实现端到端,从整合芯片、传感器、软件(包括域控制器)、REM(数据众包),构建自动驾驶系统的关键技术和产品矩阵。

同时,随着后装业务的终止,该公司也将全力在前装市场,尤其是满足低阶、中高阶两个不同细分市场的产品定义和策略优化。

从2023年1月至今,Mobileye的股价走出了一波三折的震荡行情,去年该公司股价一度上涨至每股47.02美元的高位,而截止2024年3月25日收盘,股价已经回落至30元左右。

尤其是在Mobileye披露2024年度营收预期目标前后,公司股价在短短几天内下跌超30%,凸显资本市场的悲观情绪。有机构投资者表示,这可能会引发对公司业务可持续性的质疑。

数据显示,2023年,Mobileye来自采埃孚、法雷奥、安波福三家合作Tier1的业绩贡献占比达到68%,比上年同期降低3个百分点。同时,这三家公司也在开发基于其他计算平台的解决方案。

最新评论

推荐文章

作者最新文章

你可能感兴趣的文章

Copyright Disclaimer: The copyright of contents (including texts, images, videos and audios) posted above belong to the User who shared or the third-party website which the User shared from. If you found your copyright have been infringed, please send a DMCA takedown notice to [email protected]. For more detail of the source, please click on the button "Read Original Post" below. For other communications, please send to [email protected].

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。