2024有望大涨?摩根士丹利看好美国资产,富豪大举配置

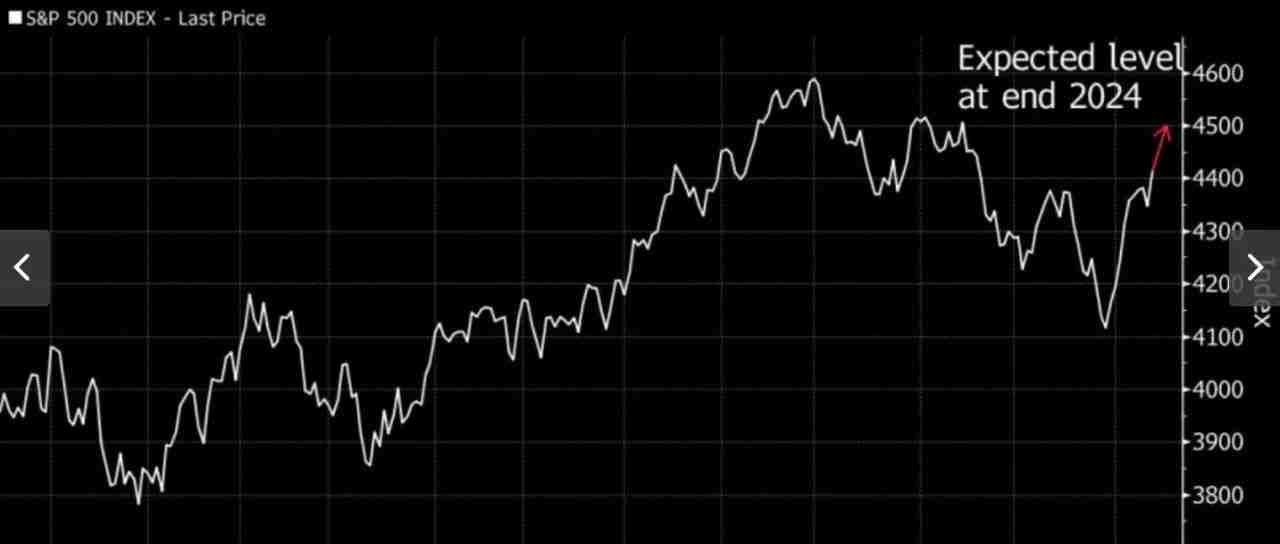

据彭博社消息,在摩根士丹利最近发给客户的一份报告中,强调2024年美国资产可能会带来超乎意料的表现。

摩根士丹利的策略师们(Serena Tang和Vishwanath Tirupattur)预计:

“美国盈利增长将在2024年初触底,之后将反弹。相较其他地区,美国经济增长速度可能更为强劲,而新兴市场的增长可能会令人失望。”

在避险情绪下,预计美元资产配置升温

在谈及2024年资产配置时,摩根士丹利表示,与前两年的配置情况截然不同。

前两年,我们认为全球其他地区的配置价值大于美国,但2024年这种情况可能发生改变。尤其今年上半年,随着全球避险情绪的进一步升温,人们增加了对美元资产的配置需求。

预计美债更有吸引力

此外,摩根士丹利预计美债在2024年会更具吸引力。

为什么会有这样的判断?

在11月1日,美国联邦储备委员会宣布再次暂停加息,这已是美联储连续两次暂停加息。这释放出的信号,使得市场分析人士认为,美联储在今年12月不加息的概率可能达到七成。

基于此,越来越多的投资机构认为,美联储加息已经基本接近尾声。那么可以预测,到了2024年,美联储可能会施行宽松的货币政策,这意味着美国债券可能更具有吸引力。不过,对新兴市场固收资产,摩根士丹利持谨慎态度。

事实上,美国一直是高净值人士投资“首选地”

高净值人士和投资机构是如何看待全球宏观环境变化?如何重构个人投资组合的呢?

通过一些全球财富管理机构的调研报告,我们发现有这样一个规律:在“去全球化、脱碳和人口结构变化”等主要宏观经济趋势下,高净值人士正通过进一步的多元化资产配置,来对抗上述变化。

比如欧洲和亚洲的高净值人士将更多的资金配置到本国以外的资产,其中许多人都选择了相对避险的美国市场。

为客户提供咨询服务的资产管理公司Bernstein Private Wealth Management表示:

“过去5年,全球高净值人群对美国的投资(包括纯美元流入、房地产投资、私募股权、私募信贷)让人留下深刻记忆。之所以人们选择进入美国市场,是因为自2008年金融危机未来,美国股市一直是引领者。此外,地缘政治风险、美国资产优异的表现、美元强势走势,以及美国作为AI等新兴行业的领导者,也使美国资产更具吸引力。”

据高盛研究,全球家族办公室平均将63%的资本配置到美国,21%的资本配置到其他发达市场。

瑞银对家族办公室的走访中,也呈现出类似的结果:家族办公室以前可能更倾向于投资新兴市场,但目前愿意将资产的大部分投资向美国和欧洲。

更具体来看,高净值人士的资产偏好目前呈现出以下特征:

对私募信贷的兴趣增加

在美联储强硬的加息政策下,美国区域银行在年初接连倒闭,这为私募信贷市场提供了机会。摩根大通、高盛、阿波罗等大型机构纷纷加速布局私募信贷。

私募信贷,属于介于银行和私募股权之间的融资方式,为企业融资提供了方便和灵活性。尤其在硅谷银行倒闭后,私募信贷凭借其“相关性较小”、“抗周期性”、“收益稳定”等特点,突然展露头角,目前正吸引高净值人士的加速配置。

中国高净值人士,进一步持有海外资产

据2023年胡润富豪榜统计,中国是亿万富翁数量最多的国家。但目前来看,中国资本市场呈现出“货币泛滥、但资产稀缺”的特征。

简单来说,货币遍地,但没有什么可投资的项目,房地产市场已然是日落西山、中国股市长期3000点、固收资产利润下滑...加上全球经济放缓和地缘政治局势的不确定性,中国投资者正进一步分散资产配置,将资产投向中国以外的地区。

不过,瑞银研究院分析,中国投资者考虑到货币波动的原因,可能不会持有大量欧洲资产,而新加坡、美国成为吸引中国高净值人群资金流入的首选地。

阅读原文 最新评论

推荐文章

作者最新文章

你可能感兴趣的文章

Copyright Disclaimer: The copyright of contents (including texts, images, videos and audios) posted above belong to the User who shared or the third-party website which the User shared from. If you found your copyright have been infringed, please send a DMCA takedown notice to [email protected]. For more detail of the source, please click on the button "Read Original Post" below. For other communications, please send to [email protected].

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。