退保、弃保,万亿价值被“雪藏”

放弃一份保险,你能获得多少钱?

而出售一份保单,你又能获得多少钱?

对于这个问题,市场各个机构给出了不尽相同的答案,因私募市场的非透明性,数据的呈现上虽有不同,但答案的方向却十分一致,那就是:出售保单可以获得高于退保的N倍回报。

LISA(Life Insurance Settlement Association),即保单贴现协会,数据显示,2021年,出售保单获得的金额是退保的7.8倍。2022年,这一数值为5倍。

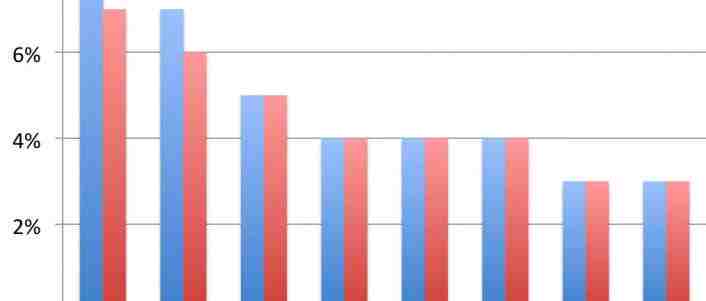

再来看保单贴现资讯公司AA--Partner的数据,下图是2021年到2023年各预期寿命区间所对应的“退保价值/保额”与“出售保单价值/保额”的百分比。

假设所有的保单保额都为100万美元,第一列(24-47个月预期寿命区间)对应的保单,出售价格为48万美元,退保价格约为3万美元,即出售保单获得的资金约是退保的16倍。以此类推。

根据上图所示,出售保单价值与退保价值的倍数在4倍-16倍之间。

结合两家保单贴现行业权威机构给出的数据,可知保单出售的价值远远高出退保价值的数倍。

换言之,一份100万票面价值的保单,假若退保可以拿到1万-4万美元,而出售保单(=保单贴现)可以拿到10万-50万美元。

对于,准备放弃保单的持有人来说,保单贴现,无疑是“上上策”。

但实际上,美国退保/弃保之人仍不在少数。

退保,是投保人主观意愿不想持有保单,主动向保险公司发起退保行为,并可以拿回保单现金价值的操作。

弃保,可能是投保人不想交保费,也可能是错过了保费缴纳的时间,导致保单处于“无人看管”的状态,当保单现金价值被消耗殆尽的一天,该保单就失效了,投保人也拿不回来任何的钱。

根据美国人寿保险公司委员会的报告—《2021年人寿保险概况》,仅在2021年,美国就有5%的保单失效,合计失效的保单价值高达1万亿美元。

LISA保单贴现协会数据显示,被保人在65岁以上的保单,失效和退保情况更严重,仅有8%的保单进行了最终的赔付,而92%的保单因为各种理由,不是退保,就是失效了。

此外,《Lapse-Based Insurance》报告显示,新购保险弃保率较高。一般来说,投保人在首次购买保单后的3年内,保单失效的比例约占25%,10年内,保单失效的比例约占40%。

想必您一定有这样的疑问:保单贴现自形成规模化市场以来,已有20余年,为什么美国居民不选择“保单贴现”呢?

是担心保单贴现不安全么?在20年前,也就是保单贴现市场的初期,人们对保单贴现市场认识不足,且存在一定的恐惧心理,很抗拒将自己的保单受益权交给一个陌生人。但是随着20多年来保单贴现市场的发展,这种“担忧”显然已经不复存在了,保单贴现市场规模稳步上涨,聚集着专业机构投资者的三级市场规模占比也越来越大,市场愈加成熟。

那钳制人们进行保单贴现的原因到底是什么?

最主要的原因还是人们对保单贴现的认识不足。

保单经纪人,是个体投保人和保单贴现机构的中间商,撮合着市场中大部分交易,但保单经纪人更倾向交易“大面值”保单,《2021年人寿保险概况》显示市场中约93%的保单都不在经纪人潜在交易标的行列。

为了寻找到更多的保单卖家,保单贴现机构应直面个体投保人,但个体投保人了解信息的渠道一般是网络和广告,普及保单贴现需要较大的营销成本,而保单贴现行业是一个“另类小众市场”,大部分的从业机构规模“小而精”,因此保单贴现的营销仍有不足。

但近些年来,从业者逐渐意识到这个问题,通过各种途径来拓展保单来源。

比如,有的保单贴现机构会和财富管理机构合作,让后者为客户普及保单贴现的相关知识,帮助其获得高面额保单。再如,一些保单贴现机构开发面向投保人的智能交易系统,可以避开中介,让投保人直接向保单贴现机构出售保单。

除保单贴现从业者主观驱动外,人口老龄化等宏观因素也将推动保单贴现市场规模的增长。预计到2030年,21%的美国人口将年龄在65岁以上。随着人口老龄化趋势的加剧,市场上可供贴现的保单数量也随之增加,这为投资者提供了更多的选择和机会。

保单贴现市场尽管发展了20多年,但市场仍有开拓空间,基于人口老龄化、保单贴现理念普及等因素的驱动下,保险研究机构Conning预测,未来十年,年均保单贴现交易额可达到52亿美元,LISA预测保单贴现市场潜藏着万亿的增长空间。

关键词

保单贴现

市场

价值

保单贴现机构

规模

最新评论

推荐文章

作者最新文章

你可能感兴趣的文章

Copyright Disclaimer: The copyright of contents (including texts, images, videos and audios) posted above belong to the User who shared or the third-party website which the User shared from. If you found your copyright have been infringed, please send a DMCA takedown notice to [email protected]. For more detail of the source, please click on the button "Read Original Post" below. For other communications, please send to [email protected].

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。