保单贴现收益率为什么能达到年化两位数?

美国保单贴现是一项平均年化收益率可以达到10%-15%的另类资产。

为什么它的收益这么高?

要想知道保单贴现获得高收益的原因,首先要知道保单贴现的收益是怎样来的?

美国保单贴现是美国保单持有人将不需要的人寿保单所有权出售给投资者的交易。

卖方为投保人,买方为投资者,亦是保单的最新受益人。

在被保人去世后,买方可以获得该份保单的死亡赔付金。但是,保单投资者在购买保单后,也需要持续为保单支付保费,以保持保单的有效性。

投资者在美国保单贴现中赚取的利润是“固定的死亡抚恤金”与“购买成本+未来保费支付”之间的差额。

也就是说,保单的成本越低、赔付的价格越高,投资收益越大。进一步分析,哪些因素会影响保单的赔付额和成本呢?

导致保单贴现高收益的原因一:美国保险较高的杠杆率

在6月份美信全球与保单贴现资管联合举办的路演中,CGA CEO Sean表示:“相较于各国保险业,美国人寿保险行业的杠杆率处于相对较高的水平。”

什么是保险杠杆?

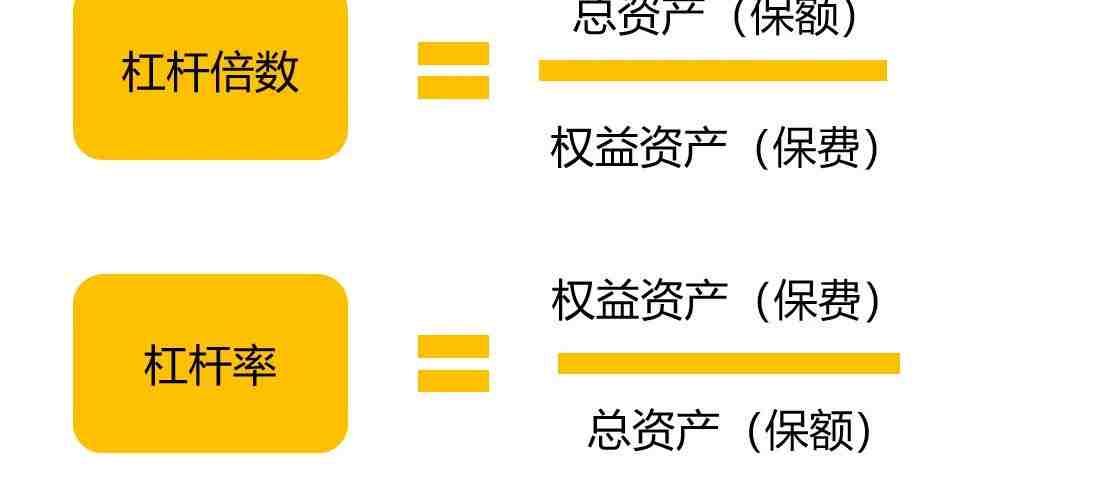

根据官方的解释,在资产负债表中,杠杆率指的是权益资本与总资产的比率,杠杆率是衡量的还款能力。杠杆率的倒数是杠杆倍数,杠杆倍数越高,越容易受到收益率和贷款利率的影响。

所谓杠杆率,则为投保人可以用相对较少的保费获得较高保额,是一种“撬动作用”。即所支付的保费与总保额间的比值。

在上述两家保险公司中,类似的产品,显然B公司更胜一筹,因为B公司的保单让王先生承受更小的成本,同时收获更大的回报。站在保单贴现投资人的视角,所投资的保单杠杆越高,需要交纳的保费越少,相对应的,投资收益越高。

一定程度上,“保险杠杆倍数”决定了“预期收益率”。

美国保单相比其他国家/地区杠杆倍数更高(更少的保费,更多的赔偿额)。终身人寿保险的杠杆倍数一般为4-5倍左右。定期人寿保险的杠杆倍数,根据承保年限和承保金额会略有不同,但笔者在各寿险公司查询,最高的杠杆倍数甚至可以超过20倍。如果投保人进行“保费融资”,那么保险杠杆倍数会更高。

业内人士曾做过一个对比,在同类型的保险产品(相同的赔付额、保障期限、赔付条款)中,杠杆倍数最高的国家为美国。平均来说,美国人寿保单的杠杆倍数约是台湾的2倍,香港的3倍,中国大陆的5倍。

保单贴现高收益的原因二:筛选“临终型/易身故型”保单

“被保人预期寿命”是预期收益的另一关键指标。

对于终身型寿险来说,已知“死亡赔付金”是固定的,但“保费”是需要每年/月缴纳的。假设王先生的保单死亡赔付额为300万美元,但是保费每年要固定支出2万美元。

对于保单贴现投资人来说,王先生身故时间越早,可以越早拿到死亡赔偿,也可以节省后续保费支出。王先生寿命越长,保单贴现投资人需要一直为王先生支付保费,不断抬升该笔交易的成本,从而降低了投资回报率。

与股市不同,股市赚钱的逻辑是寻找“有成长性、高增长”的优质企业,而保单贴现的赚钱逻辑是挑选“体弱多病的林黛玉”。

因此,在购买保单前,保单贴现投资机构会全面分析被保人的身体情况,以下展示部分审查因素:

1)健康状况:保单贴现投资机构会通过多家第三方医疗审核公司对被保人健康情况进行详细分析,包括过去就医记录、确诊时间、诊断情况、治疗情况等。身体健康情况不好的被保人预期寿命普遍较短,因此,赔付到期日也相对较早。

2)生活习惯:保单贴现投资机构也会仔细分析被保人过往的生活习惯,包括是否吸烟、是否喝酒、独居等,有抽烟喝酒习惯的人,患病风险可能更高,有可能导致被保人更早的身故概率。

3)性别:据大部分研究报告,女性寿命平均要比男性寿命更长。

4)地区:美国不同地区平均寿命也不一样,原因包括饮食习惯、社区安全(持枪人数、枪杀案频率等)、贫富情况、环境污染等。

关键词

保单贴现

收益

成本

寿命

是保单

最新评论

推荐文章

作者最新文章

你可能感兴趣的文章

Copyright Disclaimer: The copyright of contents (including texts, images, videos and audios) posted above belong to the User who shared or the third-party website which the User shared from. If you found your copyright have been infringed, please send a DMCA takedown notice to [email protected]. For more detail of the source, please click on the button "Read Original Post" below. For other communications, please send to [email protected].

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。