天然气,在投资组合发挥了怎样的作用?

几年前,由于可再生能源的呼声颇高,天然气市场的投资者们还在犹豫不决。

然而,2022年俄乌战争打破了天然气市场的稳定性,随着“欧-俄”大部分天然气通道被切断,市场供需失衡担忧加剧。

美国天然气价格“爆炸式增长”,创2008年以来的新高,机构投资者再度拥抱该市场。

即使“温暖的秋季”、“创纪录的产能”、“达至上限的储气设备”等因素导致天然气价格在2022年9月起开始回落。

不过对于长线投资者来说,能源转型依然是天然气需求的关键驱动力。

天然气,是一项怎样的资产?

天然气是全球最受欢迎的供暖和发电能源之一,是空调、运输业和工业燃料。

美国是世界第一大的天然气生产国和消费国,美国天然气产量和消量占全球20%以上,主要出口目的地是欧洲和亚洲。自2015年7月以来,天然气一直是美国最大的发电来源。

和其他大宗商品一样,天然气价格受“供求关系“驱动。

在需求方面,影响天然气价格波动的因素包括替代燃料的价格、天然气储备水平和季节;在供应方面,影响天然气价格波动的因素包括极端天气、天然气设备故障和地缘政治等。

受上述因素影响,天然气期权价格波动剧烈,其“暴富暴亏”的属性令投资者闻风丧胆。

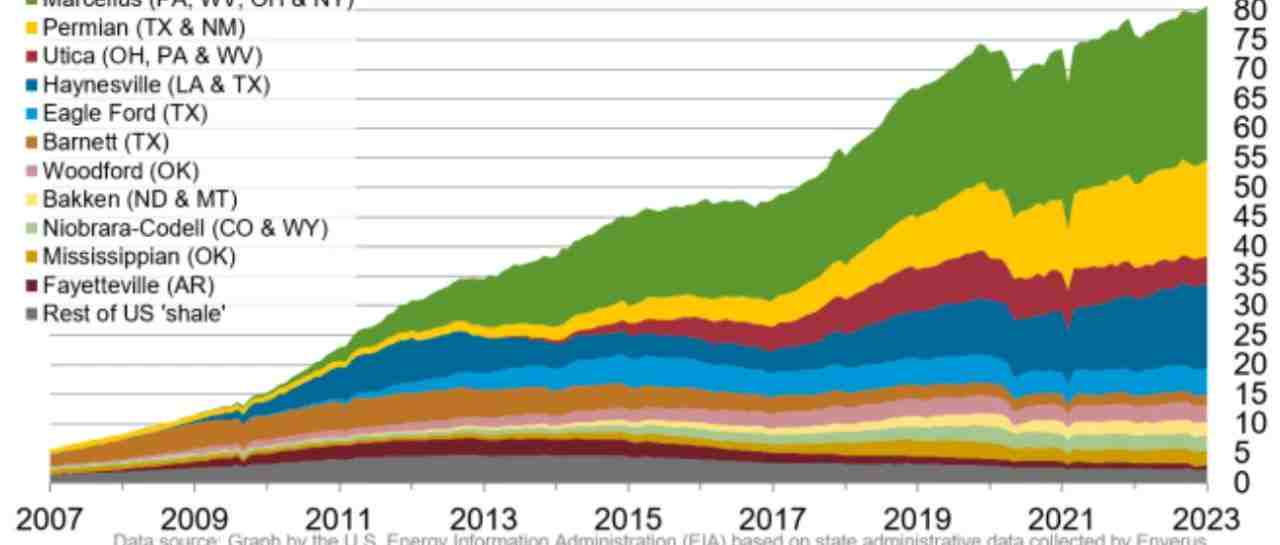

投资者如若对市场基本面研究不深,或是缺乏交易经验,很容易在高波动中亏损。不过,自美国2010年页岩气黄金时代开始,天然气价格一直稳定在1.5-5美元的区间内,直到2022年乌俄冲突再次恢复“剧烈波动”的行情。

(天然气与页岩油生产息息相关,2010年以来,页岩油产量迅速增长,美国实现天然气“自给自足”,因而缓解了供需压力,天然气价格波动较稳定。)

为什么要投资天然气?

天然气仍然是全球使用最广泛的化石燃料之一,尽管全球正向可再生能源转型,但天然气可能在未来一段时间内仍是能源结构的重要组成部分。

从环境角度来看,天然气在能源生产方面比煤炭和石油更清洁,常常被视为清洁能源转型中的‘桥梁’燃料。

此外,福布斯报道,由于欧盟承诺逐步停止从俄罗斯进口天然气,至少在中期内,“天然气供应限制”将继续存在,这一因素将维稳支撑天然气市场。

其次,投资天然气作为一项大宗商品,有利于投资者构建多元化资产配置组合,并为投资者提供潜在的通胀对冲。

那么,天然气在投资组合中起到了怎样的作用?

随着2022年美联储开启加息步伐,通货膨胀率在过去一年显著下降。

进入2023年,尽管美联储在3月宣布加息25bp,再次提升了联邦基金利率区间(4.75-5.0%),虽然CPI从2022年6月的9.1%的高位下降到3月的5.0%,但与“通常被认为对经济健康的CPI(2%)”相比,通胀仍然较高。

基于未来一段时间通胀将持续存在的考虑,投资者可能会重新评估投资组合是否具备“通胀保护类资产”。比如,大宗商品就可以在一定程度上为投资组合提供保护,以抵御比预期更糟的通胀。

从历史上看,大宗商品的价格趋势不与“股票/债券”趋同,换言之,大宗商品往往与传统投资的相关性较低。

天然气投资,重点关注管理人水平

天然气是全球第三大贸易商品,市场部需求波动通常会导致其价格大幅上涨和下跌,与传统资产类别相比,天然气表现波动很大,而且往往滞后更长时间。相关衍生品交易涉及一定的风险,甚至可能产生损失。因此,投资者在对资产类别进行配置之前,应仔细考虑投资目标和风险承受能力。

不过,天然气市场高波动性,也因此提供给投资者价格发现的机会,风险溢价较高。对于能够充分管理风险,具有多年实物市场交易背景,并通过基本面分析和专有量化模型来进行交易的管理人来说,提供了绝佳的赚取高收益的机会。

VettaFi能源研究主管Stacey Morris表示:“随着中国市场需求的预期反弹,以及OPEC+成员国的减产导致的供应减少,虽然美国天然气市场在2023年开局面临一定的挑战,但与 2023年相比,市场预计2024年的天然气的平均价格将更高。”

阅读原文 关键词

需求

天然气价格

可再生能源

大宗商品

能源转型

最新评论

推荐文章

作者最新文章

你可能感兴趣的文章

Copyright Disclaimer: The copyright of contents (including texts, images, videos and audios) posted above belong to the User who shared or the third-party website which the User shared from. If you found your copyright have been infringed, please send a DMCA takedown notice to [email protected]. For more detail of the source, please click on the button "Read Original Post" below. For other communications, please send to [email protected].

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。