被“遗弃”的保单:潜藏7倍价值

在美国,每年都有大量的寿险保单面临失效。

据一份报告显示,1990年以来的20年间,美国共新增约30.8万亿美元的寿险,但失效的保单金额高达24万亿美元。

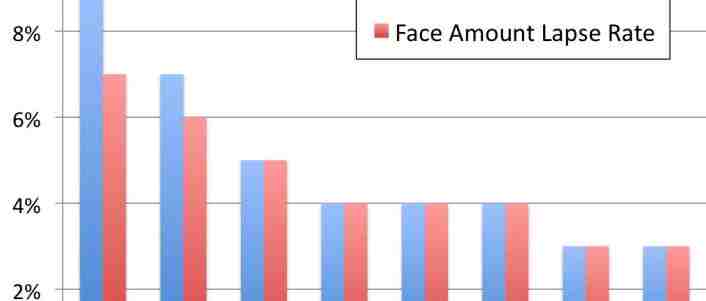

刚买完保险的头三年,弃保概率较高。下图显示,投保人在首次购买保单后的3年内,保单失效的比例约占25%,10年内,保单失效的比例约占40%。

据Milliam数据统计,总的来看,约有85%的定期寿险和88%的终身寿险在理赔前就因各种原因而失效。

(图源:《Lapse-Based Insurance》报告)

保单作废、失效主要有以下几点原因:

一、未支付保费导致保单合同终止

保险公司对保费缴纳时间有一定的限制。一般来说,保险公司有90天的“宽限期”,如果投保人没有按时支付保费,保险公司会终止保单合约。

在未支付保费的人群中,大部分人是主观因素而选择弃保,比如:

1.更好的选择:投保人找到了更好的保险公司和险种,其原因可能是被保人身体健康逐渐改善,或者想换一份性价比更高的保单。

2.交不起保费:投保人在购买保险时没有考虑周全,保费占收入的比重过大,一旦遇到经济困顿,就容易交不起保费。尤其是2020年至2022年期间,新冠疫情所导致的美国老年人和基础病患者住院率飙升,全球金融市场震荡所导致的裁员潮和下岗潮,导致一部分人失去了收入来源,同时又面临通过膨胀带来的高额家庭开支,人们出售保单的意愿有所上升。

3.不需要保险赔付:还有一种情况,是投保人没有后顾之忧,不需要留身后资产给亲属和家人,因此主观上主动放弃了保险。

4.急需现金:当持有人需要现金流时,保单贴现是可以快速带来大量现金流的方式。比如2022年,很多高净值人群就通过“保单贴现”来寻求全球大类资产下跌周期的资金保护。市场上的保单的票面价格几乎都在百万美金以上,尤其是三级市场,只有10%的保单面值小于50万美金,60%的保单面值高于100万美元,20%的保单面值在500万美元以上。

具体来看,二级市场平均面值为120万美元,三级市场平均面值为260万美元。这说明保单贴现也逐渐成为高净值群体对抗金融市场波动、换取流动性的工具。

(保单的票面价值及市场占比;图源:AAP)

二、保单现金价值不足

美国有一种保险类型叫做“可变型寿险(Variable Life Insurance)”,持有这种保单的其中一个风险点在于“保单没有足够的现金价值来支付保费和其他投资活动”。

可变型寿险是如何运作的呢?

投保人购买了一份保单后,首先会缴纳一笔初始资金,保单会扣除一部分保险费用,剩余的费用将用来投资共同基金,比如股票基金、债券基金。一旦投资表现不佳,保单现金价值缩水,无力支付每年保费,保单很容易失效。

数据上来看,“可变型寿险”的失效率比“非可变型的终身寿险”更高,每年约高出5%左右。

基于2022年全球资产市场的“惨淡业绩”,股债市场遭遇双杀,可变型受险的投资组合也难逃大市场的冲击,因此很多保单的现金价值严重缩水而失效。

研究表明,“保单失效”与“经济环境”息息相关

从20世纪30年代开始,大量保险文献就已经证实,“收入”是导致保单失效的关键原因。

2012年,业界专家研究发现,配偶失业所导致的家庭弃险概率要高出正常家庭的两倍。在裁员潮和工资下调环境中,自愿弃保的概率大大增加,尤其是债务较高的人。

富人一般会为自己购买较高保额的保单,而低收入人群考虑到保费支出有限,会买保额较低的保单。下图可以看到,由低收入人群为主的小保额保单更容易“被抛弃”,这是因为低收入人群更容易遭受流动性冲击。

(图源:《Lapse-Based Insurance》报告)

进一步挖掘“保单失效”的原因,经济衰退是“低收入”和“失业潮”的重要影响因素。在经济衰退期,失业率较高、居民储蓄较少。正如疫情爆发以来,美国科技企业纷纷裁员,导致一部分人失去了收入来源,同时,高膨胀环境加剧了居民开支,人们出售保单的意愿有所上升。

Conning预测,到2027年,每年将有2000亿美元的保单失效或被退保,随着人们对保单贴现市场的了解,这些“待失效保单”有可能成为“保单贴现市场规模增长”的动力源泉。

保单贴现协会(LISA)统计了23家协会成员的数据,这23家均为保单贴现市场参与者,他们所参与的保单贴现交易,其“贴现价值”为7.5亿美元,然而折合成“退保价值”仅为9600万美元。

也就是说,如果一个投保人不想持有保单了,它通过“保单贴现”出售保单可以拿到比“退保”多7至8倍的钱。退保,不能完全发挥保单应有价值,从投保人的角度来看,是一种损失,但从贴保单现角度来看,这将是一个不断蓬勃壮大的市场。

阅读原文 最新评论

推荐文章

作者最新文章

你可能感兴趣的文章

Copyright Disclaimer: The copyright of contents (including texts, images, videos and audios) posted above belong to the User who shared or the third-party website which the User shared from. If you found your copyright have been infringed, please send a DMCA takedown notice to [email protected]. For more detail of the source, please click on the button "Read Original Post" below. For other communications, please send to [email protected].

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。