麦肯锡:中国已成全球第二大财富管理市场,数字化将成护城河

点击

上方蓝字

关注我们~

8月31日,《麦肯锡中国金融业CEO季刊》2021年秋季刊正式发布,本期主题聚焦财富管理数字化转型。

截至2020年底,中国个人金融资产已达205万亿元人民币,创下历史新高,成为全球第二大财富管理市场。未来5年,预计个人金融资产将维持以10%的年复合增长率高速增长。与此同时,偏爱科技的中国客户对数字化接受度高,尤其在服务及时性、专业化与定制化上,期望获得与互联网行业相媲美的便捷体验。而互联网公司已成为财富管理市场不容小觑的力量,2021年第二季度,国内某领先科技巨头非货币市场公募基金规模已超过领先商业银行成为第一。

中国财富管理机构要应对上述机遇与挑战、打造新护城河,数字化是关键。

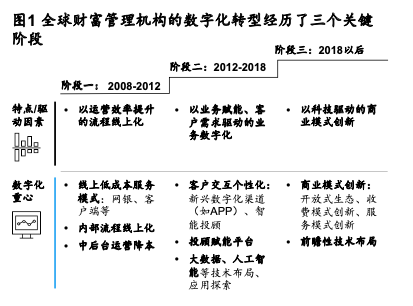

相对而言,全球财富管理机构的数字化进程更早,通过梳理和回顾全球财富管理行业的数字化历程、总结最佳实践,可以给国内领先财富管理机构带来后发优势。整体上,全球财富管理市场的数字化进程可以分为三个关键阶段:

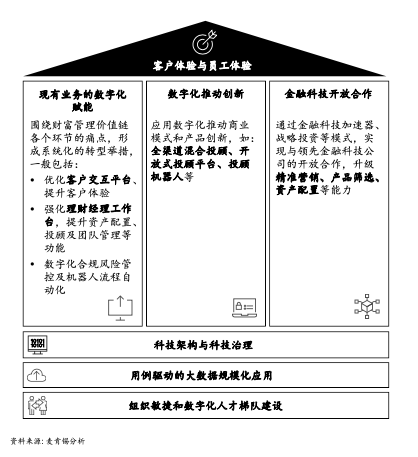

前端应用门户作为数字化转型的主战场,重点围绕提升客户销售、 营销和服务能力展开。其中“客户交互平台”和“财富管理工作台” 是两大核心载体。

客户交互平台:围绕不同客层特点与诉求,打造能提供差异化体验的客户端App。 财富管理工作台:从客户维护、销售支持、资产配置、产品管理、日常工作等角度,以“外脑”赋能前线投顾。

资产配置平台:该平台三管齐下,通过投顾建议、资产配置和产品推荐匹配,为前端应用模块形成关键输入。 销售管理平台:该平台以过程追踪为关键抓手、以分层视图为呈现内容,从“数量、质量、收益”维度实现对前线团队的管理,并对前端理财经理的财富管理工作台形成关键输入。 数字营销平台:此平台根据客户基础信息、投资习惯、产品与风险偏好等标签,建立360°客户画像,精准定位并预测细分客群需求,甚至做到“千人千面”;此外平台还推动批量化数据及信息处理和分析生成,并对投资者进行个性化推送。

- 线上线下全渠道的混合投顾:平衡兼顾成本效益优化与客户体验提升。

- 开放式投顾平台:这类平台以输出投顾能力为出发点,打造对外开放的“拎包入住”式平台,为外部投顾提供作业平台和投研产品等多维度支持。

- 财富开放生态:银行及资管公司合作打造财富管理开放平台,为资管机构聚合“私域”流量,使其直接触达持仓客户和潜在客户。

- OMO服务模式:除上述在国际上已被部分验证的模式,我们也看到目前部分机构正在积极探索财富客户的OMO服务模式,即实现“线上流量获客、远程咨询服务、线下关系经营”的财富客户闭环经营。

首先,金融机构应持续关注财富业务价值链上潜在可布局的前沿金融科技。在与客户的数字化交互过程中,尤其存在大量成熟的金融科技应用场景。 其次,机构应打造体系化的开放创新生态,基于自身情况选择合适形式与金融科技公司展开合作。

END

关键词

资管

业务

财富管理

赋能

大数据

最新评论

推荐文章

作者最新文章

你可能感兴趣的文章

Copyright Disclaimer: The copyright of contents (including texts, images, videos and audios) posted above belong to the User who shared or the third-party website which the User shared from. If you found your copyright have been infringed, please send a DMCA takedown notice to [email protected]. For more detail of the source, please click on the button "Read Original Post" below. For other communications, please send to [email protected].

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。