霍华德·马克斯:美联储不应担心加息后果

“3、4年前,人们总是问我,我们是否处于高收益债的泡沫之中?我当时回答说:不,整个债市都处于泡沫,低利率,意味着预期回报也较低。

而现如今所有资产都处于泡沫之中,股市价格很高,标普指数在疫情以来已经涨了一倍,楼市也开始回暖,比如基建、物流中心等板块的表现尤其强劲。”

“对于固收投资来说最本质的问题是,谁能够在不承担不正常的信贷风险的情况下取得承诺的收益。

五年后我们回头看,就知道谁承担了更高的违约风险,谁又避开了这些风险,我认为只要能够把违约率降低到均值以下,我们还是能继续为客户创造价值的。”

“在2008年全球金融危机之后,美联储的升息之路走得很艰难,而且每一次升息都会引来众怒。

而在2019年初,利率又开始转而下行,我认为他们当时错失了机会,但这一次,在经济如此强劲复苏的情况下,我不想再看到升息的机会被白白错失。”

“你不能因为可能引发众怒就畏首畏尾,这就像教育小孩,你让他们别继续玩手机了,他们会对你生气,但是作为父母,你不能因为小孩生气就不去管教,就像美联储不应该惧怕投资者的怒气。

美联储要考虑的是怎样做对经济最有利,而不是怎样让投资者更容易赚钱。

当经济强劲的时候,失业率会下降,通货膨胀随之成为威胁,我认为必须允许利率上涨,停止那些紧急状态下的措施,越早越好。”

以上是橡树资本创始人霍华德·马克斯8月5日接受彭博社采访时分享的最新精彩观点。

时隔一年多的时间,霍华德·马克斯终于第一次恢复线下采访,他的老朋友,彭博社财经当家记者埃里克·沙茨克(Erik Schatzker)难掩激动之情,开头便说,作为朋友想给霍华德一个拥抱,但是作为媒体人还是要克制一下情绪。

霍华德指出,目前所有的资产类别都处在泡沫之中,虽然考虑到目前的利率水平,大多数资产价格并没有非常不理性,但是他所担忧的正是这样的利率水平。

他认为美联储不应该人为干涉利率,而是让市场参与者们共同决定利率水平。他犀利地指出,美联储的职责是要做出对经济有利的决策,而不是让投资者赚更多的钱。

这就像家长教育小孩,升息就像家长从小孩手中拿走手机、iPad,投资者会生气,但央行不应该对此畏首畏尾。

霍华德表示,自从2008年全球经济危机之后,美联储的升息之路每一步都走得很艰难,现在美国经济正处于强劲复苏,不希望美国央行错失这次升息的时机。

橡树资本预计9月会回到办公室办公,高收益债的收益长期会跑赢美国国债

埃里克:很高兴能在彭博社总部的演播室见到你。

霍华德:我也很高兴能到现场接受采访,用喜剧演员乔治·伯恩斯(George Burns) 的话说,我这把年纪,能出门到任何地方都很开心。

埃里克:作为朋友我很想给你一个拥抱,但是作为媒体人我得克制。听说你现在已经开始和客户们线下见面了,感觉怎么样?

霍华德:不是客户“们”,我目前还只见了一位客户,是在上个月,我感觉很不错,也很安全,当然那是在德尔塔毒株爆发之前,我当时很乐观,感觉一切发展正常。

埃里克:那对橡树资本你是怎么规划的,什么时候回办公室办公?

霍华德:我们目前的打算是,9月13日回到办公室办公,当然也要视德尔塔毒株蔓延的情况来确定,不排除延迟的可能,我们很多员工都期待着回到办公室办公。

埃里克:这个很难权衡,你可能也听说了,富国银行和贝莱德都因为德尔塔毒株爆发推迟了回到办公室的日程。

下面我们聊聊信贷市场的情况,你职业生涯的大部分时候都在和债市打交道,当然你现在已经较少涉及日常的投资操作以追求两位数的高收益。

2020年3、4月份的时候我们看到了市场上短暂的恐慌性抛售,但是现在又回到了疫情前的低点,这对你和橡树资本来说意味着什么?

霍华德:我先申明一点,我不记得有任何一年,我们的收益率差能覆盖信用损失,我相信现在高收益债300个基点的收益差对于未来的信用损失来说是适当的。

埃里克:这足够让你们获得溢价了?

霍华德:我认为是的。我认为考虑了所有的信贷损失之后,我们会比国债投资者的收益要好。

埃里克:今天买了低等级债券的人在5年后会后悔吗?

霍华德:可能有一天他们会,但我认为从更长期看,他们得到的收益会远远超出承担的信贷损失,也会超过投资国债的投资者,这也是为什么我在做这样的投资,43年前我还在花旗银行的时候就在做这件事,现在也一样。

如今所有资产类别都处于泡沫之中,固收投资最重要的是守住下限

埃里克:你认为现在的信贷市场是不是变得前所未有得无趣?

霍华德:确实信贷市场从未像现在一样低回报。2、3、4年前,人们总是问我,我们是否处于高收益债的泡沫之中?我当时回答说:不,整个债市都处于泡沫,低利率,意味着预期回报也较低。

而现如今所有资产都处于泡沫之中,股市价格很高,标普指数在疫情以来已经涨了一倍,楼市也开始回暖,比如基建、物流中心等板块的表现尤其强劲。

总之我们现在处在一个低回报的世界,可以说是前所未有的低回报,对于机构投资者来说,这很艰难,但是更艰难的是我们的客户,尤其是我们有很多养老金需要年化7%的收益,但现在在利率几乎为零的情况下怎样才能达到7%的收益呢?

埃里克:现在有很多长期无法战胜市场的主动权益基金,要战胜这个疯狂的市场确实不容易,高涨的流动性把人们逼向风险更高的资产,在信贷市场这样的事情也在发生吗?现在是否更难产生超额收益了?

霍华德:答案是我们走着看——这是我常用的答案。但是就像固定收益投资这个名字一样,投资的收益端是固定的,但什么不是固定的呢?

那就是负面的部分,所以对于固收投资来说最本质的问题是,谁能够在不承担不正常的信贷风险的情况下取得承诺的收益。

五年后我们回头看,就知道谁承担了更高的违约风险,谁又避开了这些风险,我认为只要能够把违约率降低到均值以下,我们还是能继续为客户创造价值的。

当前经济刚开始复苏,而股市已经处于高位,对于后面的走势取决于你的视角

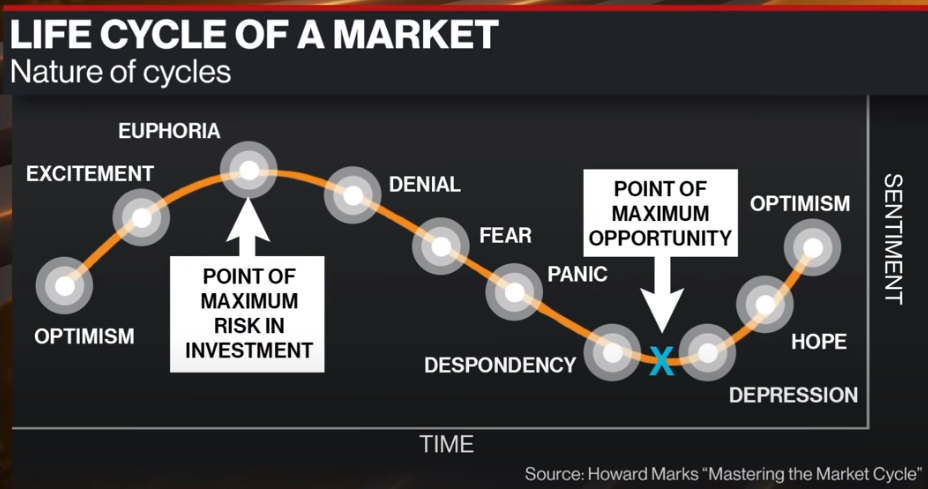

埃里克:你在最新一期投资备忘录中写道:基于当前的利率水平,大多数资产类别的价格都是合理的,橡树资本目前的态度是既不激进,也不保守,也就是保持一如既往的投资,那我想问的是,我们现在处在周期的什么位置上呢?

资料来源:霍华德·马克斯《周期》、彭博社

霍华德:现在的市场周期非常特殊,上面这张图是市场周期叠加了投资者心理周期的变化趋势。。

但我们现在面对着其他重要的因素,也就是经济周期,通常来说,经济周期和市场周期会重合,不是完全重合,会有延迟或者超前,但是它们的趋势是大致一样的。

股市的高点一般对应着经济的高点,然后当经济开始下行的时候,市场也会随之下跌,或者有时候是市场周期先出现拐点然后经济随之响应。

但是现在我们的股市价格很高,虽然相对利率水平还不到非理性的程度,但股价毫无疑问是高的,但是经济周期却处于初期,这很不寻常。

对于这种情况有两种解读,第一是认为这太糟糕了,经济才刚开始复苏,股价已经这么高了,涨不动了;另一种说法是,现在股价很高,而经济还有很长一段的上看空间,那么股价还可以更高——一切取决于你如何看待。

美联储要做的是对经济有利的事,而不是让投资者赚更多钱

埃里克:引起高股价、低利率的一部分原因出自央行的货币政策,你最新一期投资备忘录叫《宏观思考》,那我就问你一个宏观的问题,

威廉·麦克切尼丝·马丁(William McChesney Martin,美国银行家,纽交所第一任带薪总经理)有一句名言是说,美联储的角色就是“在party渐入佳境时收走大酒杯”。

如果你是美联储主席鲍威尔,你会在party失控之前收走酒杯吗?

霍华德:我想说的是,我不是鲍威尔,我不了解他的工作,也不想要从事他的工作,我不认为我比他知道得更多,

但我倾向于不要对市场干涉太多,我在备忘录中提到,让市场自然产生利率。

这样人们可能会说,那你就是在纵容party失控,但事实上并不是,美联储正在做的事情是主动给大家斟酒,

但我想的是不要干涉市场,让市场参与者根据经济的情况来决定利率,而不是由美联储人为设置利率。

在2008年全球金融危机之后,美联储的升息之路走得很艰难,而且每一次升息都会引来众怒。

而在2019年初,利率又开始转而下行,我认为他们当时错失了机会,但这一次,在经济如此强劲复苏的情况下,我不想再看到升息的机会被白白错失。

当然,他们可能认为从就业端的情况来看,经济复苏还不是那么强劲,但我也不是说马上放任利率上涨,只是说不要错过了这一次加息的机会。

埃里克:现在央行似乎很担心升息会引起的众怒,你怎么看?

霍华德:你不能因为可能引发众怒就畏首畏尾。

这就像教育小孩,你让他们别继续玩手机了,他们会对你生气,但是作为父母,你不能因为小孩生气就不去管教,就像美联储不应该惧怕投资者的怒气。

美联储要考虑的是怎样做对经济最有利,而不是怎样让投资者更容易赚钱。

当经济强劲的时候,失业率会下降,通货膨胀随之成为威胁,我认为必须允许利率上涨,停止那些紧急状态下的措施,越早越好。

本文经授权转载自罗马广场,作者 Atorasu

相关内容

最新评论

推荐文章

作者最新文章

你可能感兴趣的文章

Copyright Disclaimer: The copyright of contents (including texts, images, videos and audios) posted above belong to the User who shared or the third-party website which the User shared from. If you found your copyright have been infringed, please send a DMCA takedown notice to [email protected]. For more detail of the source, please click on the button "Read Original Post" below. For other communications, please send to [email protected].

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。