富人们颤抖吧!CRS+个税反避税条款在路上了….

自从2017年1月1日,中国大陆和香港、澳门地区成为第二批加入CRS的国家和地区,我们一直都在喊狼来了,富人们一边瑟瑟发抖,一边积极寻求应对方法。

现在狼终于来了。

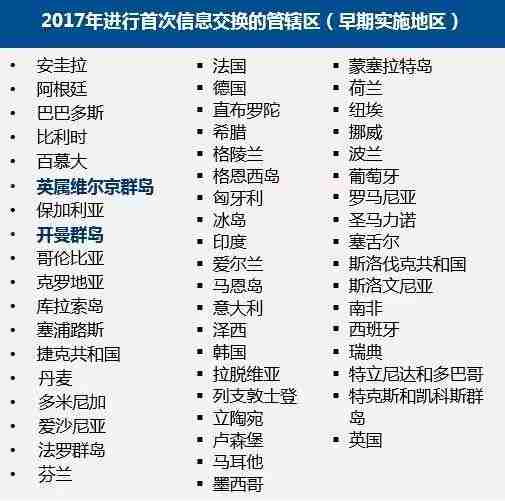

9月1日起,中国内地、中国香港和中国澳门正式开始同其他CRS参与国完成第一次信息交换,此外还包括澳大利亚、加拿大、日本、新西兰、新加坡等,共47个国家和地区。

本次进行交换的国家和地区包括:

这是第二批实施自动交换的国家,早在2017年9月,百慕大、英属维尔京群岛、开曼群岛、卢森堡等“避税天堂”就已经进行了第一次信息交换。

截至2018年8月7日,已有103个国家(地区)签署了《金融账户涉税信息自动交换多边主管当局间协议》。

值得注意的是,美国虽然没有加入CRS,但美国有肥咖(FATCA),也是全球征税的国家。

以上,以前很多富人们青睐的“避税天堂”都已沦陷,这意味着富人们隐藏在海外的巨额财富即将被交换给中国税务机关。一旦被列为高风险的纳税人,在面临巨额资金来源不明审查的同时,还得补缴大额的个人所得税。

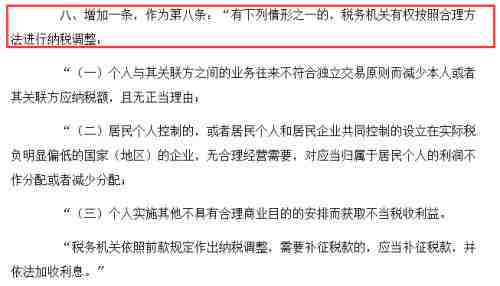

另外,修改后的个人所得税法首次设立反避税条款,将给予中国税务机关有力的法律依据。

近日,备受关注的修改后个人所得税法获全国人大常委会通过,将于明年1月1日实施,其中首次引入的反避税条款也意味着对高净值人群强化征管。

根据中国人大网公布的修改后的新个税法,增加了的反避税条款作为第八条:

据《第一财经》报道,普华永道中国私人客户服务中区主管合伙人王蕾表示,随着CRS(“海外金融账户共同申报准则”)的实施,反避税在个税层面的立法变得迫切。

举个简单的例子:中国个人A在海外通过BVI(避税天堂维尔京群岛)空壳公司进行投资,BVI公司的利润只要不分配到个人股东层面,在现行税法下,个人A无需缴税;而反避税条款下,中国税务机关可以以受控关联公司的名义将没有商业实质的BVI公司取得的利润视同个人直接取得而课税。

另外,新个税法借鉴国际惯例,明确引入了居民个人和非居民个人的概念,并将在中国境内居住的时间这一判定居民个人和非居民个人的标准,由现行的是否满1年调整为是否满183天。

在新的税务居民规则下,是否持有中国护照本身这一单一法律事实对税务居民身份的判定应该没有影响,关键的是个人在中国的居住时间。

这对于持有中国护照的高净值人士是一个利好消息,因为持有中国护照本身不会自动导致其被视为中国税务居民;但这一税务居民规则,从另外一个方面则会助力CRS发威,对于有境外金融账户的高净值人士将更易暴露风险。

CRS的不断推进实施与新个税法的加持,热衷在“避税天堂”开账户、偷偷藏钱的有钱人,或涉及洗钱、漏税的,但凡有不合规的行为统统都会有大麻烦。

简言之,中国打击国际避税大网的正式打开,隐形富豪们将无处遁形!

为打击海外账户避税问题,经济合作与发展组织(OECD) 在2014年的G20布里斯班峰会上,正式发布了金融账户涉税信息自动交换标准。

这其中有一个重要的协议,叫做共同申报准则(Common Reporting Standard),简称CRS。简单而言,它就是各国政府互助合作,相互通报对方公民在自己国家财产信息的标准,以共同打击纳税人利用跨国信息不透明进行逃税漏税及洗钱等行为。

富人们“谈CRS色变”是有原因的,它曾对第一批交换国家资金影响高达上千亿欧元,交换国家数量超过50余个,50万人离岸资产被披露:

瑞典追回税收:33亿欧元

澳洲追回税收:45.9亿澳元

法国追回税收:18.5亿欧元

欧洲总计产生额外税收:850亿欧元

......

第二次交换虽然9月份才正式开始,但包括中国香港、澳大利亚和新西兰都非常积极应对,此前冻结数千海外账户的新闻,让不少富人心焦。

今年3月,有媒体曝出包括香港汇丰银行、香港恒生银行等国际性大银行在内,冻结了数千个海外账户。

6月新西兰媒体报道,如果不及时提供涉外纳税信息,新西兰银行将冻结你的账户。就在6月25日,因涉嫌传销诈骗和洗钱罪,被加拿大法院起诉的华裔富商龚晓华,在新西兰拥有的7000万纽币资产被冻结。

7月,新西兰各大商业银行突发大招!冻结了数千的海外账户,要求确认开户人是否属于外国纳税人。

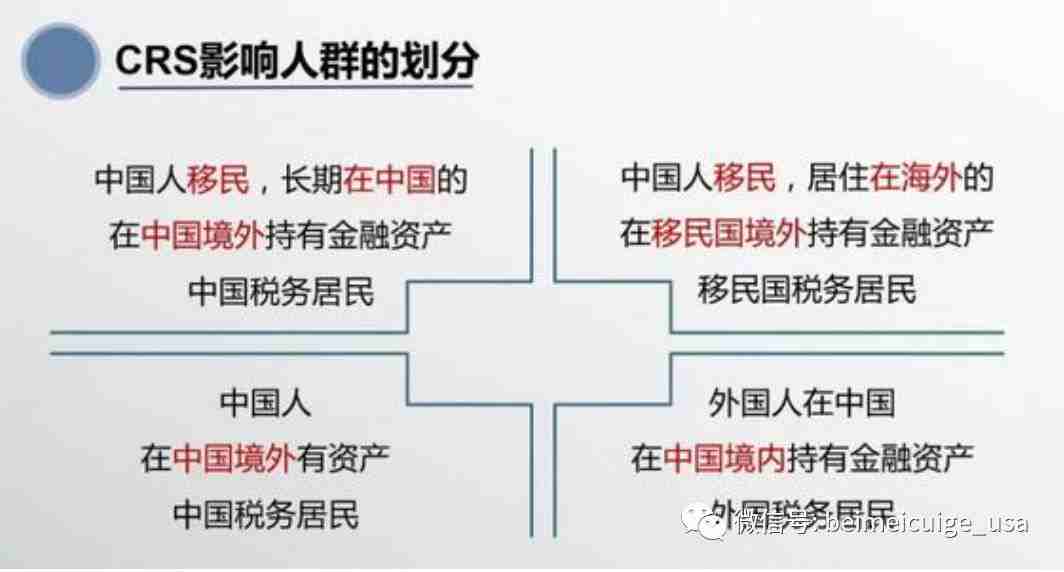

在中国,CRS涉及两类税收居民:

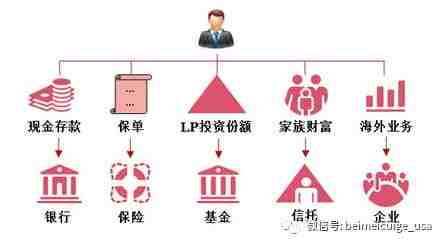

一是具有海外金融账户的中国税收居民。在中国境外拥有的符合CRS规定的金融资产,如存款、证券、投资型保险产品、投资基金、信托等,都有可能被视为当地的非居民金融账户而与中国税务局进行信息交换。

二是金融资产在中国境内的非中国税收居民。常见的是身份在国外,但是金融资产是在中国境内,比如长期多年在国内工作,就业的海外人士。其账户信息将会被收集、报送、交换给其税收居民所在国。

在上述居民中,有6类人会受到影响:

- 已经移民的中国人

在美国、澳洲、加拿大、英国、新西兰等中国高净值人士比较喜欢移民的国家,税务居民每年都要披露自身的全球资产,并进行税务申报。但中国移民大多不习惯全面申报资产,也没有如实向移民国家交所得税。

根据CRS协议内容,若在中国境内有隐藏金融资产,也很有可能被披露给移民国,同时极有可能面临税务补缴及各种罚金,甚至刑事责任。

- 海外有金融资产配置的人群

CRS实施后,只要是中国人(不管是否移民),且在境外(包括香港)有如下金融资产:存款帐户、托管帐户、现金价值保单、年金合同、证券帐户、期货帐户、持有金融机构的股权/债权权益等。上述这些金融资产存放的国家或地区,也会将持有人所持有的金融资产情况披露给中国大陆税务局。

举个例子,如果你是有大陆身份证的人,并在香港汇丰银行有存款500万。那么,香港汇丰银行就会把你的存款报给香港税务局,香港税务局再将你的存款信息报给大陆税务局。

这时,你需要思考的问题是:如果钱是从中国大陆出去的,资金是合法收入还是灰色收入?是合法出境还是非法地下钱庄逃避外汇监管出境?这些资金在中国是否合法纳税?纳税凭证能提供吗?这些问题,无论哪一关,都有可能涉及刑事责任。

- 在海外持有壳公司投资理财的人群

中国人在境外税收非常优惠的地域设立公司,并通过公司在银行等金融机构开户持有资产,或通过公司帐户来进行理财或消费,这类企业可能将被认定为“消极非金融机构”(即壳公司)。

CRS实施后,将要求作为公司实际控制人的您及公司两层拥有的金融资产均要披露,过去利用壳公司的名义来避税将变得更加困难。

在高净值客户中,最为典型的就是在维尔京群岛或开曼群岛开设离岸控股公司,然后再用公司在各家金融机构开户,持有境外的基金、股票等,这些在2017年后均面临披露。

- 在海外国家或地区购买高额人寿保险

近年来,很多高净值人士为应对人民币贬值,通过各种途径多配置美元资产。在此种情况下,很多人都选择了购买境外保单,比如香港保单。

香港也是CRS签约地区,香港立法机构已经在2016年6月30号出台了《2016税务修订第3号条例》。根据该条例,香港的保险公司也要将境内高净值人士的大额保单资产信息报给中国大陆税务局,而且这个披露不是说2017年新买的保单才披露,而是说历史上已经购买的保单都要披露。

- 已设立海外家族信托

很多高净值人士在海外设立了家族信托,一般在维尔京群岛、库克群岛、耿西岛、新加坡、香港、新西兰、开曼群岛等,大部分家族信托法域都成为CRS签约国。

而且,CRS协议内容规定:已设立的家族信托有关信息也要被披露,包括家族信托的委托人(即财产授予人)、保护人、受托人(通常是信托机构)、受益人。所以海外家族信托持有的金融财产是无法绕开CRS的。

- 在境外设立公司从事国际贸易的人群

在本次的CRS信息交换内容中,本身并不包括海外贸易公司的金融帐户信息,但是很多做国际贸易的老板们选择的运营模式是:在境内设立实体公司搞生产经营出口,同时在离岸税收优惠地设立另一家公司,完成海外贸易的境外收款职能,这样大量的外汇收入直接进入到境外公司帐户中,同时享受了免税优惠。

但是,这次境内外同时实施CRS,会导致这一人群在境外开立的个人金融帐户资产被披露,顺藤摸瓜,中国税务局稽查时会很容易查到这些钱并不是从境内换汇出境的。

一旦查询到境外的巨额收入,不仅面临巨额个人所得税补缴,并且在境外设立公司还面临25%的企业所得税,合计税务总成本可能高达40%。

最新评论

推荐文章

作者最新文章

你可能感兴趣的文章

Copyright Disclaimer: The copyright of contents (including texts, images, videos and audios) posted above belong to the User who shared or the third-party website which the User shared from. If you found your copyright have been infringed, please send a DMCA takedown notice to [email protected]. For more detail of the source, please click on the button "Read Original Post" below. For other communications, please send to [email protected].

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。