2017年美国留学生如何报税?史上最强DIY攻略

本文授权转载自:小纽美国法律咨询

微信号ID:newyork_is

千万别以为报税只是美国国民的事儿,

我们这些在美国交着高昂学费的外国学生们也需要报税。那么F-1国际学生需要怎么报税?在报税时需要注意哪些事项?今天咱们就用一篇文章让你搞清楚F-1留学生在美国报税的繁文缛节!

无薪资收入F1/CPT/OPT

国际学生

无任何收入,报税身份为暂住外国人(Non-Resident Alien)的F-1留学生需要填写并邮寄:

- Form 8843

- Form 1040NR/1040NR-EZ

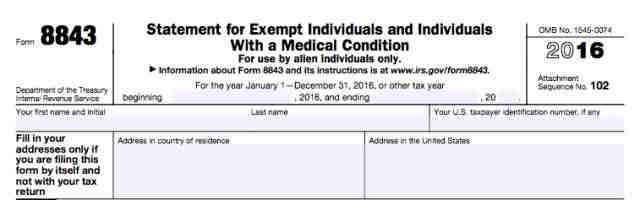

1. 先说说 Form 8843

(截图来自于IRS官网,版权属于原作者)

根据实际居留天数测试 (Substantial Presence Test)的说明,F-1身份的留学生除非在美居留满5年以上,否则F-1身份下的居留天数都不算在实际居留天数里。也就是说,在美国居留未满5年的F-1学生的报税身份属于暂住外国人(Non-Resident Alien)。

Form 8843即是F-1留学生向IRS提交的一份个人资料表,通过表明自己的F-1身份来证明未通过实际居留天数测试,最终达到税款豁免的目的。

Form 8843可以在IRS官网在线填写并打印。和我们F-1留学生密切相关的是Part 1和Part 3。 如果有不清楚的地方,小纽建议大家参考表格最后一页的官方填写指南。

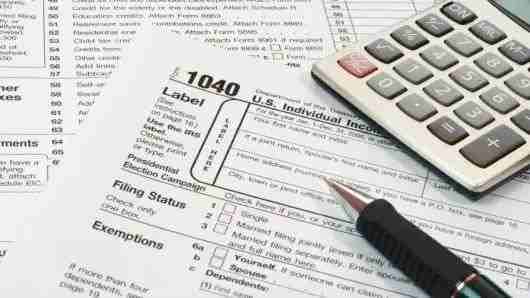

2. 再来看1040/1040NR系列表格

F-1身份的留学生根据在美居留时间的不同:

○

(截图来自于IRS官网,版权属于原作者)

○

(截图来自于IRS官网,版权属于原作者)

*NR即Non-Resident, EZ即easy,带有EZ的税表都是相应税表的简易版。一般无任何薪资收入的F-1/CPT/OPT都满足填写简易版税表(1040EZ/1040NR-EZ)的要求。

有薪资

F-1 / CPT / OPT

暂住外国人

Non-Resident Alien

已经开始实习、工作的有薪资收入的F-1留学生的报税身份依然属于暂住外国人(Non-Resident Alien),这是需要填报的表格包括:

- Form 8843

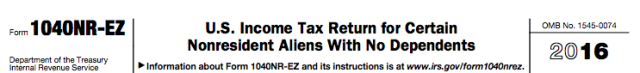

- 税表1040NR/1040NR-EZ

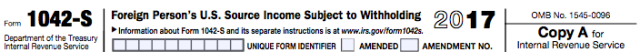

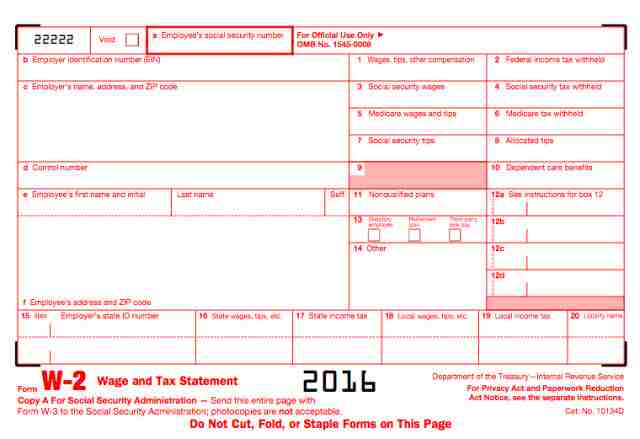

- 1042-S/ W-2

有薪资收入的同学如果满足以下条件,就可以填写简易版本的1040NR-EZ而不用填写1040NR:

- 无需要抚养的dependent

- 在美收入只有薪资、奖学金

- 须纳税的收入低于$100,000

1. Form 1042-S/Form W-2

Assistantships (比如TA, RA, GA)都是需要作为薪资来报税的,有这些职位的同学会从学校那里收到Form 1042-S。

(截图来自于IRS官网,版权属于原作者)

而用CPT/OPT进行实习、工作并拿到薪资的同学则会从雇主那里收到W-2表格。至于奖学金(Fellowship/ Scholarship),根据中美税款豁免协定第20条b项的说明是享受税款豁免的。

(截图来自于IRS官网,版权属于原作者)

2. 中美税款豁免协定

中美政府早在八十年代就签订了《关于中国公民在美期间收入的税收协定》(United States-The People’s Republic of China Income Tax Convention)

其中规定:F-1留学生享受税款豁免政策 (Article 20):

- 20(a) 用于生活、上学、研究等目的的海外汇款;

- 20(b) 从政府或教育科研机构等税收豁免组织那得到的津贴或奖学金;

- 20(c) 一个缴税年度里$5,000以内的收入

除了上面提到的奖学金,在F-1身份(I-20)的有效期内,同学们还可以享受这项协定所带来的$5,000税收豁免。也就是说如果你的学校、公司已经为你全年收入的前$5,000缴纳了税款,你可以在报税时要求退还相应的税款。退回的税额根据个人纳税比例而定,少则几百、多则上千。

1040NR表的L项(Item L)或1040NR-EZ的J项(Item J)即是关于国家之间签订的协定所带来的税款豁免内容(Tax Treaty Benefits)。

从OPT/CPT

转为H-1B

如果2016年你身份从F-1 OPT/CPT转成H-1B,那么你需要填写的表格是:

- Form 8843

- 税表1040/ 1040NR

- W-2

有幸运的同学去年抽到了H-1B,从2016年10月1日起H1-B开始生效。那么今年报税你就需要学习一个新概念:双重身份报税(Dual- Status),即F-1身份的前9个月作为暂住外国人(Non-Resident Alien),H-1B身份的后3个月作为定居外国人(Resident Alien),两种身份混合报税。

一般2016年刚从OPT转H-1B的同学会面临到First Year Choice, 即选择双重身份报税还是作为暂住外国人报税。需要注意的是,H-1B身份的后3个月如果想作为定居外国人(Resident Alien)报税,除了满足实际居留天数的测试,还需要:

H-1B身份开始生效的2016年10月1日起连续31天身处美国;

从2016年10月1日到12月31日之间必须75%的时间身处美国 (5天之内的离境也可以包括在内)

一般情况下,刚转H-1B的第一年达不到作为定居外国人(Resident Alien)报税的要求。为了避免混淆,一般即使从OPT/CPT转到H-1B,在这个缴税年度里作为暂住外国人(Non-Resident Alien)报税IRS也接受。

使用报税软件

还是DIY?

报税季开始后,各种报税软件就开始轮番上阵进行广告轰炸。比如超舍得砸钱的TurboTax、H&R Block、Sprintax等,不过在使用前提示你先咨询清楚,并不是所有的报税软件都提供暂住外国人(Non-Resident Alien)的在线报税服务的。

即使你使用了在线报税服务,根据美国国税局IRS的规定,暂住外国人不能使用网络退税系统进行在线退税申请(E-Filing), 必须填写税表并邮寄,所以你仍然要提供税表、同意授权护照、签证、SSN等信息。

- IRS官网针对每份表格都有详细的填写指南;

- 表格都是可以很方便地在线输入信息并打印的;

- 当地的税务服务中心有免费指南(比如Publication 519)可以索取;

- 学校的国际学生办公室也会有相关的指导和支援;

往年没有报税的同学们从今年开始应该养成习惯认真报税;

对于以后想留美发展的同学来说,一份持续准确的报税记录会免掉将来很多的麻烦;

而在国内发展机会丰富的今天,同学们即使没有留美打算,也不要因不认真报税为日后再来美国签证、入境时带来不必要的风险。

(转载编辑:Hailey)

最新评论

推荐文章

作者最新文章

你可能感兴趣的文章

Copyright Disclaimer: The copyright of contents (including texts, images, videos and audios) posted above belong to the User who shared or the third-party website which the User shared from. If you found your copyright have been infringed, please send a DMCA takedown notice to [email protected]. For more detail of the source, please click on the button "Read Original Post" below. For other communications, please send to [email protected].

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。