怎样选择成长股2:轻松做张防御型利润表 让你投资不再入坑

各位书友大家好,今天我们继续来读怎么选择成长股。来说说防御型利润表,上期提到过,保守型的投资者,要尽可能的考虑公司的风险,所以要把问题想象的复杂困难一点。做好最坏的打算。这种投资者,更要考虑公司的安全性。那么普通的利润报表,是不能满足投资者需要的。所以我们要做出一定的调整,把它变成防御型的利润表。

其实,计算很简单,就是把分摊费用一次性扣除,比如花钱9000买一台电脑,你预计用3年,每年的摊销就是3000元,而防御型报表就把这9000元一次性计入费用。原来的报表,认为你会用电脑创造价值,所以未来除了今年的折旧,其他的都变成了固定资产投资。而实际中,这些是不确定的。万一你只用电脑打游戏呢?并没有用它写出一篇稿子,做出一份设计呢。比如有家公司叫做家得宝,在彼得林奇的战胜华尔街里我们提到过,这是一个建筑连锁商,靠着开门店维持高增长,15年的投资回报率是120倍,但随之而来的问题是,他在同一个地区开设了很多门店,形成了自己跟自己竞争。所以从这时候开始,他其实就是在浪费股东的钱,那些所谓的投资,能转化为的收益就越来越少,投资也就更加倾向于变成费用。

特别是那些资本支出,远大于折旧的。应该特别注意,很可能在粉饰报表,比如2000年的安然,44亿美元的支出,只有8.55亿美元折旧,仅仅一年安然就申请破产了。所以保守的投资者不管三七二十一,把44亿都当成费用,看你的利润表还能装逼不?

此外,还要调整下运营资本,如果一家公司的营运资本在逐年增加,那么也就是说他们在扩张投资,这些投资出去的现金,也没有列入到费用之中。这时候要看看,应收账款是不是能够及时回收,又或者存货是不是很快出售。如果能做到这些,应该说投资还是良性的。否则就危险了。如果应收账款和存货的增长比应付账款和费用增长还快,那么就要找找原因了。很有可能就是销售渠道出问题了。或者是产品不能满足客户要求。这样的公司,不太可能产生长期无敌业务。

举个反例,戴尔电脑当年大幅增长的时期,他的营运资本是在减少的。而收入却是每年提高。降低成本增加收入,这是企业做梦都想实现的业绩表现。戴尔是怎么做到的,这就是他独特的运营模式带来的效果,他们一方面尽量利用原料供应商的库存,减少自己的存货。另一方面,按照订单进货生产。换句话说,其他的电脑公司都是组装好了,放到仓库里再卖,而戴尔是你先定,订完了我在先给你组装。

当然如果你想偷懒,还有更简单的办法,那就是用经营性现金流减去公司资本性支出,和并购支出,这些数据在F10里都有,找到他们就可以了,分分钟能算出企业自给自足的能力。比如箭牌公司,他的经营现金流3.74亿美元,投资活动流出2亿,所以很显然他是一家很赚钱的公司。

说完了防御型利润,我们看看激进型利润表的调整,有了防御型利润表,我们知道这家公司基本不会倒闭了,那么他未来能赚多少钱呢,这就要看激进型的利润表了。上面我们也说过了,先要把无形资产这个东西给他费用化,然后把它处理掉。没人知道无形资产的实际价值,比如你觉得一张邮票值100块钱,但别人觉得他就值8分,之所以卖给你了,是因为你觉得值,而你卖不出去,是因为再也找不到认为他值100的人了。但在你的报表上始终是100块钱,这时候你的资产就是高估的,反过来也是成立的,别人都认为你的邮票值100,但你还没卖,那么他的账面价值就是8分钱。体现在报表上要以实际价值为基础。所以就是8分钱,尽管谁都知道这东西只要一卖就是100元。

特别是在科技型企业里这个矛盾特别明显,比如辉瑞制药,他要投资48亿美元去研发新药,这个要研发成功了,会给他带来巨大的好处和专利上的收益,但短期上这种无形资产投资,根本无法体现在财务报表上。还不如去买几套中国的房子,能够更加显眼一些。所以激进型的投资者,要把这48亿美元的无形资产投资,给他从费用里除去,放到远期的收益里和现在的资产里。有些公司人品比较好,会把无形资产支出一次性给计提出去,在没有转化为收益之前,在报表里也看不到任何蛛丝马迹的体现,所以对于这样的公司,我们调整激进型利润表的时候,应该往前翻,大约翻5年就能找到相应的支出了。然后广告费按三年,研发费按照5年分摊一下,他的资产就出来了。

一家公司赚多少钱并不重要,重要的是他通过多少资本赚来的这些钱,也就是资产收益率。这本书里又提到了这个东西,就是我们常说的ROE,这个才是你获得投资回报的依据。公式就是净利润比上净资产,当然也可以用PB/PE,也就是市净率比上市盈率。

如果这些都太复杂,有没有懒人的办法呢,有的,从利润表中找到息税前利润,也就是EBIT,然后除以公司的负债和股东权益之和,也就是总资产。可以得到税前资本收益率。如果这个指标大于18%,也就意味着公司可能会有激进型的利润。而如果大于30%,这块就不用再往下算了,基本上投资下去问题不大。比如箭牌公司的税前资本收益率是38%,比如贵州茅台2016年底的利润总额是230亿,而负债和股东权益是1129亿,算下来税前资本收益率基本达到了20%,这样的公司十有八九是没什么太大问题的。所以适合于懒人,对于财报不是很清楚的投资者,你只需要抓住几点就行了,第一是净资产收益率ROE,超过15%,第二是毛利率超过40%,第三是净利率超过5%,第四就是这个息税前资本收益率大于18%。第五就是,这些指标至少持续了3年,大概知道这些,就够用了。

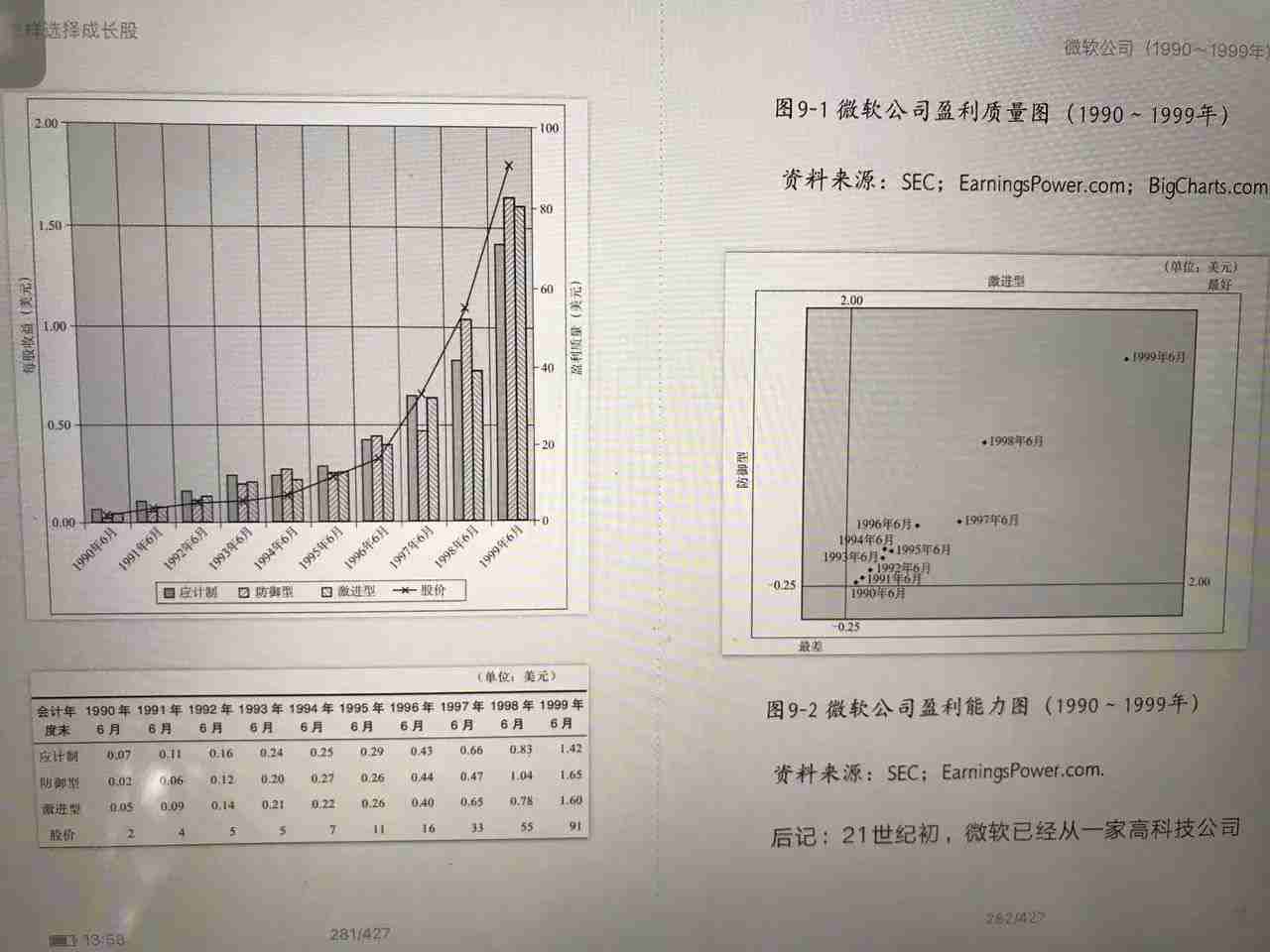

下一章我们说说盈利能力图,这个东西反应的是盈利的质量,其实这个图作者说的很复杂,核心大意老齐给大家简单说说,就是很简单,是防御型利润和激进型利润都大于0,这就是一个比较保险的公司了,换句话说无论利润表怎么调整,都不会出现亏损的,这样的公司就是他说的合格公司。其实这些公司无非就是能自负盈亏,自己赚钱自己花而已。如果利润要是能越来越多就更好了,说明公司正在成长,市场正在开拓。只有这样的公司才有长期投资的基础。所以什么样的公司能长期投资能价值投资,就是能不断创造收入的公司。同样你买房也一样,什么样的房子能给你带来投资的效果,就是能靠租金减去贷款利息,不断给你创造收入的房子。如果你买房自己住,就是纯消费,别往投资圈里混。如果你买房只想更高价卖出,那叫博傻。本质是一种赌博。赌的就是后面还有没有傻子,也不叫投资。

所以说到底你要看什么,要格外留神那些只要把投资算到费用里,就立马亏损的公司。还有那些一次性过多支出费用,然后造成后面几年都盈利的公司。这种企业是不具备投资价值的。因为他们连自己都不能养活自己,举个例子有人说我一个月1000块钱的生活费就能活着,那是因为你老爸给你买了一套房子,还给了你一张超市的购物卡,甚至到附近餐馆吃饭你也可以签你爸的单,这样的孩子没啥前途。还有的孩子一个月赚3万元,但他要维持赚3万元的收入,就必须每月投进去5万元,以维持自己的业绩。这种人是不是傻?现实生活中大家都知道,这都是败家子,而在股市上,却不容易分辨出来。给人的感觉是,第一个少年郎能够自负盈亏,很早就独立生活了,另一个少年郎是一个高富帅。其实根本就不是这么回事。

所以,防御型利润表和激进型利润表如果出现负值,是一个非常不好的先兆,很可能他很快就会出现亏损。或者已经出现亏损,在掩盖什么。对于这样的公司,就别再发扬人道主义精神了,最好的办法就是把他们删除。只找那些利润,以及激进和保守两个调整后的利润,都为正值的公司。这些才具备长期投资的基础。了解了这些,你就有了一个放大镜,可以过滤掉8成的垃圾公司,明天我们再来学习一招,叫做典型的盈利能力。这是什么意思呢?咱们明天见

最新评论

推荐文章

作者最新文章

你可能感兴趣的文章

Copyright Disclaimer: The copyright of contents (including texts, images, videos and audios) posted above belong to the User who shared or the third-party website which the User shared from. If you found your copyright have been infringed, please send a DMCA takedown notice to [email protected]. For more detail of the source, please click on the button "Read Original Post" below. For other communications, please send to [email protected].

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。