【川普税改公布】对你工资财产的影响全在这

↑ 点击上方“美国财富管理”关注我们

川普的税改计划一直是华人最关心的问题,关系到美国400多万华人的切身利益,虽然川普一直放话大改革,但不到尘埃落定的那一刻我们都要持续关注着,经历几个月的等待,川普今天再次推动税收改革,一起来看看到底有哪些新动向!

- 为中产阶级减税

- 简化税务文件申报工作

- 为公司尤其是小公司减少税负

- 不鼓励向海外输出工作、资本、以及税收收益

- 通过去除特殊税收优惠以及其他漏洞,来使所有美国人在税收方面取得公平的待遇

相较几个月前的税改计划,这次的也有一些关键性的改变!有喜也有忧~

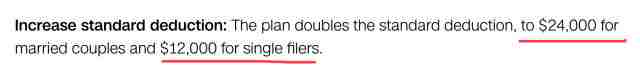

翻倍:个人所得税标准扣除额(Standard deductions)

在新鲜出炉的税改政策中,个人所得税标准扣除额将大幅提高,直接翻2倍:

单身标准扣除税额提高到$12000(此前标准扣除额是$6000)

夫妻报税的标准减免额,全面一律:$24000(夫妻共同报税)

(美国税务知识科普:每个报税人都有基本免税收入,超过这个额度才开始征税。)

标准扣除额度的提升也意味着$12000和$24000收入以下的单身和家庭将不用交税。

简化:税率等级,减少至3个

新的税改政策中,川普提出要把7个等级累进税率简化为3个等级:

仅有12%、25%和35%

最低税率由10%提高到12%

最高的由39.6%降为35%

增加儿童抵扣税

现行税法,孩子每年可以抵扣1000刀的税,改革后的税法将增加这个抵扣额,也就是说未来有孩子的家庭会有更多减免,只是具体数额还未确定。

去除税收优惠

让不少人郁闷的是,新的计划消除大部分扣减税额,包括州和地方的税务减免。此外,还限制了个人税务豁免,之前该豁免值可达到人均4050刀。

输家:高税收州居民。在大多数情况下,这些州都是蓝色州,如加州和纽约州。新计划免掉家庭抵押贷款利息和慈善捐款的扣除。根据税务政策中心(Tax Policy Center),年收入超过10万美元的家庭将得到90%的税收增长,超过50万美元年收入的家庭将承受40%的增长。

砍掉替代最低税AMT

赢家:中上阶层和富人。这是20世纪60年代创造的一个税收。如果你每年赚取10万至20万美元,你可以至少部分抵销州和地方税收扣除的损失。虽然只有2%的收入阶层支付这笔税款,但你越富有,替代最低税对你的影响越大。在年收入20万至50万美元之间的三分之一的人缴纳这个税款。

毫无疑问,这次税改,中产阶级和富人群体获益最大!据统计,2016年美国华裔家庭年收入中位数是$65,050,在美国属于中产阶级水平。因而对于大部分华裔家庭来说这都是一个大好消息!同时这也符合之前川普反复提及的理念,让富人承担合理的税收,以利于富人增加投资,进而增加工作机会。

富人成最大赢家:

川普虽承诺任何改革将集中在中产阶级、主要为中产阶级减负,但实际上富人得利最大。获益最多的是占全美家庭总收入20%的富人,年收入48万美元以上的家庭。目前最高的个人所得税级由39.6%削减到35%,根据税务基金会(Tax Foundation)的估计,顶端1%富人将因此增加5.3%的税后收入。再加上取消遗产税,会让他们子女受益更大。

中产阶级家庭减负多:

中产阶级减幅是最大的,根据Tax Policy Center数据年收入在4万-5万的家庭将省税约500美元。年收入5万到8万3的家庭,将会节省1,000美元的税务开支。

低收入群体免缴税:

年收入在1.2万美元以下的低薪个人,以及年收入在2.4万美元以下的低薪家庭(夫妻二人),不用再缴纳个人所得税。对于这一收入等级的群体和家庭来说无疑的一大喜讯。

川普早在竞选时就放话,要将企业税率从目前的35%下调至15%!但最终还是没有兑现,好在总归还是降了。

- 大型企业最高税率从35%下降到20%

- 小型企业最高税率将从39.6%降至25%

企业借款利息的扣除的标准化

输家:债券发行人和其他贷款人。低利率推动了公司债券发行,至2017年达到历史新高。但是,这种做法的一大优点始终是债券发行公司扣除债券利息的能力。哈里斯金融集团(Harris Financial Group)的管理合伙人杰米·考克斯(Jamie Cox)表示,在筹集资金的同时,更多的公司可能会转向浮动股票。

降低企业伙伴关系税率和其它“传递”(pass-through)公司的税率

赢家:小型的家庭自营生意和大投资金融家。约95%或约2,700万个美国企业,是“传递”型公司。与标准C公司不同,“传递”公司不在企业层面纳税,而是由公司合伙人缴纳,以避免更高的企业税率。而最新税改计划将“传递”公司的税率降低至25%。

对于有着伙伴关系的企业拥有者,以及对冲基金和私募股权基金运营商来说,这项变化会给他们带来相当不错的意外之财。而拥有商店和经营其他小企业的人也可能受益匪浅,尽管受益程度也许不如富人们那么大。

哪些行业或从减税中受益?

企业税率降低后,曾经缴税越高的企业将获益最大。据Barclays研究统计,消费零售企业、通信、银行、媒体、交通等可能最大幅度受益于减税,减税能直接降低了企业费用,提高了利润。而原本企业税就低于20%的企业,在这次税改后倒也捡不到什么便宜~

对大部分华人公司影响很大

这项政策影响的不仅仅是美国谷歌苹果这样的大公司,还包括所有的小公司。而华人来美国很多都是自己创业,例如中餐馆、律师楼、牙科诊所、会计所等等。之前,因为企业税很高,大部分华人老板,会选择先不支付公司税,而是分别由公司的负责人(老板或合伙人)通过个人税的方式承担。而现在税改之后,企业税仅为20%,很多公司会直接选择通过公司来报税了,因为这样更划算。

同时,对于小的华人创业公司来说,原本他们没有能力把公司搬到海外,高额的企业税给他们的运营造成了很大的压力,如今企业税猛降,他们终于有了喘息的机会,能够赢得更大的生存空间。

大公司回归增加更多就业机会,员工工资将提高?

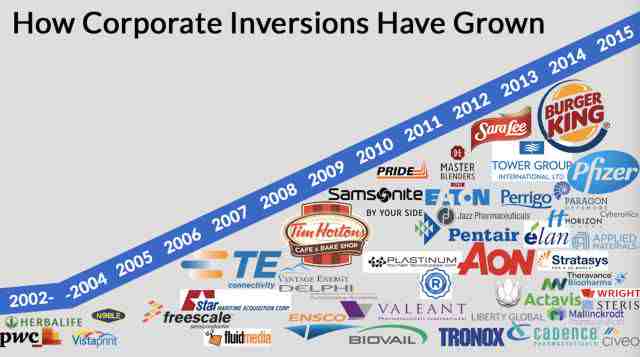

川普此举一个重要原因是想把散落在海外的美国公司召集回巢,缓解美国企业往国外搬迁的潮流。曾经美国的公司税高达35%,很多大公司更倾向于总部设在一个税收较低的国家,比如Facebook和Apple等,过去10年来,美国企业“叛逃”到国外的不在少数。而现在现在美国的企业税低于全世界大多数国家,很多聪明的本土企业都会选择“回家”。企业的回归对美国最直接的好处是为美国人带了更多就业机会。

川普一直强调,较低的公司税率将让工作人员的获利最大,因为他们将获得更多的工作机会和挣取更多的钱。但削减公司税率是否真的会刺激公司使用额外的现金来支付更多的工资还是一个问号。

根据税务政策中心针对今年三月份财政部的一项初步计划的估量,最新税改的一半收益将归于1%的高收入阶层。平均来说,他们会减税175,000美元。小康户家庭将只节省760美元。

当然,现在这还只是提案,需要进过议员们的讨论和投票,最终税改将是以一种怎样的姿态展示给我们,让我们拭目以待!

相关文章:

本文来源网络

安达金融(www.adafinance.com)是一家拥有自己的专业会计师,律师和财务规划师精英团队的美国公司。为美国境内外高净值客户,留学或移民家庭,提供一站式的家庭资产配置与管理,移民前后的税务规划等服务。

扫描添加下方二维码可以随时和我们交流。

最新评论

推荐文章

作者最新文章

你可能感兴趣的文章

Copyright Disclaimer: The copyright of contents (including texts, images, videos and audios) posted above belong to the User who shared or the third-party website which the User shared from. If you found your copyright have been infringed, please send a DMCA takedown notice to [email protected]. For more detail of the source, please click on the button "Read Original Post" below. For other communications, please send to [email protected].

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。