华众车载(6830.HK):专注汽车轻量化,严重低估的以塑代钢供货商

近年来,市场上对于汽车行业的研究,目光大都聚焦在新能源汽车、智能汽车这些方面,而汽车轻量化趋势却在一定程度,被市场所忽略了。但作为汽车产业的升级和变革,除了解决能源问题,还有一个核心趋势,就是汽车轻量化。

汽车的轻量化,指的就是在保证汽车的强度和安全性能的前提下,尽可能地降低汽车的整备质量,从而提高汽车的动力性,减少燃料消耗,降低排气污染。实验证明,汽车质量降低一半,燃料消耗也会降低将近一半。由于环保和节能的需要,汽车的轻量化已经成为世界汽车发展的潮流。

目前在全世界范围内,汽车轻量化的需求,增速非常快,主要原因大致有三:

1)节能减排政策压力;2)汽车安全性及操纵性的追求;3)电动汽车续航里程提升。

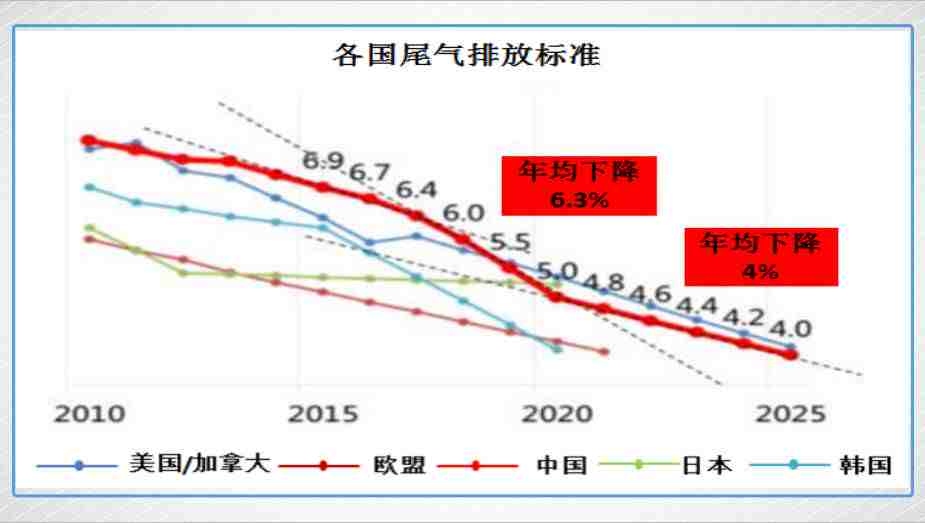

2016年,我国启动尾气排放“国标I-V”,要求从2016年至2020年,国内乘用车平均的油耗须降至5L/百公里,年降幅达0.5L/百公里。鉴于2015年国产乘用车平均燃料消耗量为7.66L/百公里,节能降耗依然是未来所有汽车研发的首要目标。

研究表明,约75%的油耗与车重有关,汽车质量每下降10%,油耗下降8%,减排4%。所以在我国汽车行业的飞速发展下,尤其是新能源汽车的发展下,一方面从能源提供上,我们需要创新,正所谓“开源”,但是在汽车轻量化上,也是个非常重要的命题,即所谓“节流”。如何有效的“开源节流”,这是现在汽车行业研究的重点目标。

✦ 汽车轻量化:以塑代钢是大趋势

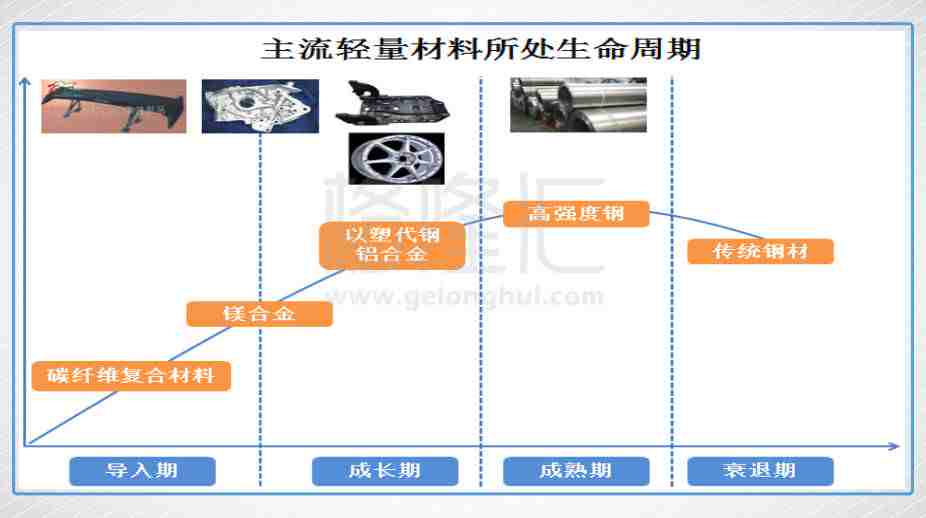

目前国际上主流的汽车轻量化的实现路径,是采用工程塑料、镁铝合金、碳纤维等替代材料实现车身减重,目前上述轻量材料应用有如下特点:

1)汽车用钢已经进入成熟期,只有高强度钢在未来还有结构性机会;2)以塑代钢、铝合金,有良好的减重效果,现在已经成为轻量化的首选材料,应用的车型,从高端车型已经开始慢慢向中低端车型下探;3)镁合金虽轻量化效果更佳,但成本高昂,和深加工工艺难度高,正处于导入初期;4)碳纤维复合材料成本更加高昂,主要应用于高端车型及赛车领域,预计批量应用较晚。

整体看下来,目前以塑代钢应该处于爆发成熟期。

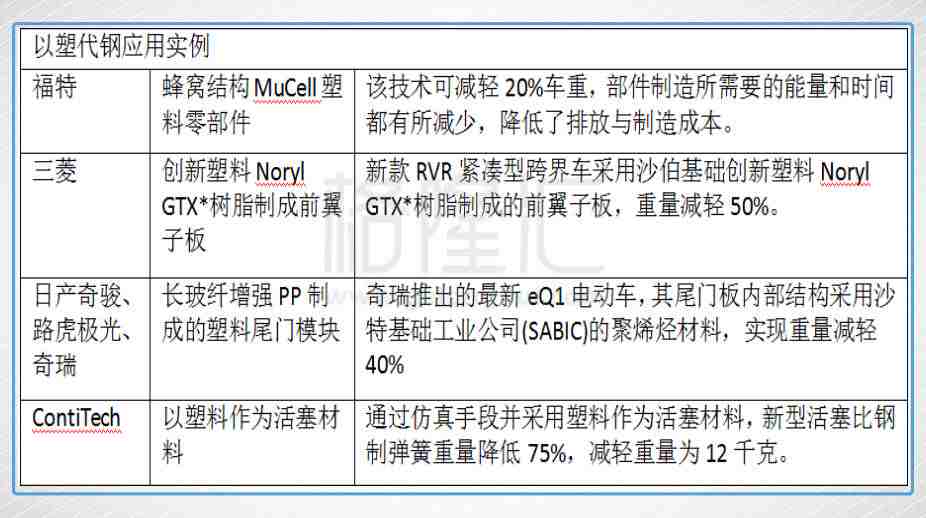

以塑代钢技术,主要是使用PP(聚丙烯)、PC(聚碳酸酯)及ABS(丙烯腈-丁二烯-苯乙烯共聚物)等工程塑料,替代传统钢材,作为车身零部件,使得整车的重量降低至原重量的1/4-1/8,实现汽车轻量化,并减少汽车燃料消耗。

工程塑料的比重一般为0.9-1.5,纤维增强复合材料的比重也不会超过2,而金属材料中,A3钢的比重为7.6、黄铜为8.4、铝为2.7。再加上塑料成型容易,使得汽车中控台等形状复杂的部件,可一次性注塑成型。再一点,塑料的韧性强,所以汽车内饰的很多部件,如果受到冲击,他的弹性变形特性能吸收大量的碰撞能量,这在遭遇强烈撞击时,可对车辆和乘客起到保护作用。

目前很多国际大品牌都开始使用越来越多的以塑代钢技术。

记得我两个月前去调研吉利汽车时,一进展示大厅后,吉利汽车的业务员第一个给投资者介绍的,就是他们最新采用的高分子轻量化的汽车部件,可见在这个领域,以塑代钢的普及,刚刚开始。

说了这么多汽车轻量化,其实在港股市场里,有一家非常正宗的标的,华众车载(6830.HK)——一家专注于汽车轻量化业务的零部件生产商。他是今天的主角。

✦ 华众车载:极具潜力的以塑代钢供货商

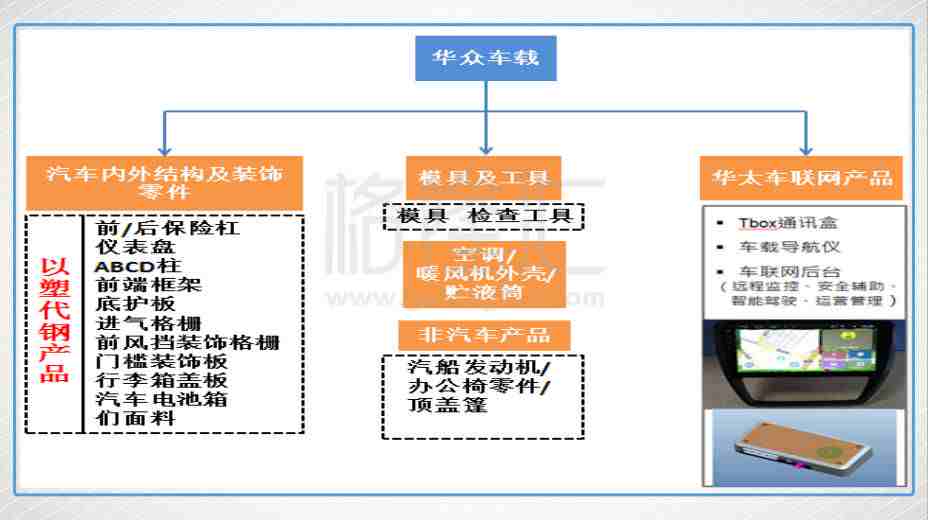

华众车载成立于1993年,是港股市场唯一一家专注于汽车轻量化业务的零部件供应商,主营业务为汽车内外结构及装饰零部件、大中型汽车模具。公司以塑代钢产品,具有很广阔的发展潜力,同时公司也已经开始战略布局自动驾驶领域。

华众车载,近年在内外结构及装饰零件部分,重点推进“以塑代钢”产品战略,陆续推出汽车前端框架、底护板等以塑代钢明星产品,成功供应一汽大众、吉利汽车等合资及自主品牌整车厂,通过这样的布局,这部分的产品毛利率高达30%以上。

自主品牌方面,公司是吉利汽车、广汽传祺等车企前端框架首家以塑代钢供应商;合资品牌方面,华众是上海大众、一汽奥迪等前端框架以塑代钢的供应商,主要为配套客户开发模具。

另外,公司自己也在研发“以塑代钢”底护板产品,过去几年,已经投资3,000万自主研发了一条“以塑代钢”底护板产品的全自动生产线,并获得多个主机厂超过300万套订单。

目前,经过几年的发展,公司在全国拥有17个生产基地,主要布局在客户附近,为其制造及交付产品。另有天津、青岛和武汉3个在建工厂。

主要客户方面,集团与国内前十强汽车制造商中的六家建立了稳定业务关系,包括上汽集团、一汽大众、长安汽车、北汽汽车、广汽集团及奇瑞。集团基本上每年约70%收入来自这六家主要客户,业务关系稳定,所以公司的业绩增长保持的很好。

截止2017年6月,公司2017-2021年已获得的安全订单协议总额,超过100亿元,这会给公司未来4年带来非常好的业绩增长。

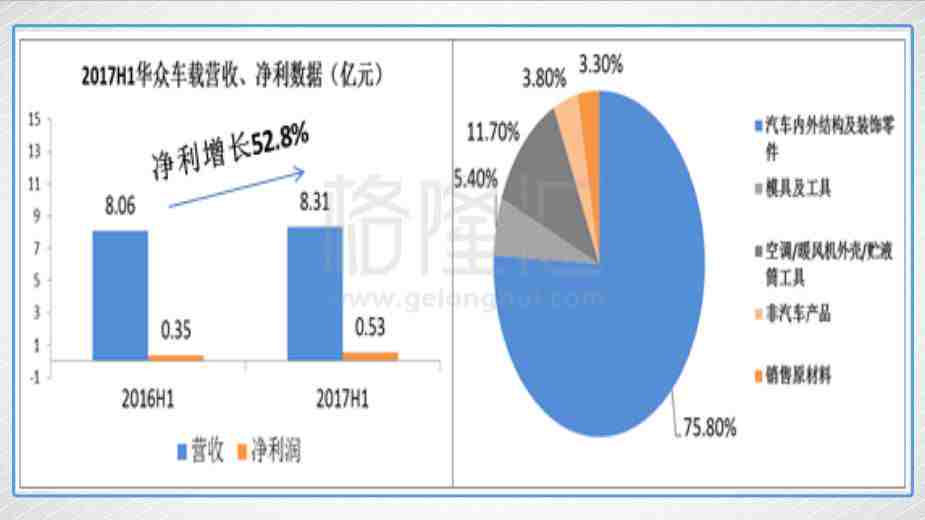

根据公司半年报显示,2017上半年,得益于新客户(主要为自主品牌整车厂)加入及营运效率提升,公司各项业务稳健增长,实现营收8.31亿,同比增长3.00%;毛利率为28.2%,较去年同期26.7%上升1.5个百分点;净利润0.53亿,同比大幅增长52.80%。

其中,汽车内外结构及装饰零件收益为6.29亿,占总收益75.8%,毛利率由去年同期的30.3%上升至31.9%;模具及工具收益为0.45亿,占总收益5.4%,毛利率上升1.5个百分点至17.5%。

而从近年数据看,公司积极推行以塑代钢战略,符合行业轻量化发展需求,营收大幅增长,从2012年的11.70亿到2016年的17.52亿。

同时,随着以塑代钢等高附加值产品供应各大主机厂,公司产品毛利率从2012年的20.90%提升至2016年的27.53%。这个增速非常可观。

看到营收的稳步增长和毛利的提升,我们必然应该想到,是业务模式的成熟和市场的拓展。这样持续走高的毛利率,说明“以塑代钢”的战略,已经为公司奠定了爆发增长的基础。

✦ 投入期渐渐过去,产能继续扩张,未来业绩增长可期

其实如果翻开公司的财报,会发现过去几年,除了销售增长外,利润增长并不高,主要是因为公司在过去几年,不断地建厂扩产能,几年时间,公司就已投产的17 个生产基地,目前还有天津、青岛及杭州湾华络特3家新建工厂即将建成投产,并已分别获得遮阳窗帘、“以塑代钢”底护板产品等大额订单,预计未来几年的业绩,增长都会很不错。

杭州湾华络特工厂由华众、德国Roekona和Zoeppritex三方合作投资,总投入1.5亿人民币,厂房建设1.8万平米,预计2017年10月正式投产。

目前,华络特工厂已建成全国首条国产化遮阳帘面料特殊产线,产品包括汽车顶棚面料、立柱面料和遮阳窗帘,将供应一线汽车主机厂的天窗、立柱和顶篷总成商,终端客户包括宝马、奔驰、一汽大众等。相较原有产品,新产品利润率可达30%以上。而该厂合资方是全球奔驰、奥迪、大众等品牌原供厂商,在业内具有市场优先性。

于2017年1月开工建设的天津、青岛工厂,将重点发展“以塑代钢”零部件,服务一汽大众、长安福特等客户新增订单,预计于2018年初投产。

目前,公司已投资3000万自主研发了一条“以塑代钢”底护板产品的全自动生产线,也已获得如下订单:

1)青岛工厂:某主机厂柱护板项目,8年生命周期超过200万套;2)天津工厂:某主机厂新车型ABC柱、底护板、柱护板、门下护板、扰流板等项目,年销售额超2亿人民币;3)长沙工厂(16年投产):某主机厂前端框架和底护板项目,年产值约22万套。

除了这些新增产能及订单外,在车联网产品业务方面,公司于2017年8月开始为某新能源汽车通讯互联tbox供货,2017年预计供货1万套,未来三年预计供货30万套。预计未来公司数据平台的巨大价值将逐步显现。

✦ 总结

华众车载在宁波当地是非常有名的企业,也是目前国内几乎所有大品牌的直接供货商。公司从2012年在港股上市之后,经历了2015年的牛熊转化后,股价几乎没有上涨。

但是经历过投场扩产后的华众车载,基本面已经发生了根本性变化。公司的业绩变化非常明显。

其实通过业绩的对比可以发现,公司基本下半年的结转会强于上半年,鉴于2017年上半年公司业绩同比去年已经增长50%,预计全年的业绩增速也至少为50%以上,再加上公司大的投入期已经过去,未来三至五年的业绩都将保持较高的增长。

公司虽作为可受益于轻量化概念的汽车股,但目前股价0.86港币,市场仍然没有意识到基本面的变化,所以仍然处于底部区间。

考虑以塑代钢产品契合汽车轻量化趋势,以及今、明两年产能陆续投产,并提前锁定大额高附加值产品订单,保守估计2017年全年净利润将达1.3亿元左右或以上,对应最新收盘价12倍PE,相较于行业目前17倍平均估值,公司仍然非常低估,而明年的业绩增速依然可期,值得关注。

【作者简介】

海岸线 | 格隆汇·专栏作者

长期从事汽车及上下产业链研究,

热爱周期,喜爱并关注汽车行业。

【精华推荐】

长城汽车(2333.HK)最后的决战:向大海进军——南北战争的决定性战役

回归主业的和谐汽车(3836.HK)会不会是一个翻倍股?

政策利好频出,比亚迪(1211.HK)还能走多远?

最新评论

推荐文章

作者最新文章

你可能感兴趣的文章

Copyright Disclaimer: The copyright of contents (including texts, images, videos and audios) posted above belong to the User who shared or the third-party website which the User shared from. If you found your copyright have been infringed, please send a DMCA takedown notice to [email protected]. For more detail of the source, please click on the button "Read Original Post" below. For other communications, please send to [email protected].

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。