为什么我们那么期盼美国股市和房市崩盘?

大概是因为我这么多年来一直是全球视野做资产配置的原因,最近我被问到最多的问题,不是A股是不是在"磨顶",也不是中国房价是否从此进入拐点,而是万里之外,大洋彼岸的美股会不会崩盘?美国房市会不会崩盘?

我反问为何会有此疑问?回答多半是:他们家一直在涨啊,涨太多了吧?

这多少显得有些滑稽:因为老司机都知道,涨多了,并不是下跌的合理理由,两者几乎没有任何关系。另一个滑稽的地方在于,很多抱有此期盼的人,根本就没配置美元资产,那么,美股、美房崩不崩盘,干卿何事?

我的理解,这种问询与期盼,其实更多的是一种对中国股市、房市走向的忐忑与不安,所以希望寻找到一份心理按摩和支撑:

1、别人家一直涨,涨了那么多,也没跌,我们能跌到哪里去?2、他们家涨了那么多,要崩,也应该他们先崩。他们崩了,钱还会回流到我们这来;

这种期盼的出发点是自身利益的最大化,无可厚非。但问题在于,如果这种期盼,只是一种一厢情愿的虚幻,而我们却把它作为了投资决策的重要考量因子,并因此做出了该跑不跑,该撤不撤的错误决定,则极可能偷鸡不着蚀把米。

所以,我们必须弄清楚的问题是:美股、美房涨了这么多,到底是崩盘前夜的泡沫,还是一种正常的政经综合实力体现?

本篇我先谈美国房市,下一篇我再谈美国股市。

✦ 一、美国房价超越2008年的最高值

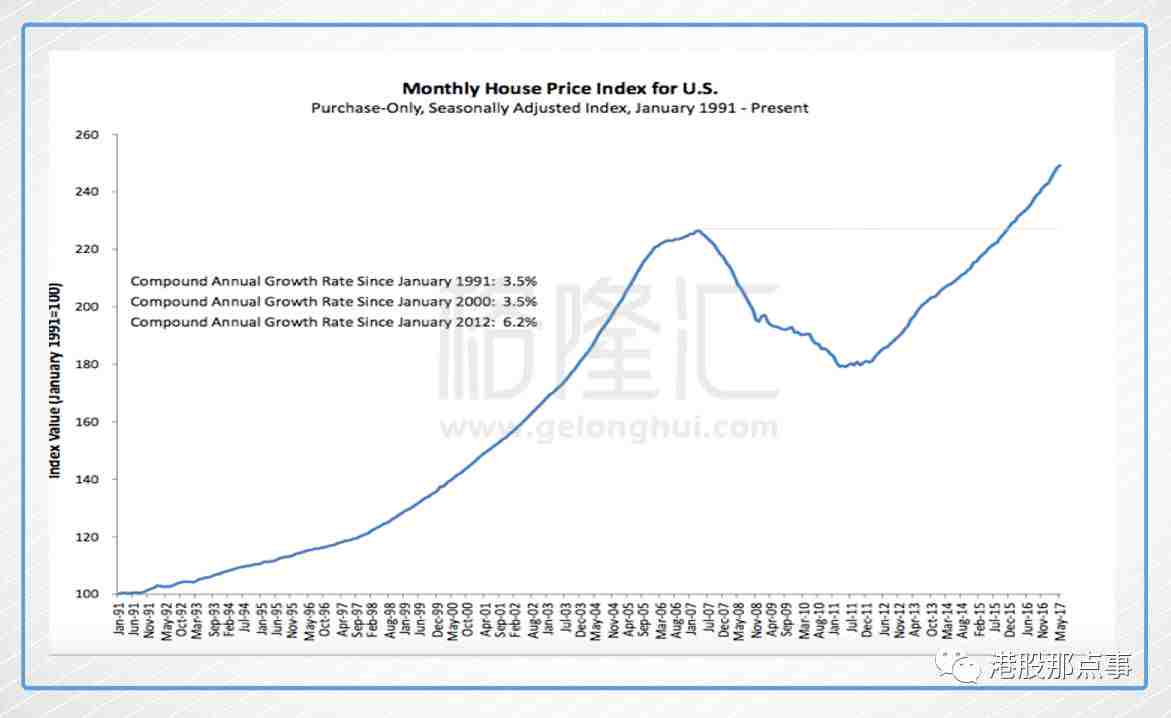

根据美国联邦住房金融局(FHFA)的数据(住房价格指数),在2016年12月份,美国平均的房价正式超过2008年金融危机时的最高点。

与此同时,从2015年开始,被次贷危机压抑了10年的美国房地产市场彻底复苏,成交量和价格均创2008年新高。

上图是美国新屋销售价格的中位数。自2010年触及谷底之后,新屋的销售价格过去5年迅速上升,目前这一数字是32.3万美金。

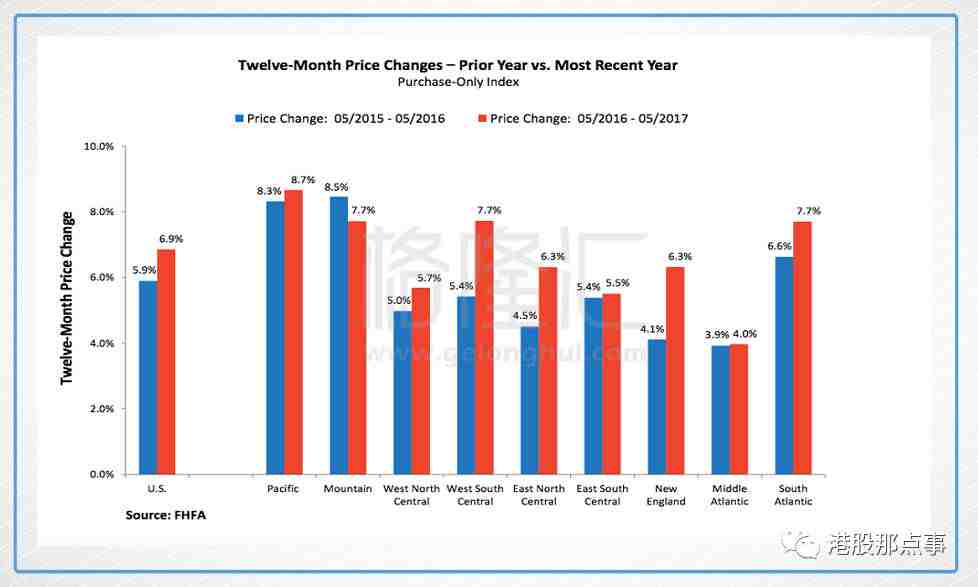

上图是从2015年-2017年,美国各个地区房价上涨的幅度,其中蓝色代表2015-2016年的上涨幅度,红色代表2016-2017年的上涨幅度。

从上图中可以看到,整个美国的商业地产过去两年分别上涨了5.9%和6.9%。

上图是2004-2014年之间美国房价上涨或者下跌幅度。2007-2011年是美国房价持续下跌的5年,随后从2012年开始,房价也就出现了大幅度的反弹。2012年全国房价累计上涨5.3%,2013年7.7%,2014年4.9%。

在纽约、洛杉矶等地,过去5年许多房地产价格上涨幅度超过200%。

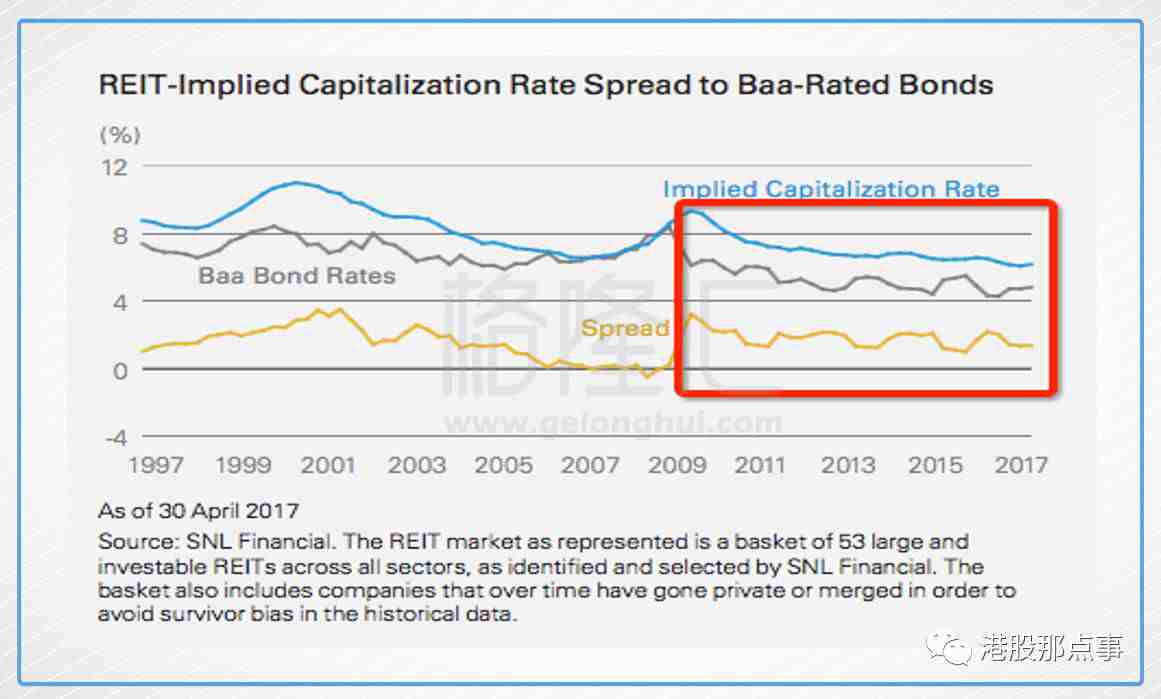

在房地产价格的上涨同时,美国商业地产的租售比也创了新低(租金没涨,房价上涨了),目前整个美国商业的Cap Rate是5%-6%,低于2010年的8%。

那么创新高就一定有泡沫吗?

答案肯定是否定的。

这位朋友的问题有一个基本的假设,他默认了创新高就意味着泡沫。

或者说,在他的世界里,美国的房价最好永远不要超过2007年那个让人印象深刻的最高点。

然而很多时候,创新高跟有没有泡沫真的还没多少关系。

在一个政治和经济稳定发展的国家,房地产价格永远都是连续创新高的。这就像在2003-2008年美国次贷危机之前,美国的房地产价格几乎就是一条20度向上的直线。

✦ 二、是什么导致商业地产的这轮暴涨?

我个人的观点大致有两个:

1、过去5年,美国房地产供给小于需求

先来解释一下,如果找到美国房地产的供给和需求数据。

美国房地产的供给数据实际上就是新屋开工量(Housing Starts)。这个数据由美国商务部每个月中旬公布一次。

新屋开工量就相当于过去一段时间里,美国开始破土动工打新地基的住宅的数目,包括单用户和多用户(single-family和multi-family),不包括流动住房,集体宿舍,公寓和长期对外出租的旅馆。

上图是过去57年美国新屋开工数量。新屋开工数量也可以理解成一个有滞后性的经济健康与否的指标。在过去57年里,美国当年新屋开工数量最低的月份是2009年1月,当月新屋开工数只有49万套。

接下来,需要理解一下什么数据可以代表美国住房地产的需求。

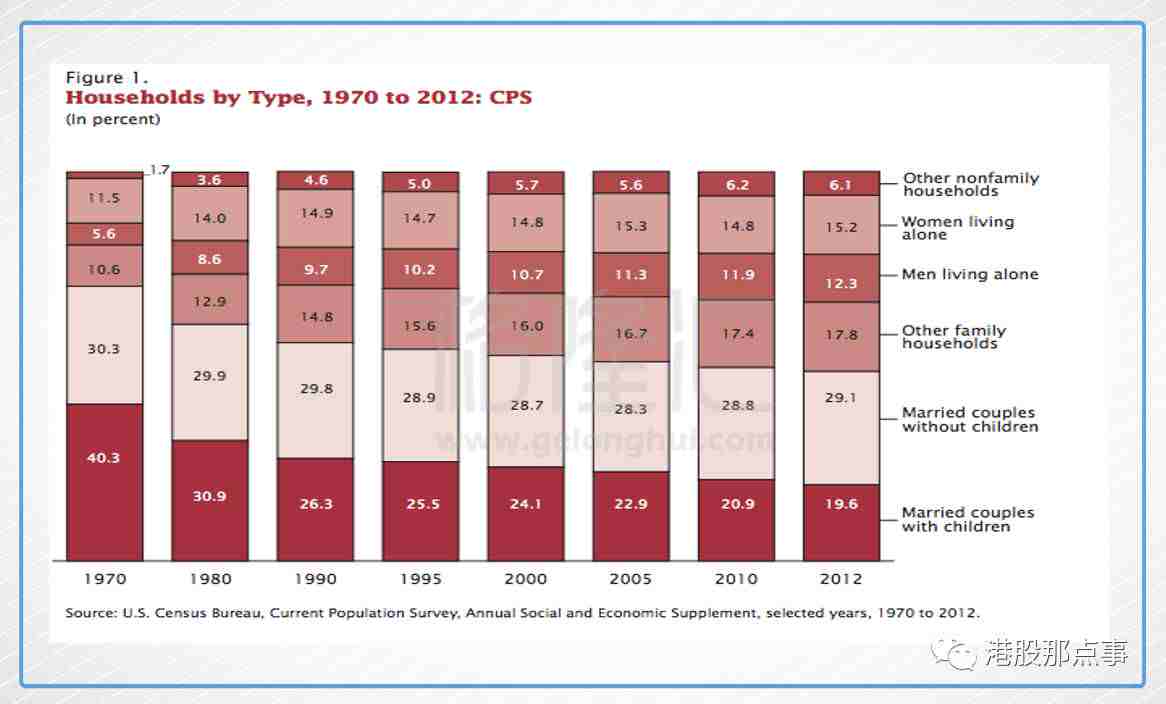

实际上,能代表美国住房地产需求的是住户数量(Household)。

住户的意思是几个人居住在一个房子(House)里,这些人公用厨房、卫生间等设施,我们把这几个人何在一起称之为一个住户(Household)。

住户成员之间的关系可以将住户分为三种:单一人员住户(一个人居住)、家庭住户以及非家庭住户。

其中最主要的组成部分是家庭住户,占整住户比例大概是66.5%。

另外,值得强调的是,住户所居住的房子可以是自己租的,也可以是自己贷款买的。住户的概念里并不强调房子必须是居住者所拥有的。

所以从本质上来讲,美国商业地产的需求端就是美国每年新增的住户数量。

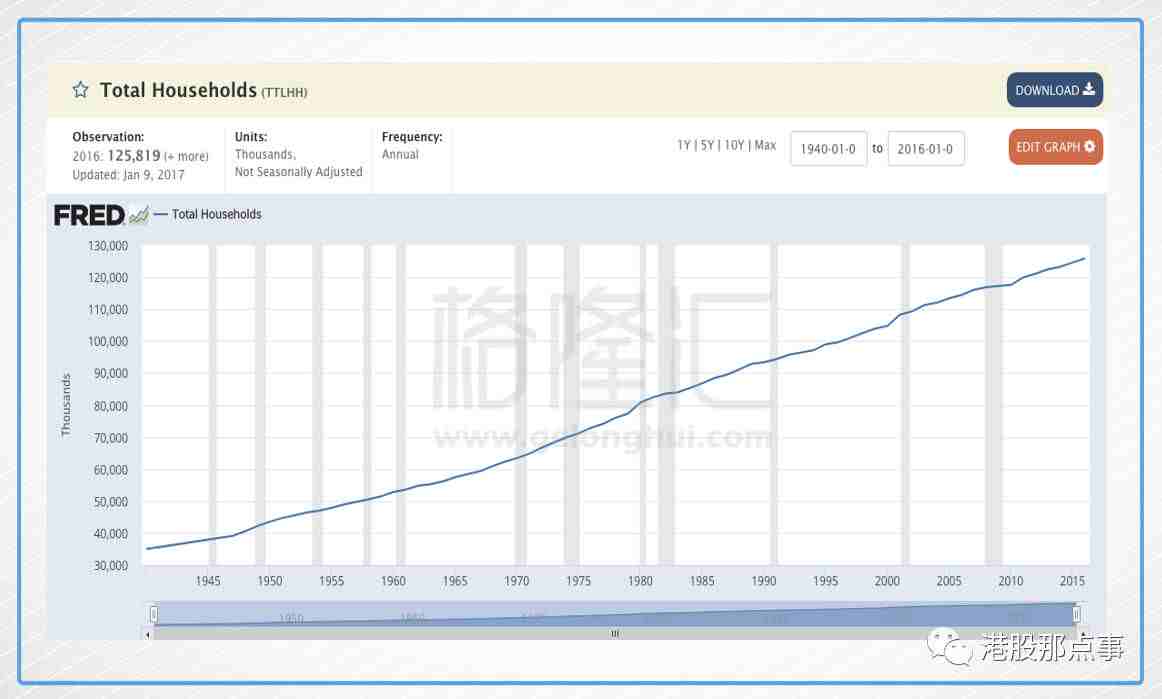

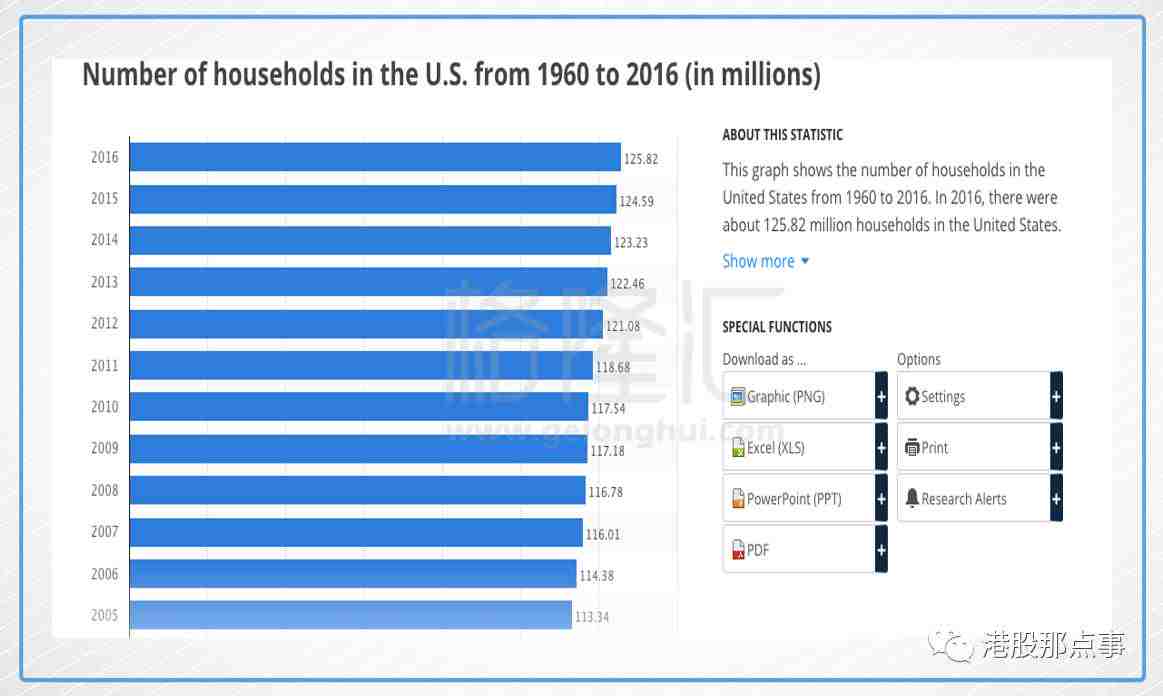

上图就是美国现在的住户数量(Total Household)。截止到2016年为止,美国的住户数量是1.25亿户,较去年增加了120万户。

导致住户数量上升的主要原因是美国的人口正在每年增加,增加的原因主要有两个:1. 移民人数保持每年100万;2. 美国的生育率是健康的。

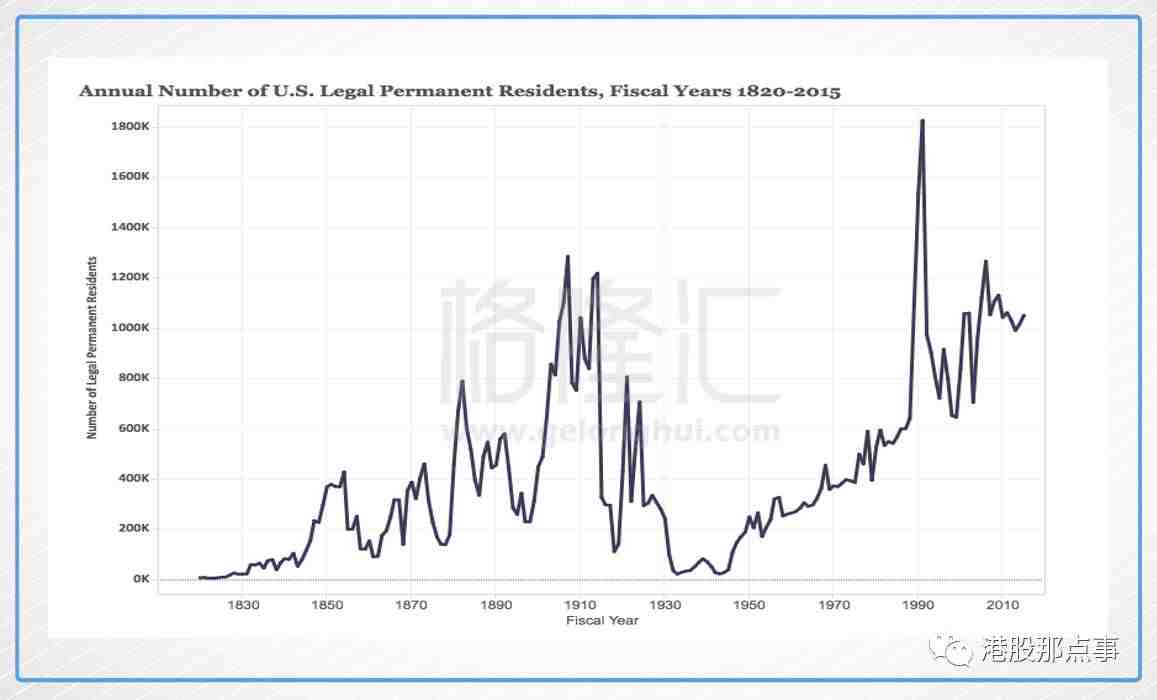

上图是美国2015年之前每年合法移民的人数。平均来看,过去20年美国每年的合法移民人数是100万人。

另外,由于美国的生育率在西方社会里依旧算健康的,每个女性平均的生育率是1.87(中国是1.57,日本是1.46)。所以美国的人口结构一直算是比较健康的。美国的总人口数也正在以每年1%(约300万人)的速度增加。

这些新增的移民,刚刚结婚的情侣等等都是构成住户人数增加主力军。在2008年之后,虽然这些刚结婚的新人们可能因为经济拮据,和自己的公公婆婆居住,但是最终这些新人大多数还是会选择出去租房子或者买房子住。

在解释完供给和需求之后,我们就来看看2004年-2012年之间,美国商业地产的供给和需求到底发生了什么。

我自己利用美国政府机构的网站绘制了下面这幅图。

图中红色的线条是从2000年-2017年每个月美国新增住户数量。

蓝色的线条是从2000年-2017年每个月美国的新屋开工数量。

从长期来看,新屋开工数量和新增住户数量是基本接近一致的,两者的差值是市场中正常存在的房子空置率。

从2003年开始,美国的新屋开工数量在持续两年的时间里,远远大于新增住户数量。以2004年为例,当年的新屋开工数量是195万套,而当年的新增住户只有72.2户。2005年新屋开工数量是207万套,而新增住户只有134万户。2006年,新屋开工数量是187万套,而新增住户只有104万户。

三年累计下来,新增住户增加了310万户,而新屋开工数量达到了589万套,市场中多出来了279万套住房。

而从2009年开始,美国的新屋开工数量大幅度降低,最低跌到了55.4万套。

随后在2011年,美国的新增住户数达到240万户,当年的新屋开工数只有60万户。2012年,美国新增住户数达到了120万户,新屋开工数也只有70万户。2013年新增住户数是140万户,新屋开工数是92万。

因此,你可以明显的看到从2011年开始,市场正在逐渐消化掉2008年之前多建造出来的房子。还有一点值得注意,在2008年之前,加州、德州、新泽西州等地,其实本身就没有出现严重的供给大于需求,而金融危机来临时这些地方的新屋开工数也出现了大幅度下降,因此导致出现了严重的供给小于需求。

这是为什么加州、德州、奥斯汀、新泽西州等地的房产涨的一塌糊涂,很多房产过去5年上涨了300%以上。

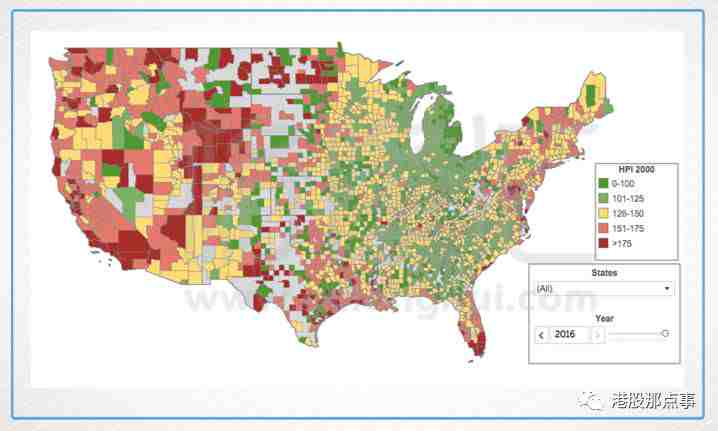

这张图是从2000年-2016年按照区域划分的美国住房地产价格指数图。其中颜色越深越红,代表房价上涨幅度越大。

2、低利率时代,房地产成了中小投资者的避风港

2008年之后,美联储把联邦有效利率降到了0,同时进行了大规模的量化宽松政策。

在2010年美国经济开始有恢复的迹象之后,从数据上来看,美国的中小投资者把房地产作为了主要的投资工具。

在图表中可以看到,首次购房者占比下降情况(蓝线),机构投资者购房占比下降情况(灰色条形块),以及小型投资者购房占比上升情况(绿线)。换句话说,现在,小型投资者正在推动房地产市场的繁荣。

在联邦利率降为0之后,中小型投资者也在寻求更高的收益率。最终他们找到了中小型投资者最熟悉的资产之一-美国的房地产市场。对中小型投资者而言,买入一套住房地产意味着租售比大概是6%-8%(2010年-2013年时的租售比),同时还可以享受地产升值带来的资本红利。

因此中小型投资者拥有的房地产资产则遍布美国全国范围内。无论在城市地区,还是在农村地区;无论价格低廉的市场,还是价格高昂离谱的市场,都有中小型投资者的身影。他们拥有公寓、别墅、复式房,或者较小型的多单元建筑物。

✦ 三、今天的美国房地产市场与2008年云泥之别

除去上面的供给和需求的关系,其实还有很多数据可以表明今天的房地产市场与2008年不能同日而语。

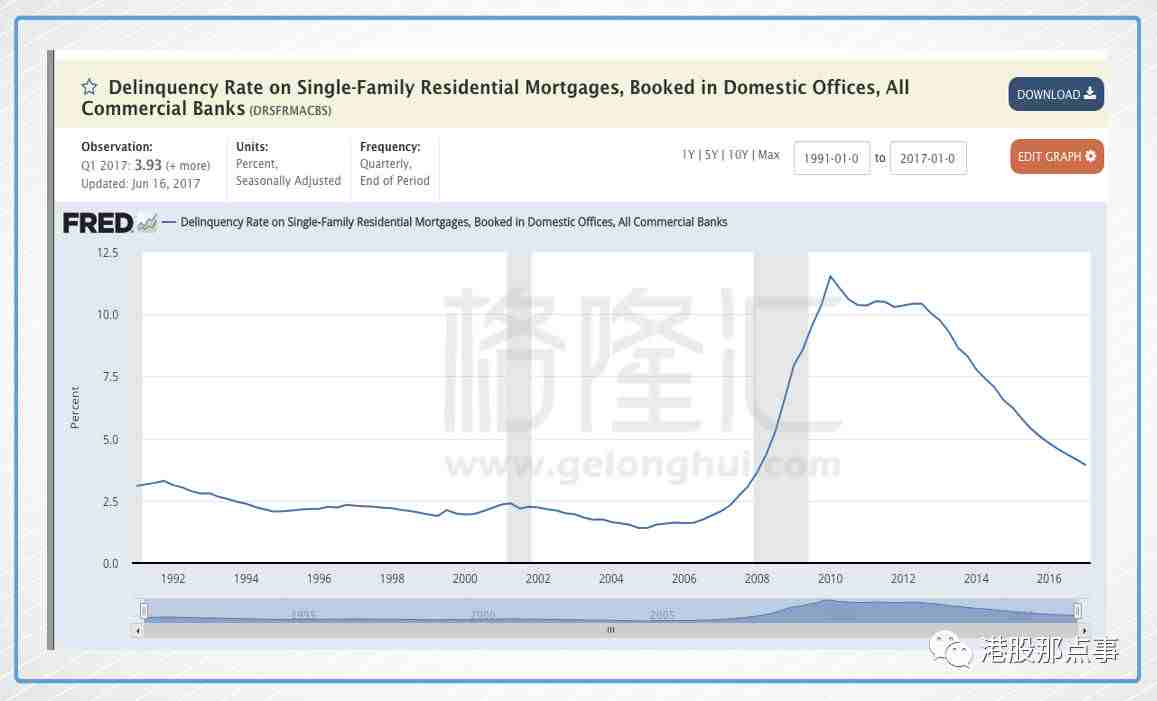

数据1:单一家庭的住宅抵押贷款违约率并没有上升

上图是美国的单一家庭住宅抵押贷款的违约率的变化情况。目前整个违约率还是处于比较低的水平,也并没有出现抬头的迹象。

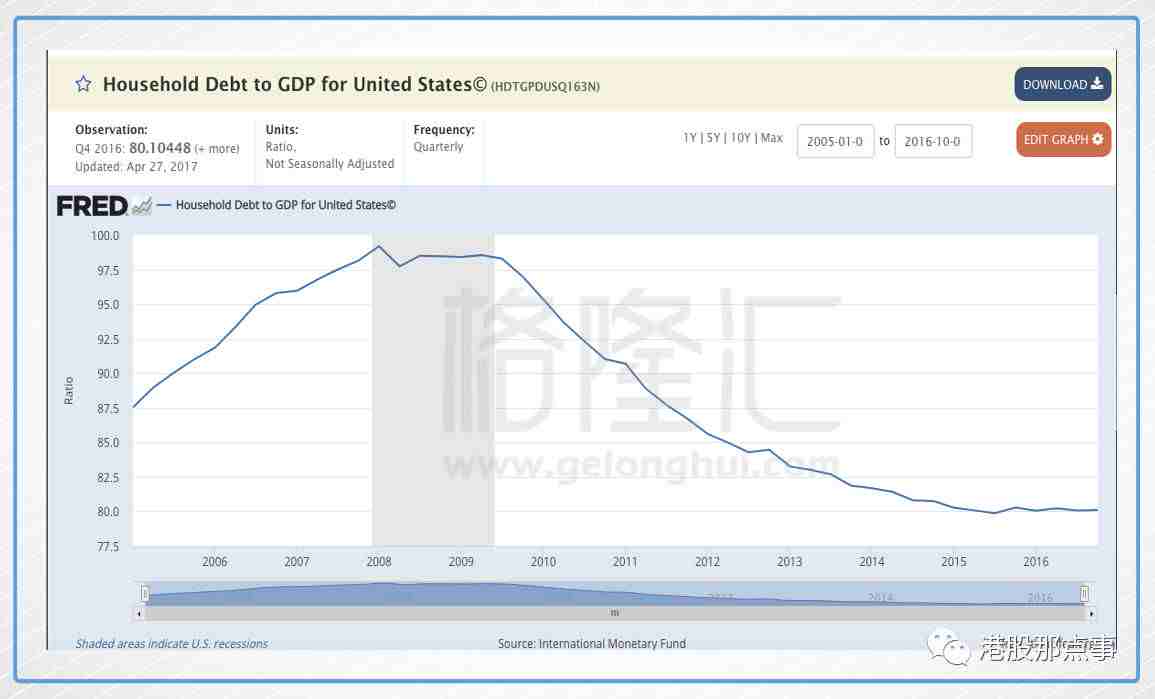

数据2:住户家庭负债与美国GDP的比值

图中所表示的是美国住户总体的负债与GDP之间的比值关系。在2008年时,美国的家庭负债/GDP的比值最高达到了98%。也就是说住户使用了大量的杠杆(主要是房地产按揭贷款)。而如今这个数字已经比2008年时有大幅度的好转,并且没有出现住户过量加杠杆的现象。

值得一提的是,因为指数投资的流行,并且指数持续多年提供不错的投资收益,很多住户可能会不自觉的把大量资金移入指数基金。

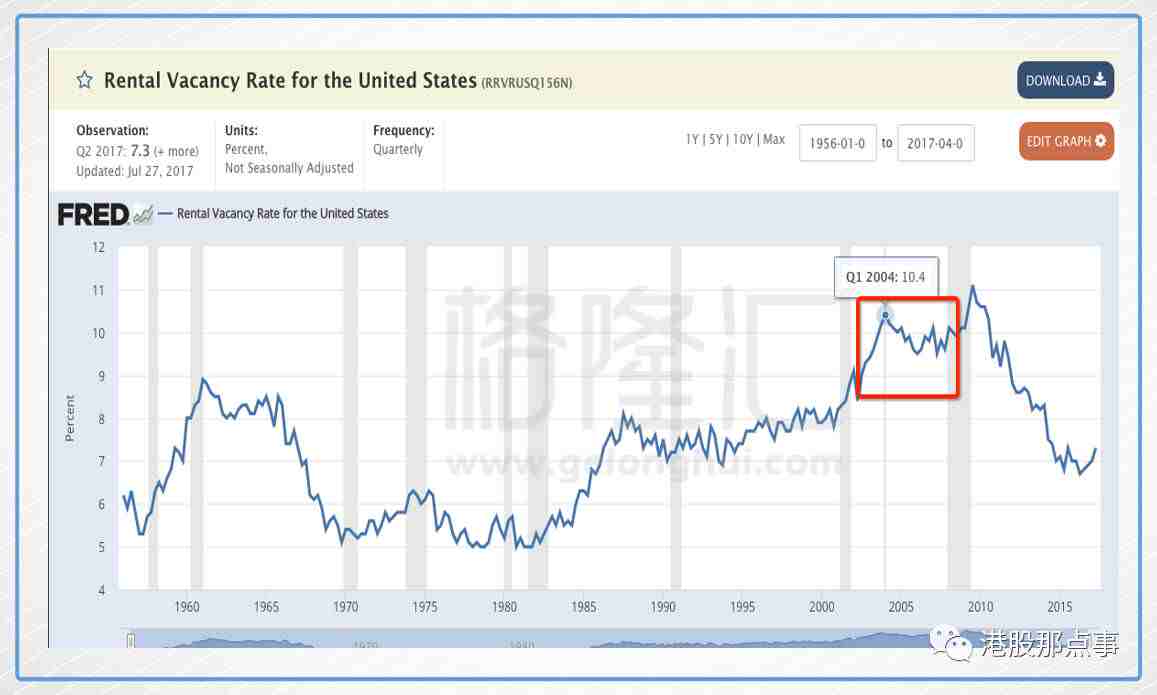

数据3:租房空置率

美国目前的租房空置率大概是7%左右,位于历史的正常水平。这个数据说明市场中大多数房子还是可以出租出去的。可以租出去,就意味着是市场并没有出现严重的供过于求的现象。美国的租房空置率在1999年时还是8%,但是到了2004年时就是10.4%,随后维持在了10%左右,这个期间的租房空置率上升主要是因为房地产供给大于需求。

另外,导致2008年金融危机的一个重要因素是次级贷款者。2008年之后,美国分别在2010年和2014年实行了多德弗兰克法案和巴塞尔协议3,对整个金融体进行了非常严格、成本巨大的金融监管。因此整个市场中的次级贷款者,也从2008年高峰期的12%,下降为了今天的3%。

华尔街日报给出来了2016年的次级贷款数据。在2016年时,美国的次级贷款(Nonprime mortgage)总金额也只有220亿美金,远远低于2006年的1万亿美金。

这也是为什么耶伦会说:今天美国的房地产,与2008年唯一相像的,只是价格。

✦ 结语

我们对一个万里之遥国家的地产价格如此在意,其实只是因为我们对自己国家的地产走向摸不着头脑。

但很遗憾,他们给不了我们需要的心理安慰与实质支撑:至少数据显示,美国房地产泡沫并不明显。

另一个角度的问诘是:即使他们家的房市真的崩盘,这能增加我们家股市、房市的宜居指数吗?

显然不能。

该躲要躲,该跑,还是得跑!

【作者简介】

大隐于市 | 格隆汇·专栏作者

五年美股投资经验,年化收益率超过40%

【精华推荐】

立即点击“阅读原文”,抢先体验格隆汇app!

最新评论

推荐文章

作者最新文章

你可能感兴趣的文章

Copyright Disclaimer: The copyright of contents (including texts, images, videos and audios) posted above belong to the User who shared or the third-party website which the User shared from. If you found your copyright have been infringed, please send a DMCA takedown notice to [email protected]. For more detail of the source, please click on the button "Read Original Post" below. For other communications, please send to [email protected].

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。