在恒大(03333.HK)带领下内房股将走上巅峰还是步入深渊?

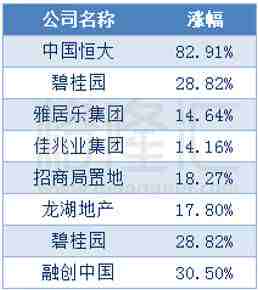

今日(5月29日)内房股在恒大带领下又燃了,先看下内房股5月以来的涨幅,感受下市场有多疯狂,如果从5月最低点7.5港元计算,恒大已经翻了一倍。

五月以来内房股这一轮暴涨可以说是恒大点燃的,恒大俨然成了内房的一面旗帜,颇有一呼百应之势。那么在恒大这面旗帜的带领下,内房股接下来将走上巅峰还是步入深渊?

▌一、

回顾下这一波恒大的走势,可以说是一骑绝尘,即使是在5月26日港交所披露了恒大主要股东何妙玲减持的消息后(于2017年5月19日以9.5港币均价在场内减持233.5万股,套现2218.25万港币),恒大早盘在大跌近6%后又V回来,最后收涨3.67%。

在地产行业严厉的高压调控下,大市值地产股能走出这种凌厉的走势确实令人大呼看不懂,在《高压调控下,内房股何以涨到质疑人生?》一文中,主要论述的逻辑是大摩首次给予恒大增持评级,其中大摩认为恒大未来的负债率将会下降,引发市场重新对恒大价值的重估带动内房股暴涨。一直以来恒大因为高杠杆被外资大行和评级机构看空,甚至做空,这次大摩的背书无疑是一个重要导火索,股价上涨最后引发逼空的惨案。

而今日由于端午节假期港股通并不能买卖,恒大继续狂飙,也就是说今天的买卖主要就是港股本地市场资金在推升,一是股价上涨导致空头买入平仓,二则是吃瓜群众转看多。

这让人联想到著名的大众汽车的世纪逼空惨案。当时大众的收入差不多是保时捷的30倍,保时捷在2005年就想蛇吞象,经过几年筹备,保时捷在2008年6月底宣布其持有的股票和期权使其控制了大众51%的股份,从而完成了对大众汽车控股权的并购,同年7月收购获得了监管部门的批准。

这时对冲基金预期保时捷在获得控制权之后会停止在二级市场上购买股票的行为,而此前由于保时捷连续的购买,已经令大众的股价高于合理水平,估值倍数也高于同业。

对冲基金开始押注做空大众,并不断加大做空仓位,卖空仓位相当于大众总股本的12.9%。但是在金融危机和被空头阻击的背景下,大众股价却从200欧元一直上涨至接近400欧元。

究其原因,原来保时捷一直在增持,直到十月底保时捷宣布持有大众股权升至74.2%。此时空头立马慌了,因为市面上流通的股本只有5.8%,而卖空仓位12.9%已经超过流通股,卖空者无法买入股票平仓在交割日就会自动爆仓。最后空头疯狂抢购股票平仓,当天股价从210欧元涨至519欧元,盘中最高涨至1005欧元。

大众公司的案例,如果用在恒大身上,会有共通之处吗?

通过查找做空数据,我们发现,假设从空头平仓角度看,在5月20日恒大累计卖空余额预计达到6亿股,过去一周成交量部分由空头回补贡献,且最近一周新增的卖空金额也明显减少,卖空余额应该减少,意味着后续空头回补的力量也会随之减弱。行情的大概率是不可持续的。

(数据来源于WIND资讯)

而下个交易日(2017年5月31日),港股通将恢复交易,以现在恒大的估值,市场的分歧也将加大,市场的流动性也将会比现在好。

▌二、

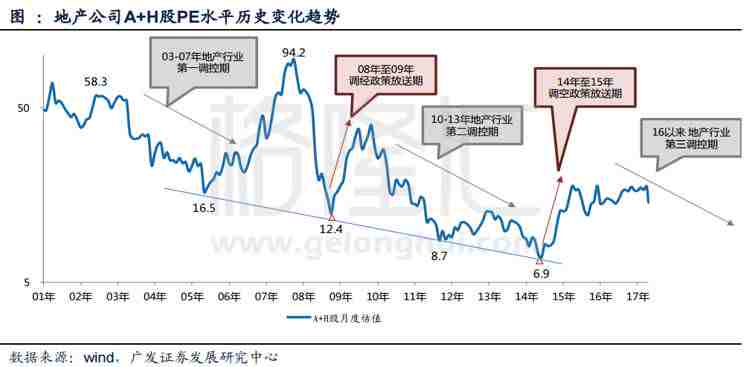

二级市场,股票的估值还是要基于基本面,没有哪一只股票能脱离基本面这个万有引力,直冲天际的。房地产行业又是一个容易受调控政策影响的行业。从历史经验看,政策决定了行业估值的上限,蹦跶不出如来的手掌心。

从地产政策面来看,现在正处在高压调控中,且这一次的调控力度和时间长度应该都会创历史记录,甚至会持续到实体经济完全复活。这意味着,在接下来的一段时间内,房地产企业的日子将会越来越难,估值中枢也将逐渐下移。

过去两年是房地产企业的大年,包括一季度,销售和金额都取得快速的增长,虽然因为会计上结转成收入存在一定的时滞,今年的业绩确定性会比较高,但这些信息在高度成熟的香港市场会Price in.

即使抛开政策调控不谈,考虑到在业绩上累计的高基数,房地产企业也已经很难保持这种高增速,更别说是在高压调控下。

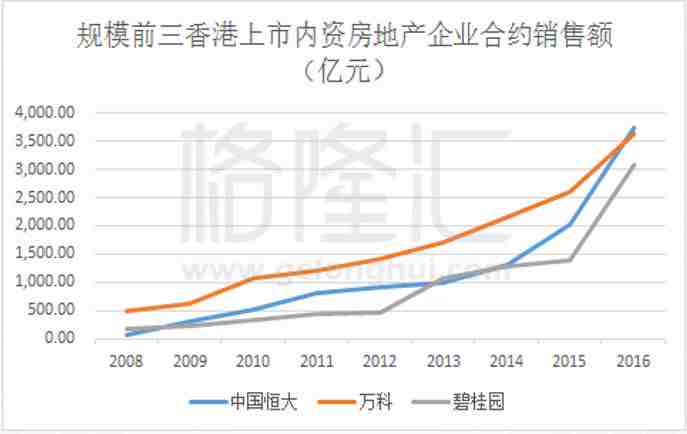

以恒大为例,今去年销售金额3733亿元,较上一年同期增长了85%,首四个月合约销售金额同比增加了63.2%,同比增速下降。一季度还能保持高增速的原因是购房者在调控政策前集中提前购房,令销售前移,但这并不具备持续性。

可以想象下如果保持这个高增速,不出两年恒大一家的销售金额就超万亿,但房地产市场的容量是有边界的。恒大从 2009年至 2016年合约销售金额年均复合增长率为 43.3%,而公司对外称计划 2017 年销售目标在人民币4500亿元,较2016年的销售金额增长 20.5%,从公司的指引来看,也可以看到同比增速明显下降。

从统计局月份数据看,4月70个大中城市中,新建住宅价格按年升10.7%;按月上涨0.7%。数据按年比连升19个月,但涨幅连续第5个月收窄,政策的调控效果已经初露端倪。

调控政策仍处于传导过程中,最后终将体现在未来的合约销售中,合约销售金额的增长也将会越来越有压力,这个结果或许会迟到但不会缺席。

从5月份第三周的数据看,重点关注的30个城市商品房成交面积环比下跌了20.52%,同比下跌了44.84%,其中三线城市同比下跌最大达到57.41%。预计未来合约销售金额的将出现拐点,2016年和今年或将成为近几年房地产销售高点。

另外,在限贷限购限价加限售的条件下,均价很难再保持继续上涨,而且为了增加周转和回款的速度,甚至会降价快速出清,意味着未来毛利率很难持续地回升。

▌三

从资金端的角度看,这里引用一下黄奇帆周末谈房地产万字文中说到的两个数据:2016年中国100多万亿的贷款,有百分之二十七八,是房地产相关的,开发贷加按揭贷。去年,工农中建交等主要银行,新增贷款的百分之七八十是房地产,全国而言,到去年年底,全国新增贷款量的46%是房地产。

而这一次除了针对房地产调控,还全方位清理金融市场,坚定去杠杆,而各种金融通道很大部分都是流向房地产,毫无疑问,房地产企业面临的资金压力将越来越大。

在销售下降,回款增速下降和借贷资金被卡的双重夹击下,房企的日子注定会越来越难。根据统计局公布数据显示,在房企到位资金中其他资金同比增长21%,增速较16年大幅收窄至11个百分点,其中按揭贷同比仅增加了14.5%,增速收窄32个百分点。

基于整顿金融和“缩表”的大背景下,整个货币周期已经开始出现逆转的兆头。以前以加杠杆拿地、增加土储、开发回款,再加杠杆拿地的循环玩法在低利率加调控松绑环境可以很容易活得滋润,但是流动性周期逆转后,这种玩法很难再玩下去。

▌尾声:

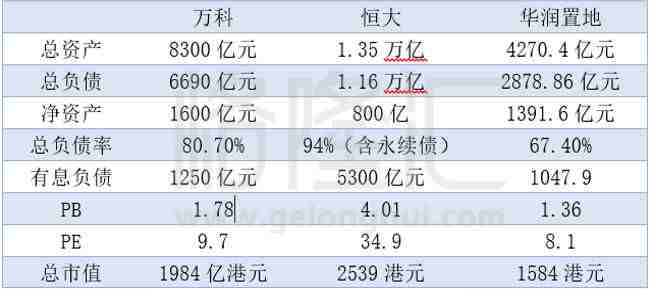

现在恒大的市值达到1984亿港元(截止2017年5月29日收盘价),盘中一度突破2000亿港元,已经接近万科。如果是伴随着业绩利好,一步一脚印的上涨,估值贴着基本面走,市场的争议会少很多,而像这种在行业高压调控下,业绩真空期出现逼空式的上涨,这样的背离恐难以持续。

为了方便比较,对比一下万科、华润置地的核心数据:

按2016年末数据显示,中国恒大,总资产1.35万亿,负债总额1.16万亿,永续债1130亿,净资产800亿。由于恒大将永续债净资产化,所以说实际负债率高达94%,而单计有息负债就达到5300亿。

一个是步步为营,稳健风格的老大哥,另一个是大刀阔斧激进派的新王者,但试问,接下来的日子,王者是否还能稳坐泰山之巅?

【作者简介】

发条陈 | 格隆汇·专栏作者

金融科班出身,行研一枚

痴迷价值投资,专注地产、金融

【精华推荐】

立即点击“阅读原文”,抢先体验格隆汇app!

最新评论

推荐文章

作者最新文章

你可能感兴趣的文章

Copyright Disclaimer: The copyright of contents (including texts, images, videos and audios) posted above belong to the User who shared or the third-party website which the User shared from. If you found your copyright have been infringed, please send a DMCA takedown notice to [email protected]. For more detail of the source, please click on the button "Read Original Post" below. For other communications, please send to [email protected].

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。