2017年大金融策略——向前看,向钱看

编者按:

2016即将过去,2017将翻开新的篇章,在此之际格隆汇组织会员投稿推出【2017行业梳理系列】为格隆汇会员及广大投资者提供投资参考。

年关将至,作为一只金融狗,回首2016年大金融板块的行情,“执手相看泪眼,竟无语凝噎”,然而生活还是要继续的,花些时间对来年做个展望。

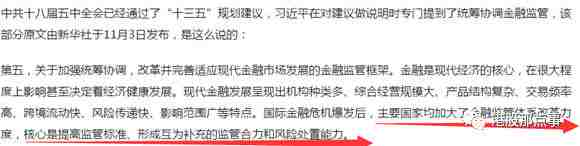

先来看上层的定调:2016年12月14-16日的中央经济工作会议定调2017年货币政策为“稳健中性”,对比16年的“稳健、灵活适度”,意味着货币政策不会刺激实体经济;还特意提到“提高和改进监管能力”,这已是重量级会议上第二次着墨了。

回忆起2013年6月货币市场“钱荒”、2015年6月股灾、熔断以及不久前的险资举牌、近期的债市违约,当资金在银行、保险、股市等市场间玩跨界,花样越来越多,“一行三会”的分业监管模式就显得力有不及,常常是神仙打架,小鬼遭殃。所以不管来年“大一统”能否见到,监管一定会成为主旋律。对很多金融机构而言“富贵险中求”常打擦边球,政策收紧对行业的影响不言而喻吧。

>>>> 一、银行篇 饿不死,撑不着,休养生息又一年

近一年见诸报端最多的新闻就是银行高管、基层员工等不断因为压力大、工作时长、降薪等因素跳槽离职,可见曾经金饭碗的银行日子也不好过。各行各业都离不开银行,雁过拔毛,银行效益不好,经济增长放缓脱不开关系。此前权威人士关于中国经济也有过L型的论调,短期来看银行的发展空间有限。

这么说是不是没有理由的:影响商业银行利润的有两个主要因素,息差率和不良率。息差与货币政策有关,不良率与GDP高度相关。

2015年央行为刺激经济进行了数次降准降息,直接银行赖以生存的最大收益来源——息差的不断收窄。少了这一块大肉的银行开始动起表外业务理财市场的主意,央行注意到苗头适时打了补丁,推出新的MPA考核,2017年1月1日执行。

同样,面对高层定调的“稳”,银监会和央行出台了一系列监管政策来防范金融风险,给银行穿上了紧身衣,业务不好发展了。下班后、节假日衣着光鲜的银行员工在外跑宣传司空见惯。对银行业来说意味着收入打折扣。这还不算完,不良也添乱。

冰冻三尺非一日之寒,银行的不良率从2011年开始攀升,到2016年出现企稳,2008年的“四万亿”刺激银行大量放贷,暂时的繁荣掩盖了背后的惨状,长三角地区大量不良最先爆发,曾经两位数的净利润增速,如今降至个位数,部分银行甚至出现了负增长。

最让银行领导闹心的莫过于国企也还不起贷款,东北率先爆发违约危机。手心手背都是肉,当妈的几个孩子都得顾着,办法总比困难多,通过债转股、不良资产证券化、省级AMC等措施化解地方以及国企风险。从这个角度考虑,银行要坏也坏不到哪里去,毕竟是金融系统的基石,不能乱。

2017年银行业怎么看?

国内利率市场化进程已基本完成,净息差还要看央行新的货币政策和市场间的流动性。加息,银行日子好过了,但无异于给刚有起色的实体经济浇了一盆冷水,不加息,美国继续加息,美元资产回流,外汇压力更大。说真的,这种纠结的事情还是央妈来定夺吧。。。

再来看风险这一块,对应银行的资产质量。随着国家定调脱虚向实,以及三去一降一补——去产能、去库存、去杠杆、降成本、补短板。实体经济的经营状况有所改善,消费稳定增长。统计数据显示各银行的不良率都在企稳。

成长呢?为人诟病的体制病有望通过混改得到改善,越来越多的银行推出员工持股计划。同时,也在摸索投贷联动等新形式,更好的同企业共成长。民营银行的加入也让银行开始有了创新,此时应该报以积极的眼光。

投资策略:

港股上市银行中的银行各有特色,但也有共性。

比如城商行:同地方经济高度绑定,经济发展水平高的省份更值得观察。

再比如农商行:服务于小微企业,资金成本极具优势。一旦实体经济好转,业绩很快体现。

>>>> 二、证券——等风来

券商股整个一年表现那叫一个惨,鬼知道我们都经历了什么,段子讲的好:“开年熔断,奠定了上涨的基础”,整个一灾后重建,港股多数券商股坐上了过山车,一年后又回到熔断前的起点。。。

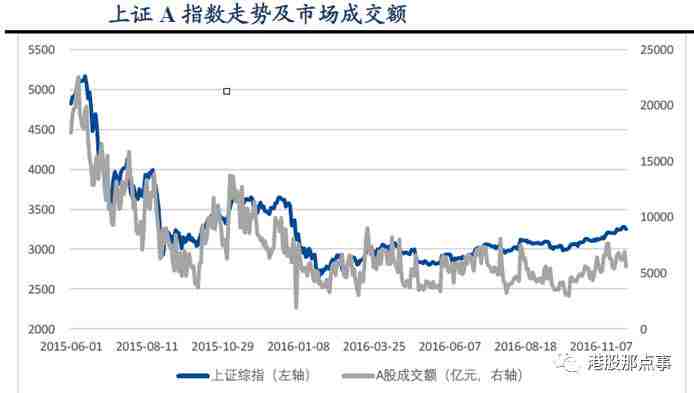

2016年伊始的A股熔断制度,四个交易日两次熔断,家丑外扬,国外报纸都报道隔壁老王的段子了。。这一波的伤害不亚于股灾,交易量明显萎缩,交投活跃度较2015年大幅下滑,统计数据显示靠天吃饭的券商经纪、自营、两融、股权质押等与二级市场活跃度高度相关的业务收入占比长期保持在60%-85%。

定心丸

前三季度各大券商业绩大幅缩水,市场信心缓慢恢复,直到三季度券商的业绩逐步回暖,行业净利润同比增速在年内首次由负转正。祸兮福之所倚,在萎靡的市场环境下券商开始积极寻找新的出路,投行IPO业务、资管业务以及创新业务占比不断提升,开辟了新的赢利点。

换帅后的监管体系不断完善,唱响了监管的主旋律,对险资老板买而不举、快进快出、坐庄操纵股价等无情割韭菜的行为进行了严厉处罚,有效规范了市场环境;与此同时力促券商提升净资产,卸下高倍杠杆,市场大起大落的现象少了,发生系统性风险的概率小了,也有助于提升投资者信心。

催化剂

深港通开通后,券商板块没有想像的红火反而哀鸿千里,由于处在美元加息的时间窗口,市场相对谨慎。但是从一些个股的资金流入情况来看,还是有大量资金漂洋过海。证监会官员在12月22日也公开表示,将更加稳妥推进既定的国际融资、跨境投资、证券期货领域双向开放等步伐。可以预见,深港通之后沪伦通的开通也将助推券商业绩。

等风来

中央经济会议还提到,实体经济越来越差,虚拟经济越来越好,脱虚向实。所以期待大牛市重来是不理智的。但历次牛市初期券商股均一马当先都妥妥地领涨,是资本市场的晴雨表和放大器。券商股自身作为优质蓝筹股兼具低估值和高弹性值,进可攻退可守。

投资策略:

券商业务同质化严重,经济业务虽然重要但已不是比拼的重点。没有大行情的情况下,首选业务创新能力强,风控水平高,客户基数大的。其次是投行资源丰富以及财富管理转型好的。

>>>> 三、保险 好风凭借力

这一年港股的保险股算是不辱使命,非常“保险”,开年跌下来慢慢涨回原位置。保险是最受偏见的行业,让人爱又让人恨,出事的人都希望当初买了保险可以理赔。买了保险没出事的人,却抱怨花了冤枉钱,不过这不影响保险行业的发展啊。

股价低迷,疑惑行业出问题了?

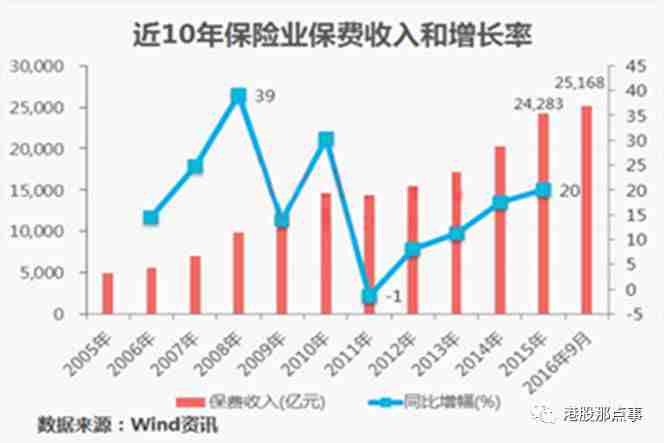

事实是连续10年水涨船高,2016年整个保险行业的保费取得了高速发展,达到2008年金融危机以来的最高值。

随着保费收入增加,保险行业总资产规模也节节高升,增速一直在13%以上,远远跑赢其他行业。从A股四家上市保险公司的年报数据来看,净利润和净利润营收比呈现震荡上行趋势。

决定承保业务质量的两个指标退保金及退保率呈现双降趋势。

A股的熔断也给保险资金送上一份大礼,投资收益同比增加了,在金融知识普遍缺乏的大妈眼里,收益高就是王道,部分万能险高收益卖的相当火爆,许老板、姚老板也借道保险到A股炒了一把。

究其本质,全球经济复苏步伐放缓,中国经济进入新常态,低利率时代,保险的优势就出来了。政府明确表明到2020年保险要成为政府、企业、居民风险管理和财富管理的基本手段,成为提高保障水平和保障质量的重要渠道,成为政府改进公共服务、加强社会管理的有效工具。

人口老龄化进程的加速,以及养老金社保持续亏空的事实让更多人选择另外购买商业养老保险和医疗保险,这就造成了保险的市场越来越大。如果留心支付宝等应用,还会发现保险非常与时俱进,推出航班延误险、身份证丢失险、退运费险、银行卡盗刷险等等险种,场景不断增多,盈利点越来越多。

任何一个成长股,必须要扎根在一个好的行业中,好的行业的概念是需求无限增长,供给相对集中,而且这个行业的盈利模式比较简单,保险业就属于这种情况。

而且保险公司已经形成了寡头化的竞争结构,有很深的护城河,发展多年积累了广阔的产品渠道,同时产品结构也在不断优化。由于股灾和熔断的影响以及较低水平的负债成本,保险公司又面临很好的投资环境,投资收益率上升,利差扩大,这是非常难的黄金发展期。

港股中的保险股屈指可数,关注年报中个险保费增速高,排除市值较大的。在美国加息的的黄金坑,基本属于闭着眼睛买。

>>>> 总结

任何一个人大病一场总要休养生息一段时间。经济如此,证券行业也是如此。所以对来年也不要有太多的期望。等待加息的黄金坑或许是2017年的最佳选择。

相关阅读:

格隆汇声明:格隆汇作为免费、开放、共享的海外投资研究交流平台,并未持有任何关联公司股票。转载本文,请务必注明来源“港股那点事”及作者。

● 投稿给格隆汇。投稿邮箱:[email protected];

● 添加微服妹妹微信号:guruclub_011,参加格隆汇三大线下活动:汇说、汇路演、汇调研;

● 直接添加格隆个人微信公众号:guru-lama

● 广告投放:0755-86332133-823

●商务合作:0755-86332133-823

最新评论

推荐文章

作者最新文章

你可能感兴趣的文章

Copyright Disclaimer: The copyright of contents (including texts, images, videos and audios) posted above belong to the User who shared or the third-party website which the User shared from. If you found your copyright have been infringed, please send a DMCA takedown notice to [email protected]. For more detail of the source, please click on the button "Read Original Post" below. For other communications, please send to [email protected].

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。