合生元大跌的背后:一场尴尬的“亲子”争夺战

✦ 一、慢动作下跌

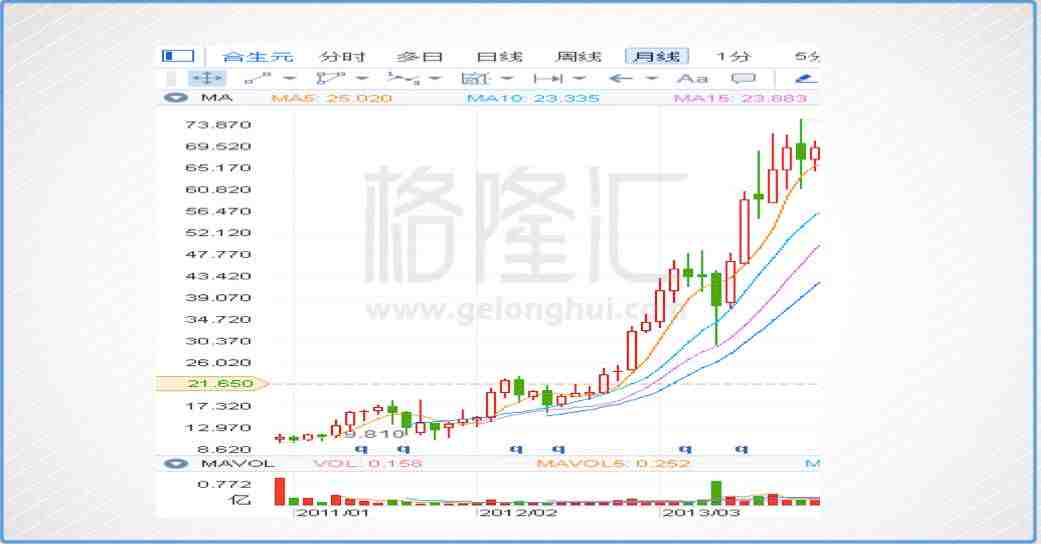

十二五是在中国人口红利开始消退的大背景下开局的。十二五头三年(2011年—2013年),中国经济波澜不惊,中国股市(A股以及港股)也淡出鸟了,但呆在港股市场的人应该都记得那几年的一只大牛股:生产婴幼儿奶粉的合生元(1112.HK)。在2011年中国放开“双独二胎”,2013年放开“单独二胎”的刺激下,合生元走出一波三年上涨超过8倍的单边牛市行情,并成为诸多基金在那几年“萧条”岁月的一抹难得的温暖:

(合生元这边风景独好)

当然,合生元能有那么牛的表现,与管理层的专业、进取不无关系。合生元的管理层在业界是出了名的,投资圈对他们的概括,基本都是6个大字:“有想法、够专业、超勤奋”,很多婴幼儿奶粉业内的激进做法,比如“在线销售”,都来自合生元的摸索创新——这其中也包 括了2015年对swisse的“亲子领养”动作。

这个“亲子领养”动作,给合生元带来了看得见的好处,但今日的大跌,也恰恰是因为这个尴尬的“领养”。

今天下午3点,合生元股价突然大跌,开盘价为24.7,最低见20.6,创近半年的最低水平,收报价21.65,跌幅达12.7%,成交量1074.7万股,涉及金额2.32亿元。

人在江湖飘,哪有不挨刀的,偶尔跌也正常,洗洗更健康,但合生元这个大跌的诡异之处在于让人有点摸不着头脑:找遍市场信息,既没有令人胆寒的做空报告,也没有老板跑路的新闻,只有合生元在上午8点半就披露了一则公告:公司要投钱,扩大Swisse的销售。

大家都有点懵逼:公告上午8点半就发出来了,但是股价是从下午三点才开始下跌。你市场慢半拍可以理解,但你慢了半天是几个意思?

✦ 二、尴尬的“亲子领养”:成也萧何,败也萧何?

要说清楚这事的来龙去脉,我们得回到3年前的那场“亲子领养”。

在2015年9月的时候,合生元去异国他乡“领养”了一个孩子:收购澳洲保健品巨头Swisse83%的股权,这公司主要做成人营养及护理用品,以拓展婴幼儿奶粉以外的市场。下文的数据会显示:这是一笔很划算的买卖,领养的“孩子”非常争气,Swisse的产品在中国卖得很好,对合生元的营收与利润都贡献良多。

问题在于,这次“领养”,从一开始就存在一个巨大的瑕疵:这孩子,你领回去养没问题,但养大了,一个叫PGT的人是有权把它领回去的。

在2015年合生元去澳洲“领养”Swisse之前的2013年,Swisse就与PGT签订了一个合作协议,约定PGT有权为Swisse的产品拓展全球市场(澳大利亚、新西兰、北美和中国市场除外)。所以PGT算是帮助Swisse的一个销售合作伙伴。

但是问题来了,PGT在与Swisse的签订的这个合作协议中,PGT还有一个选择权,就是在未来,PGT有权在2020年把Swisse在中国的业务也收回来,或者不收回来。如果不收,Swisse需要支付给PGT一个特许权费用。

这意味着:PGT对Swisse的所有权是单向的,无可撼动的,到期了(2020年),只要乐意,随时可以把孩子领回来。

于是真相大白:闹半天,合生元一直在帮PGT养孩子啊!

更大的问题在于:合生元2015年收购Swisse的时候,并没有披露这个与PGT的协议。

为何不披露?或许这其中有很多商业收购中的保密协议需要遵守,又或者刚领养Swisse这个孩子的时候,Swisse对合生元的营收、利润影响都不大,公司觉得告不告诉投资者,无伤大雅。

但经过几年的精心培育,这个叫Swisse的孩子早已今非昔比,他长大了,对合生元举足轻重。

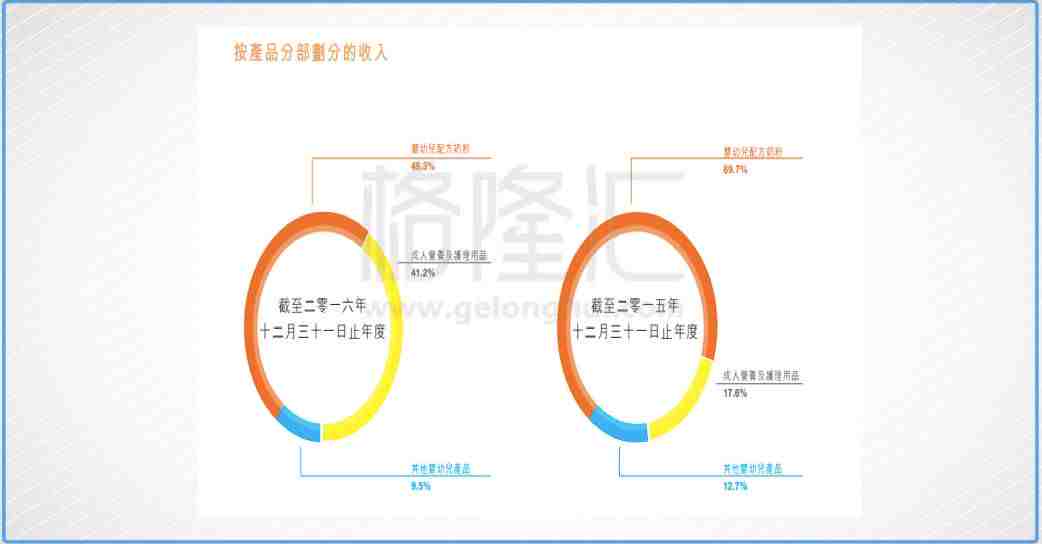

我们来看一下合生元在16年发布的财报。在收购Swisse之前,合生元的业务结构占比最大的是婴幼儿配方奶粉,达69.7%,而成人营养及护理用品只有17.6%,到了16年的时候,整个业务结构都发生了变化,成人营养及护理用品高达41.2%,几乎与婴幼儿配方奶粉持平了(见下图)。

而这个Swisse的加入,确实也给合生元带来非常可观的业绩,在16年年报中,合生元的收入与毛利同比增长高达35%左右,而在15年的时候增长率只有2%。

净利润方面,16年合生元的净利润同比增长高达72%。

所以,Swisse这个孩子是相当争气的,不然合生元也不会这么努力的供养它。

✦ 三、完全受制于人的“亲子争夺”

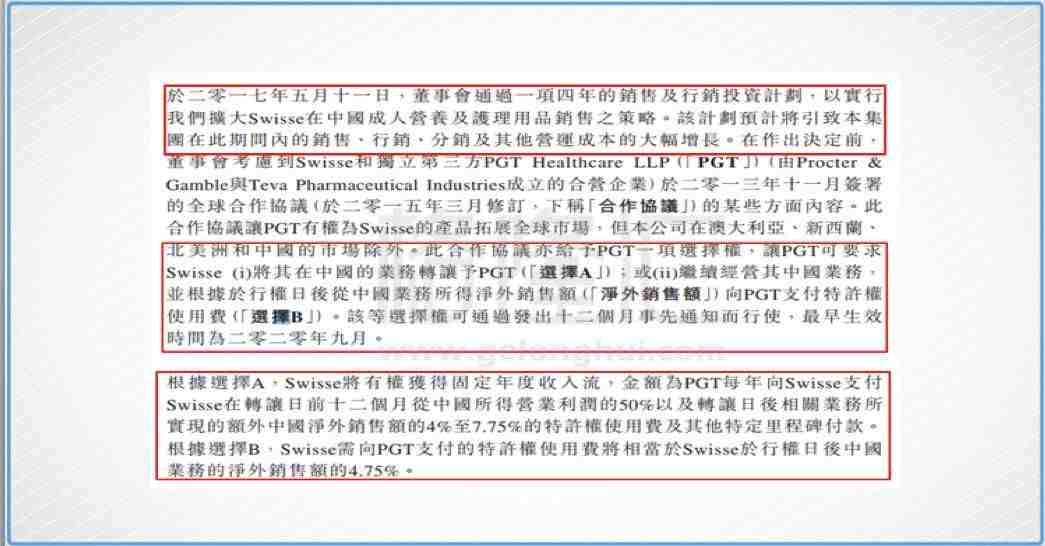

我们回到今天上午八点半合生元发出的那则公告(见下图):

这个公告读起来是不是很拗口?

拗口就对了,港股公司的公告都这德性:每个字你都认识,但读完了,你就是不知所云。

我帮你简单翻译一下:

1、因为Swisse确实是个好孩子,合生元董事会通过一项计划,表示会继续花重资去”抚养“它,要掏钱继续做大Swisse这公司的销售。但这个行为将导致“本集团在此期间内的销售、行销、分销及其他运营成本大大幅增长”;2、2020年9月后,PGT有权要求收回Swisse在中国的业务,但需要补偿给合生元一定“抚养费”;3、如果PGT不行使这个权力,也可以由合生元继续运营,但后者需要向前者缴纳保护费——“特许权使用费”。

很清楚,从披露的公告来看,虽然Swisse是个好孩子,合生元也愿意花重金去抚养它,但是这始终是别人家的孩子。无论合生元把Swisse做好还是做差,最大的受益者都是PGT,PGT几乎旱涝保收。在这个”抚养权“争夺上,合生元连争夺的资格都没有。合生元的尴尬和无奈在于:

1、就算是养父,就算知道人家可能会有一天领走,这孩子还必须接着养,因为现在公司近半壁江山的营收都来自Swisse;2、最后极可能投入巨资,培育了一个优秀孩子,但却为人作嫁衣裳。

合生元对这个协议一直遮遮掩掩,欲说还休,但市场慢慢搞明白了,立即就不答应:凭什么啊?这种替人养崽的活,要干你去干,我不陪了。

✦ 尾声

但合生元没得选择。

在养还是不养的问题上,合生元今天披露的公告中已经明白回答了:它不但愿意继续”抚养“,还要花重金去养。

但是,市场和投资者多半很难接受,毕竟,谁也受不了这个“2020年交出孩子”的魔咒一直压在心头。

所以,合生元未来需要做的,可能不是去继续解释这个公告与领养协议,而是怎么用合适的价格去一次性解除PGT对Swisse的所有权。

投行界有句名言:没有什么是不能卖的,关键是价格。

【作者简介】

范清林 | 格隆汇·专栏作者

消费行业资深研究员,专注消费大白马

【精华推荐】

立即点击“阅读原文”,抢先体验格隆汇app!

最新评论

推荐文章

作者最新文章

你可能感兴趣的文章

Copyright Disclaimer: The copyright of contents (including texts, images, videos and audios) posted above belong to the User who shared or the third-party website which the User shared from. If you found your copyright have been infringed, please send a DMCA takedown notice to [email protected]. For more detail of the source, please click on the button "Read Original Post" below. For other communications, please send to [email protected].

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。