啤酒饮料都涨价了,康师傅的春天还远吗?

方便面行业巨头已经把优化利润放到更重要的位置,业绩有望大幅超出市场预期。重新审视康师傅正是时候。作者:詹艾伦王潇翔来源:新财富plus(ID:xcfplus)

近年来,人们把啤酒和方便面戏谑为低端消费品,甚至把啤酒和方便面消费量下降作为消费升级的依据(不过最近又吹起了消费降级之风,令笔者摸不着头脑),但是,方便面巨头们反而可能具备显著的投资价值。方便面龙头股票也确实在这两年经历了一波大跌,但笔者认为,这些都是昙花一现的,康师傅的春天很快就要来了。随着最近各类消费品价格的上调,我们来重新审视康师傅正是时候。

在开始对基本面进行深入分析之前,笔者先说明一下康师傅有哪些让人眼前一亮之处。

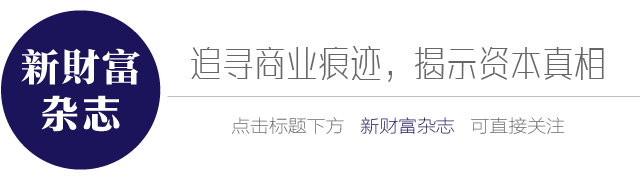

康师傅控股(00322.HK)2017年1-9月的销售费用占销售收入的比例为18.4%,相比上年同期的21%大幅下降2.6%。18.4%是其2006年以来最低的比例,这个下降幅度也是2006年以来最大的(剔除2008年金融危机后2010年和2011年同期异常低值,大量企业在2008年金融危机之后异常缩减了支出以面对经营环境的不确定性)。

康师傅在行业中处于龙头地位,在方便面市场陷入几年困境之后,突然大幅削减销售费用,这就释放一个强烈信号:经营政策要转向优化利润!

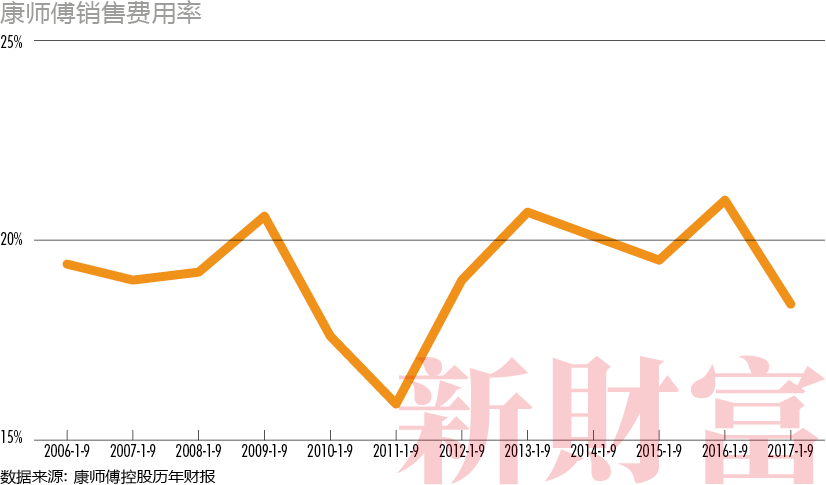

而其主要竞争对手统一企业中国(00220.HK),2017年1-6月的销售费用占收入的比例为23.7%,为2007年上市以来同期最低的比例。

这就更加明显了,历经几年的行业低迷,两个巨头显然已经达成默契,把优化利润放到更重要的位置!一旦寡头垄断行业的巨头(康师傅和统一合计占方便面市场70%+的份额)达成这种共识,经营业绩怎能不好转?

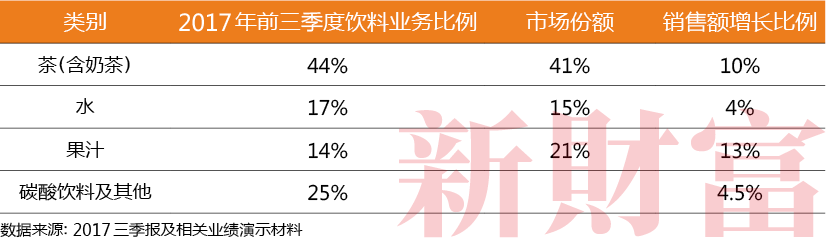

接下来我们对具体数据细节进行分析,夯实上述判断。康师傅主要业务包括方便面(占收入40%)和饮料(占收入60%),我们分别进行分析。

01

方便面业务

消费者深层需求和消费场景未变

首先,方便面满足的深层次需求是什么?我们可以发现,每个国家都有“罪恶”(指卡路里、油脂含量高)的方便食品爱好。比如说美国人喜欢薯条,薯条在美国的销量可谓一直平稳上升(美国冷冻薯条巨头蓝威斯顿2003到2016年的销售收入年复合增长率为6.3%,其中包含一定的国际销量增长)。其实消费者也都知道这类食品不太健康,但它们的销量依然经久不衰,可以说明它们具备长期吸引力背后的因素肯定是长期性的。有些人试图从基因和进化的角度去解释(人类进化中,吃高热量食物的人更容易生存发展,导致生存下来的后代都有这类饮食偏好),但笔者认为理由更直接,这些食物符合本国的口味,乃至塑造了本国的口味。这意味着这个市场是稳定并且会长期存在的,并不会轻易被一个网红产品替代。

其次,生活节奏日益加快的消费者确实有偶尔吃方便食品的需求。正如笔者虽然知道要好好吃一顿米饭和蔬菜,但有时候实在没时间,只能煮两包方便面了事。“懒人经济”和“忙人经济”依旧支持方便面的消费场景。

垄断格局未变

方便面市场本身大局是稳定的前提下,这一市场高度集中,不存在恶性竞争的条件。放眼商业史,我们很少看到一个高度集中的行业常年处于恶性竞争状态。龙头们很快会达成某种默契:一起闷声赚钱比持续杀价有意义。

再次,方便面与其他诸如啤酒之类市场一个显著的区别在于,没有欧美的外资品牌竞争。啤酒行业则不幸面临了百威等强大竞争对手。百威等厂商因发达国家的啤酒市场增长乏力,从而投入重金开发中国等新兴市场,对于青岛啤酒和华润啤酒而言构成了额外的竞争。而方便面只是面临一些韩资、日资及东南亚品牌的少量竞争,其中最大的外来竞争来自于韩国的农心和日本的日清,但其占中国市场的份额也就分别是2-3%。

而且,方便面其实是一个高投入的行业。截至2017年三季度末,康师傅占大约一半的市场份额,但拥有325亿元的厂房、设备和土地。由于方便面分部的资产占集团的40%,且收入占集团的40%,可以大约估计方便面业务的资产占固定资产的40%,即130亿元。2016年康师傅资本支出达13亿元,不过由于方便面市场趋于平稳,其2016年度的资本支出中只有15%与方便面相关,85%与饮料等相关。康师傅2016年为了维持一个全国性营销和销售体系,支出近120亿元。这意味着,哪怕一个新进入者要去抢占全国10%的方便市场份额,至少也要投入几十亿元的启动资金,最后可能还是像恒大冰泉一样搁浅。据悉,统一目前的方便面设备利用率仅45%,这也可以警示潜在进入者。这样看来,只有现存的品牌(日清、农心等)有兴趣进入这个市场,但这些竞争对手的投入相对有限:日清中国业务2017年于香港上市后,仅将约合人民币3.6亿元的融资用于升级厂房,相当于康师傅方便面固定资产规模的4%,很难撼动康师傅的市场垄断地位。

外卖负面冲击已经基本释放

2013年开始,方便面市场规模在外卖等业务的打击下开始下降,销量从2013年的462亿包下降到2016年的380亿包。同期,外卖市场从502亿元上升到1662亿元。但是根据艾媒咨询数据,外卖用户数量增速已经开始大幅放缓,2017年大约为18%左右,2018年预计约为15%。我们认为外卖减少了方便面的消费场景,但并未撼动基础消费场景。而其实外卖有一些很致命的短板,这为方便面留了一条生路。一则绝大部分消费者的活动范围相对固定,因此一般可以接触到的外卖店家比较固定,持久了就腻了,再则餐馆的食物相对油腻,消费者想吃得清淡一点往往选择比较少。最后,最近几个月外卖价格总体上也有所上涨,再次彰显了方便面的物美价廉。尼尔森数据显示,2017年第三季度方便面整体销量上升3.3%,销售额上升6.9%。外卖的负面冲击已经基本释放,方便面市场已经恢复了增长。此外,我们访谈了人均年消费70包方便面的韩国的居民,了解到当地人选择吃方便面的一个重要考虑是价格因素。随着韩国经济的发展,外卖小哥的工资也水涨船高,一碗方便面的价格大约是一单外卖的10-20%。这进一步印证了外卖的长远冲击可能并不会这几年那么显著。

市场策略的成功是必然趋势

目前来看,康师傅采取了多个策略发展方便面业务。

——继续维持中低价面的垄断地位。前两年消费升级的热潮似乎让大家忘记了,即使平均工资每年在按照10%+增长,我国很大一部分消费群体的消费对象不是排队超长的Lady M,而是大众化高性价比的产品。康师傅也有意识地以中低价面满足“大分量实惠型”消费需求。

——转型升级推出高价面。对于年轻消费群体而言,为了打破方便面略显陈旧的品牌形象,康师傅和统一都推陈出新。我们了解了韩国、日本和泰国的方便面市场(并实地考察了后两者)发现,日本的一些方便面里面是不配叉等餐具的,这意味着厂家已经默认消费者会在家食用。笔者品尝日本方便面发现,其口味和调料相比国内方便面要清淡许多,部分方便面品类煮出来甚至跟一般的面条差不多,并没有方便面的廉价感。笔者认为,国内方便面能够并且将逐渐演化成为既满足消费者节省时间又相对健康的物美价廉的食品。我们不妨畅想未来的方便面被重新定义为“半熟面”,煮点方便面,自己配点蔬菜,便捷又可口。这意味着,方便面市场无论从数量还是单价上而言远远没有达到饱和。

方便面长期估值前景

我们认为,之前康师傅维持低价策略主要是为了在市场下滑的环境下,巩固市场份额优势,因此其利润率异常低。低价策略很成功地挤压了统一的利润率,可想而知其他厂商会有多惨。

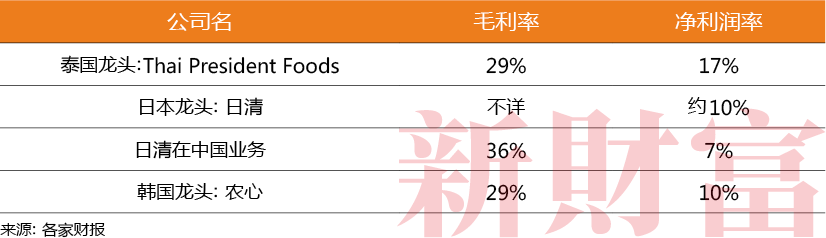

而我们参考其他国家方便面行业龙头的方便面业务利润率(如财报有拆分列示)。

可以发现,各国龙头的方便面业务的净利润率可以达到10%以上,因此,我们认为康师傅有能力做到至少10%的税后净利润率。2016年康师傅的方便面销售额大约为224亿元,方便面市场稳定后大约对应至少22亿元净利润。其实我们认为其空间远远不止,在巨头互相达成默契的情况下,该业务达到12%甚至15%的净利润率都是可能的,并且整体市场容量和单价未来还有不小的增长空间。

02

饮料业务

康师傅在饮料业务上面临的竞争则激烈许多,这是因为该领域的替代品太多了,变化也较快。比如说这两年,饮料界销量增长较快的饮品居然是瓶装水,导致我们现在走进一个全家超市可以看到来自世界各地的矿泉水,而包装奶茶市场则受到现制奶茶的冲击。

在饮料业务领域,康师傅只有调制茶是领先的,其他业务均与其他行业佼佼者不分伯仲,优势不是特别明显。但是水、果及碳酸饮料等市场也没有一骑绝尘的竞争对手,预计康师傅能够获得一个市场平均的利润率。

饮料这个业务增长稳定,中国饮料业渗透率已经比较高,自2015年以来,饮料行业增速已经降至个位数,2016年中国饮料行业销售量同比增长2.7%,销售额同比增长4.1%。但根据2017年三季度尼尔森数据显示,当季中国饮料行业继续增长,销售量同比增长11.8%,销售额同比增长12.2%。目前来看,中国饮料行业依然有较大且平稳的发展空间,但是早年的两位数快速增长期已过,这也是巨头们转向优化利润的大背景,具体体现为了近期的集体涨价。

康师傅2016年饮料业务销售额343亿元,2017年前三季度达到301亿元(同比上升8%)。由于康师傅的饮料业务不像方便面那样被明显低估,因此这里也不再赘述,我们认为行业利润率恢复正常后,康师傅这块的业务至少可以维持5%的净利润率,对应人民币17亿元净利润。

03

总结

最近各类快消品都出现了大面积的涨价潮。这反映了巨头已经达成默契,走出了因担心丢失市场份额而互相压价的囚徒困境,而走向了一起涨价最大化利润。在食品饮料这类寡头垄断的行业中,当行业巨头们走向了最大化利润,我们相信它们获得丰收的概率是很大的。康师傅和统一今年一起上调了饮品的价格,但是其实这个种子在2017年大幅削减营销费用率的时候就已经埋下了。

最近市场上刮起了“消费降级”之风,可能是对前两年“消费升级”的修正。有些基础性的消费品可能没有必要去大动干戈地升级,长期持续地满足消费者的某些需求,就能持续给股东提供回报。2016年,康师傅净利润为人民币12亿元,低于2007年的水平,仅为2010年巅峰时期的1/3(2010年营业收入约450亿元,净利润约32亿元)。虽然2017年前三季度回升到了人民币19.4亿元,但相比482亿的营业收入,这样的利润率依然偏低。我们预计,在行业巨头以利润最大化为目标的背景下,康师傅的净利润率将大幅回升,预计起码可以达到39亿元(方便面销售收入对应22亿元净利润,饮料销售收入对应17亿元饮料利润; 2018年3月15日的市值为710亿元),这样的利润水平基本上可以支持这个估值,而利润率超预期(比如说达到泰国龙头MAMA的16.5%的净利润率水平)和增长前景相当于全部免费赠送。而且等到康师傅业绩恢复正常,随着未来方便面和饮料市场平稳地中低速增长,其估值溢价也有望恢复(2012-2013年其市盈率在30-40倍),这部分潜在的估值修复也相当于免费赠送。

而且,有什么理由不喜欢这家名字是36天神速过会的“富士康”倒写的公司呢?

本文仅代表作者的个人立场,且不构成投资建议。

作者:詹艾伦是德勤会计师;王潇翔是行业专家,深耕教育和消费行业。

特别鸣谢复旦大学科学系的管佳明提供部分数据验证。

过往文章:

最新评论

推荐文章

作者最新文章

你可能感兴趣的文章

Copyright Disclaimer: The copyright of contents (including texts, images, videos and audios) posted above belong to the User who shared or the third-party website which the User shared from. If you found your copyright have been infringed, please send a DMCA takedown notice to [email protected]. For more detail of the source, please click on the button "Read Original Post" below. For other communications, please send to [email protected].

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。