美国史上最大税改正式通过,中产阶级和富人都将从中受益!

周六(12月2日)凌晨1点50分,在与持异议参议员进行闭门会谈之后,参议院最终以51:49的投票结果通过了川普税改的参议院最终修改版本。川普减税法案在参议院通过后,下一步参众两院需要就各自通过的减税法案版本进行协商,拿出一份统一版本后,供特朗普总统签署生效。

这是特朗普执政将近一年来,获得的第一个重大胜利,也是31年来美国国会首次修改税法。

本杰明·富兰克林曾经说过这样一句话“人的一生有两件事是不可避免的——死亡和纳税。”

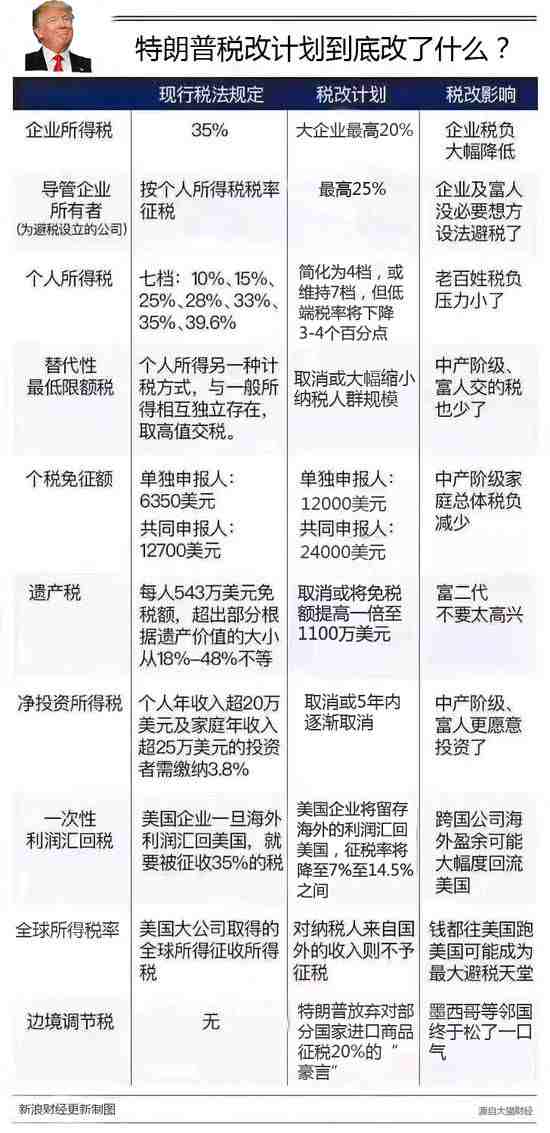

在美国,税改涉及到每一个人,也关切这个每一个阶层的利益。川普表示,税改通过,这是美国人圣诞最大的礼物。本次税改包括几项重大改革:取消遗产税;把公司最高税率从目前的35%降至20%;把个人所得税最高边际税率从39.6%降到35%(富裕阶层的39.6%税率将保持不变)等,川普强调税改将使大部分中产家庭受惠。

其实,税改不仅让中产阶级和中上层阶级获得适度的好处(只要他们不在33%的税率),也让最富有的纳税人将在他们的净收入水平上看到巨大的收益,而最贫穷的人将失去最多。

01

美国历史性的税改究竟改了什么?

路透社称,这是美国自1986年以来第一次全面的税法改革。综观这份9页纸的税改方案,大致包括以下关键内容:

1、税率等级:简化!

税改前:个人所得税率从七级:一共是10%,15%, 25%, 28%, 33%, 35% 以及最高的39.6%.

税改后:个人所得税也简化成3个等级:12%、25%、35%。富裕阶层的39.6%税率将保持不变。

从当前的7档减至3档,税率分别为12%、25%和35%。这意味着最低个人所得税率将从当前的10%提升至12%,最高个人所得税率从39.6%降至35%。但这些税率适用于哪种收入的纳税人,尚须由国会决定,且国会议员也有可能再增加一个税率。

2、个人免税额(Personal Exemption):取消!

税改前:每一个纳税人都拥有$4050的额度,纳税人的妻子、家庭成员也拥有相同配额。

税改后:取消纳税人的$4050的个人免税额的减免额度。

▼举个例子▼

一个三口之家,夫妻共同工作,有一个孩子的。取消个人税务豁免(Personal exemption),每人4050美元,3口之家就是12150美元;同样的方式以此类推即可。如果孩子的年纪小于17岁的话,还会有1600元的税务减免优惠,还要再另外算进去。一个四口之家,夫妻共同工作,有两个孩子的。取消个人税务豁免(Personal exemption),每人4050美元,4口之家就是16200美元;这样一来除了多出来这部分(16200美元)需要多交税,不但税务负担增加,还会因此升级到下一个高税率级别。

3、标准扣除额(Standard Deduction):双倍!

税改前:单身人士的标准扣除额$6,350,夫妻所得报税的标准扣除额从$12,700

税改后:单身人士的标准扣除额是$12,000,夫妻所得报税的标准扣除额是$24,000

税改框架把标准扣除额(standard deduction,即所得税起征点)翻倍,把个人标准扣除额定在1万2000美元,家庭的标准扣除额是2万4000美元。税改后,这些群体将完全不用交税:年收入$12000以下的单身,年收入$24000以下家庭。

【税改前/现行】个人所得税应税额计算公式:应税收入taxable income =调整后毛收入adjusted gross income—扣除额deduction —个人免税额personal exemption【税改后】个人所得税应税额计算公式:应税收入taxable income =调整后毛收入adjusted gross income—扣除额deduction(变成之前2倍)

4、单身居民个人所得税税率:大部分降低!

5、夫妻共同报税个人所得税税率:大部分降了!

▼税改后:各类型家庭减税情况▼

- 年收入3万、单身报税、无孩:减税$188

- 年收入4万8、家庭报税、无孩子:减税$19

- 年收入5万2千、单身报税、2孩:减税$895

- 年收入8万5千、家庭报税、2孩子:减税$1072

- 年收入16万5千、家庭报税、2孩子:减税$1373

- 年收入32万5千、家庭报税、2孩子:减税$6410

- 年收入200万、家庭报税、2孩子:减税$35118

- 年收入100万、家庭报税、2孩子:减税$59130(个人和公司合并报税20万)

6、儿童税收抵免额:涨了!

税改前:17岁以下儿童的税收抵免$1,000

税改后:17岁以下儿童的税收抵免$1,600,提议将提供每个家庭$300的税收优惠。 (众院版,参院版是每名儿童减免$2000税收)项改革,其实左右派都是表示赞许的,但侧重点稍有不同。最需要帮助的是低收入家庭,但由于他们本身需要交的税较少,这部分抵扣也许不能体现出效果。对高收入家庭,要么是锦上添花,要么被多征收的税冲掉,也是意义不大。最受惠的是那些中等收入的家庭。

但如果您的孩子到了上大学和研究生的年龄,故事就完全不一样了。这次税改对高等教育有很大的影响,已经引起了全美各个大学一波又一波抗议的浪潮。

7、房屋贷款利率税收减免额度:降了!

税改前:原先只要带息贷款在100万美金以下的个人,都能享受税收减免。

税改后:把享受贷款税收额度上限降为50万美元。

目前的税法是:贷款的第一个100万美元之内的利息可以抵税,购买房屋之后的起初几年,每月支付的大部分是利息,因此每年能抵税的金额也是相当可观。

在已经通过的众议院版税改里,把100万美元额度降为50万美元,这对那些买好学区好房子的高收入家庭又是一个坏消息。在参议院版税改里,100万美元额度保留了,但如何和众议院版本合并,目前还是个问号。

(注意:是指贷款超过50万美金,不是房价50万美金,并且只针对新贷款,不是针对已有贷款,加州11月2日开始实行)

8、州税/地方税税收减免:取消了!

税改前:州税/地方税税收减免

税改后:取消州税/地方税税收减免

纳税人不再可以享受州、地方及房地产税的减免,这对住在东西两岸传统民主党大州(加州、纽约州、新泽西州、康涅狄格州等)的纳税人不利。

9、缩减税收抵免项目:取消大部分!

税改前:税收抵免项目繁多。

税改后:取消了对医疗开支、领养费用、学生贷款利息等税收扣除项目。只保留房屋贷款税收抵免,和慈善馈赠税税收抵免。

10、替代性最低税ATM:取消!

税改前:为避免过度避税,允许的抵扣很少,禁止个人免税额和州税减免同行。

税改后:取消替代性最低税

替代性最低税(Alternative Minimum Tax, AMT),AMT是透过对设定这些福利的限制,适用于具有高收入的纳税人,这项举措将会影响到近500万美国人!

11、遗产税:取消!

税改前:财产超过549万美元的个人和1100万美元的夫妻将被征收40%的遗产税。在新的税改方案下,财产分别在1098万美元和2200万美元以下的个人和夫妻不需缴纳遗产税。

税改后:预计2024年会完全废止,预计川普家族终将保住百亿美元的家产。

12、美国企业税收:大幅下降!

税改前:企业税率目前是35%

税改后:永久削减公司税,大降至20%

企业所得税率将由目前的35%降至20%,其中,由合伙人转缴企业税的公司(pass-through business)税率从39.6%下调至25%。企业减税虽然并没有降到川普原先要求的15%,但已是1940年以来最低的公司税。

13、一次性利润汇回税:大幅下降!

税改前:美国企业在海外盈收转入美国时,必须缴纳35%的税。

税改后:对美国企业海外获利,最低征税10%,并将企业获利回流美国现金等价物的税率设定为12%,并将非流动性投资的税率设置为5%。

新框架以提供低税率的方法,鼓励在海外有庞大资产的美国公司把资产撤回美国,阻止企业就业、总部、研发流向海外。

02

本次税改对美国的影响

根据最新估测,税改法案的减税措施可能会为美国带来1万亿美元的赤字,这也成为此前各方僵持的焦点。对此,特朗普和众多共和党人曾表示,这些赤字将会由额外的经济增长来填补,但另一些参议员则考虑通过大幅增税来确保财政收入。

尽管白宫和国会共和党都表示当前这份减税方案将利好美国经济,但该减税方案究竟将给美国经济带来何种长远影响,目前并不明朗。

其实,川普的税收计划好坏参半。一方面,家庭收入的平均是约为59,000美元,这也就意味着平均每个家庭的边际税率从15%降至12%。另一方面,最低阶层的最贫穷的纳税人,他们的净税收将从10%增加

到12%。

这次税改超过470,700亿美元的家庭的税收支出将从39.6 %降至35%。而目前支付33 %的边际税率的人同样会增加到35%,如果你已经是全国平均水平的五倍,那或许就不是什么大不了的事。

税改让中产阶级和中上层阶级将从特朗普的税收中获得适度的好处(只要他们不在33%的税率),但最富有的纳税人也将在他们的净收入水平上看到巨大的收益,而最贫穷的人将失去最多。

参议院的成功通过税改,将带领我们往前迈出更大一步,为美国人民带来巨大的胜利。“投票赞成减税,就是再次把美国放在优先的位置。这是我们要做的,我们就是想把美国再次放在首位。”川普告诉集会群众,税改将是他们今年收到的最大的圣诞礼物。

03

一波三折:特朗普税改大事记

2016年10月27日:特朗普在其“葛底斯堡演讲”中,梳理了他的竞选承诺,其中包括要确保在他上任100天内,敦促国会投票通过“中产阶级税务减轻和简化法案”。他承诺,中产阶级将得到最大的税务减免;目前的税务种类会从7种减少到3种;税表会获得简化;商业税率会从35%降低到15%,促进大量美企海外资金回流。

2017年1月20日,特朗普宣誓就职美国总统。他没有具体谈及税改,但重申“关于贸易、税收、移民和外交的每一项决定,都不许有利于美国工人和美国家庭”。

2017年2月28日,特朗普就职后首次在国会参众两院联系会议上发表演讲。在这次演讲中,“重振经济”是重点之一,其中税改是重振经济的重要措施。

2017年4月26日,在特朗普执政将满百日之际,白宫公布了一份税改大纲。

2017年7月27日,美国众议院议长瑞恩(PaulRyan)、参议院多数党领袖麦康奈尔(Mitch McConnell)、财政部长姆努钦(Steven Mnuchin)、白宫国家经济委员会主任科恩(GaryCohn)、参议院财政委员会主席哈奇(Orrin Hatch)和众议院筹款委员会主席布拉迪(Kevin Brady)就正在讨论的税改方案发表联合声明,表示力争在秋季完成税改方案并递交参众两院讨论。

2017年9月26日,特朗普在白宫会见众议院筹款委员会的两党代表。他进行了税改主题的演讲,重申税改4大原则:让税法简单公正;大幅降低中产阶级税收;降低为美国人提供更多就业机会与更高工资的企业的税率;让美国企业在海外的数万亿美元财富回流。

2017年9月27日,特朗普与国会的共和党领导人共同公布税改计划;特朗普在印第安纳州就最新税改框架发表讲话,称这份方案会创造“革命性改变”。这份方案的主要内容有将企业所得税从35%下调到20%,下调小企业、家族企业税率、短期资本投资费用优惠,降低企业海外利润税,个税层级从7种简化到3种、升高标准扣除额、提高子女税收抵扣、取消替代性最低税(AMT)、取消遗产税等。

2017年10月19日,参议院51:50通过2018财年联邦政府预算决议。决议允许未来10年美国财政赤字增加1.5万亿美元,并允许以51票的简单多数通过税改法案。该决议为税改立法铺平了道路。

2017年10月26日,众议院以216:212通过了参议院已经批准的2018预算案决议,正式为特朗普税改扫清了程序性障碍。

2017年11月2日,众议院共和党税改方案《减税与工作议案》(“TheTax Cuts and Jobs Act”)公布。主要内容包括企业税由35%降至20%、将美国公司高获利的海外子公司新征10%税率、提高标准抵扣额、取消个人免税额、个人所得税的7个等级变为4个、废除遗产税、可以抵扣利息额的购房抵押贷款从100万美元降低到50万美元、取消奥巴马医保费用抵税额等。

2017年11月9日,参议院税改方案的主要内容也公布。该方案与众议院的方案存在许多不同之处。比如下调企业税的时间推迟到2019年1月开始、完全取消各州和地方的税收抵扣优惠政策、不废除遗产税、保持可以抵扣利息的购房抵押贷款数额为100万美元、保留奥巴马医保费用抵税额等。

2017年11月16日,众议院以227:205的投票结果通过了众议院版本的税改方案(“TaxCuts and Jobs Act”)。

2017年11月28日,特朗普在与议员的午餐会上说服了参议院预算委员会的两名“动摇”议员;参院预算委员会以12:11的票数通过税改方案,进入全院审议、等待全院投票的程序。

2017年11月30日,原本有望于这一日举行的税改参院全院投票因为有3名共和党参议员坚决要求增加条款(若美国经济表现低于预期,法案中的减税要停止实施)而被推迟。参议员对法案继续进行辩论、修改。

2017年12月2日,参议院以51:49的投票结果通过了川普税改的参议院最终修改版本。川普减税法案在参议院通过后,下一步参众两院需要就各自通过的减税法案版本进行协商,拿出一份统一版本后,供特朗普总统签署生效。

用爱和关怀,陪你一路前行

轻松加拿大

email: [email protected]

公众号:easy-canada

最新评论

推荐文章

作者最新文章

你可能感兴趣的文章

Copyright Disclaimer: The copyright of contents (including texts, images, videos and audios) posted above belong to the User who shared or the third-party website which the User shared from. If you found your copyright have been infringed, please send a DMCA takedown notice to [email protected]. For more detail of the source, please click on the button "Read Original Post" below. For other communications, please send to [email protected].

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。