美国租金收入如何报税

很多朋友都对美国买房要交房产税已有所了解,但对于打算将房产出租获利的投资者来说,还有一个问题需要明确,那就是将房产出租后,收租的部分是否该纳税。如果收,那要按照什么标准纳税?下面将就此问题为大家详细讲解。

我是居民还是非居民?

税法除了区分公民和非公民外,还将居民分为有居住权的外国人(Resident Alien)和无居住权的外国人(Non-resident Alien),即居民和非居民。这点在报税时尤为重要,美国税法对居民和非居民实行两套不同法规则,各个条例对居民和非居民也各有利弊。

美国税法以绿卡检定法则和居留时间法则来认定您是否是属于税法所定义的居民:

持有绿卡极即为美国居民。不论实际居住美国或海外,只要您拥有绿卡,都是税法上的居民。即使拿了绿卡之后回国做事或自己做生意,不在美国居住、工作,收入来源亦并非来自美国,仍须向美国如实报税。

与移民法不同,若报税年度在美国停留不到31天,税法上认定为非居民;若报税年度在美国停留超过31天,以“居留日”为准,居留日超过183天,在税法上认定为居民。居留日计算公式:居留日=(当年停留日数*100%)+(去年停留日数*1/3)+(前年停留日数*1/6)。

有些人员是免于可以获得居留时间法则的豁免之外的,主要有以下几种:

外国政府人员;

持J类(交换访问学者)签证和Q类(赴美参加国际文化交流计划)签证在美任教或受训的人员;

持F类(学生)签证和M类(短期职业技能学习)签证的留学生;

短期在美参赛的专业运动员。

由于居留时间法则的存在,国内经常出入美国的生意人或家眷在中美的两地的“空中飞人”要特别注意在美停留天数,否则一不小心会出现虽然无没有居留权,却被税法认定为是美国居民的情况,将会处理起来会相当麻烦。 综上所述,税法规定所有公民、居民及在美居留超过183天的人(除免于居留时间法则的人员外)都在征税范围之内。

按照美国现行的税务体系,未获得美国绿卡的中国人在税务问题中的身份为"非居民外籍人士"。非居民的应纳税收入一般分为两类:

与美国贸易或业务无关的投资收益--通常按30%的固定税率或较低的税收协定税率征收预提所得税。

与美国贸易或业务有关的收入,包括就业收入--减去扣除额后,按照适用于美国公民和居民的常规分级所得税率征税。

因此,美国非居民纳税个人可以将房地产出租净收益(扣除出租房产的维护费用等)适用于以上第二类--"与美国贸易或业务有关的收入"。海外投资者的这部分美国租金收入,可根据美国公民和居民的常规分级所得税率纳税,而非30%的固定税率。

美国居民和非居民对来自美国租金收入如何纳美国税?

美国居民一般都是全球收入征税,和美国公民一样。他们需要每年申报一次,并申报租金收入。租金费用可抵抵租金收入,而租金净收入则按累计税率纳税。

非居民收到来自美国的房地产的租金收入一般是需要按总租金收入的30%预扣所得税。它是对此,承租人或房地产管理公司(如果有涉及)的负有扣缴义务,即将扣完30%的税后汇款净额支付给非居民业主,则非居民收到的租金收入不需再申报年度所得税申报表。而像EB5投资移民的外国人士,如果所投资每年有收益的话(当然大部分的投资人是没有拿到收益的),也应该是向IRS报税的,报税并不等于交税,而是净收入得到一定金额的时候,才需要交税的,但是投资收益还可以用一些折旧、其它的费用来抵扣收入,减少净收入,从而达到尽量少交税的目的,这个需要找专业的CPA咨询。

美国税法允许非居民申报年度所得税申报表,下面文会做进一步解释。

美国税法第871(d)条例规定,如果非居民外籍人士在美国拥有因房产而产生的收入,可以根据美国税法第871(d)条例,将由房产产生的收入作为与美国有关联的贸易收入所得。此类收入包括租金收入以及矿产,石油,天然气,或其他自然资源的使用费。同时,房产的出售或交换也包括在内。因此,当非居民外籍人士在美国投资购买房地产并出租时,便需要向美国政府申报其个人所得税 1040NR。

申报1040NR时, 什么类型的房地产相关费用可以扣除?

以下费用可以作为相关费用在税前扣除:

01

前期租金支出

02

折旧

03

修理

04

改进

05

旅行费用

06

清洗和保养

07

保险

08

纳税申报费

房产相关的开销(如物业费,房产税,水电费,维修费等)可以相应抵扣,只有净收益才需要被征收税。

因此,当非居民外籍人士在美国投资购买房地产并出租时,便有了需要向美国政府申报其个人所得税的义务。

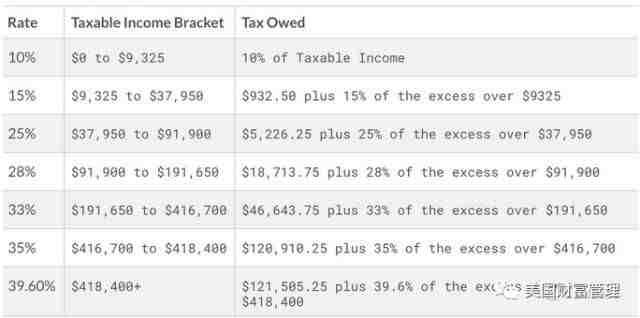

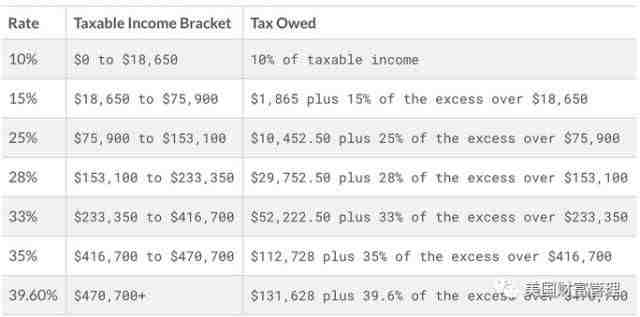

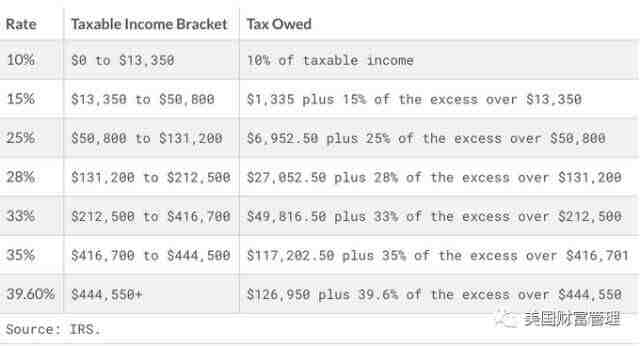

美国租金收入税率。现行的"美国公民和居民的常规个税税率",采用分级所得税征收办法,最低为10%,最高为39.6%。

如何征收。可分两步,计算缴税数额,按照个人所得分级税率计算税费,为便于大家理解,现在以一套50万美元房产为例,计算如何纳税。

假设你在美国买房了,一栋价值50万美金的房产,一年的租金收入有3万6千美金,扣除物业费,房地产税,基本维修,水电费,及折旧共2万美金,则此出租房产净收入为1万6千美金,符合15%等级税率,以2017年为例单身税率需缴纳2400美元的联邦个人所得税。

表1. 2017年单身应税所得税支出和利率

表2. 2017年结婚联合应税所得税支出和利率

表3. 2017年家庭应税所得税支出总额

每年申报,通常,非居民外籍人士在美国拥有出租房产收入的时候,每一年度,需要申报两份税表,一份给联邦申报联邦个人所得税,一份给房产所在州申报州个人所得税。个人所得税的截止日为4月15日,申报上一年度一月至十二月的个人所得。

个人所得税为零仍需申报,当房产无法顺利出租或因其他原因而入不敷出时,即使个人所得税为零,仍然需要申报。比如,大家一年的美国租金收入为1.2万美元,但物业费、房产税、维修费、水电费等支出共2万美元,则业主出租房产净亏损8千美元。这时,业主千万不要以为出租房产处于亏损状态无需缴纳个人所得税就不需要申报。这种想法是不正确的。因为如果你不做申报,美国国税局会根据此房产的租金收入1万2千美金计算个人所得税。如及时申报,则可避免这样的事情发生。

所谓ITIN(Individual Taxpayer Identification Number ITIN),是美国国税局(Internal Revenue Service, IRS)针对非美国居民,而且有报税要求的人士而专门设立的号码。从1996年的美国个人税申报开始,美国国税局要求没有社会安全号(SSN)的报税者提供个人报税号码进行报税。因此,ITIN号码是进行美国非居民个人税(1040NR)申报的重要基础。而拥有ITIN对非移民签证或者移民签证的申请没有任何影响。

通常来说,两类人士需要ITIN号码:

如果您是非美国居民,没有美国社会安全号码(SSN),并且在美国境内有商业收入,房产租赁收入,资本利得收入或者其他投资收入,该收入并没有在美国和所在国制定的双边税务豁免协定规定之内,则均需要报非美国居民个人税。ITIN号码是申报非美国居民税的必要条件。美国税务局要求非美国居民报税者当年的美国个人税税表(1040NR)和ITIN号码申请表(W-7表)务必共同提交给税务局。

此外,美国国税局还规定,在一些特殊情况下,申请人可以单独申请ITIN号码,不需要和税表一起提交。这些特殊情况主要集中于(但是不限于):

1、申请ITIN号码来享受美国和其他国家的税收优惠政策,例如预扣收入豁免或者减免;

2、美国国税局要求的有关非美国居民在美国境内收入预扣或者信息披露合规要求;

3、非美国居民在美国出售房产。

如果纳税人欠美国政府税款,又没有在纳税截止日期内交款,他将被美国税务局罚款并征收高额利息。美国国税局的规定是,如果美国税迟报,而且拖欠美国国税局的税款,那么会出现三种罚款,一种是未及时申报罚款(Failure to File),一种是未及时缴税罚款(Failure to Pay),以及滞纳金(Interests on the Delinquent Amount Due). 因故此,及时报税和交税非常重要。

总的来说,在美国买房做投资房产出租、及转售涉及到的税务问题以及税务的减免,退税等相当繁复,一般的投资者需要经过详细的规划的计算,以达到最佳的投资结果,向专业的美国房产公司或者机构咨询是相当必要的。

同时,出租房产所得的净收入也需要向所在州申报个人所得税。不同州的州税也不同。因此,在通常情况下,如果非居民外籍人士在美国拥有出租房产收入的时候,每一年度,需要申报两份税表,一份给向联邦政府申报联邦个人所得税,一份向给房产所在州申报州个人所得税。个人所得税的截止日为4月15日,申报上一年度一月至十二月的个人所得。 如是时间赶不上,可以在4月15日或者之前向IRS申请延迟申报,补申请便可,但是不可以不申请。在美国有一句常话:在美国,只有死亡和税是无法避免的。所以请记得千万不要糊弄IRS。

本文来源网络

最新评论

推荐文章

作者最新文章

你可能感兴趣的文章

Copyright Disclaimer: The copyright of contents (including texts, images, videos and audios) posted above belong to the User who shared or the third-party website which the User shared from. If you found your copyright have been infringed, please send a DMCA takedown notice to [email protected]. For more detail of the source, please click on the button "Read Original Post" below. For other communications, please send to [email protected].

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。