代价惨重!一不小心,家庭面临上千万加币“账单”!

在加拿大的法律体制、税制下,资产配置的课题非常值得研究。华裔家庭因缺乏对加拿大法律和税制的认识,通常在资产配置上产生许多误区,特别是喜欢买房子的家庭,觉得把房子留给后代是最好的,认为在资产产权上做好安排就可以了。因此,有自己个人拥有的,也有跟配偶联名的,更有跟孩子联名的,甚至是直接放在孩子名下的也不少。然而,他们都不太清楚,他们这些安排将意味着什么。

案例一

周先生曾经是一个成功的中国企业家,1998年移民温哥华。他的资产包括与妻子联名的自住房和80万的存款、自己名下投资房1套、跟儿子联名的投资房1套。

周先生跟前妻所生的女儿,已经成家,也住在温哥华。周先生想把他自己名下的投资房留给女儿,于是他找律师做了一份遗嘱,把自住房和80万的存款都给现任太太,儿子继承跟父亲联名的投资房,女儿继承父亲名下的另一个投资房。

不幸,周先生62岁是因癌症去世。按照法律规定,现任太太继承联名自住房和联名存款账户、儿子继承联名投资房,均可直接过户,无需缴纳遗产认证费和没有税务问题,而留给女儿的投资房则存在增值税的问题。周先生在做遗嘱时,并没有考虑到这一点,导致女儿未能顺利继承这套投资房。

留给女儿的这套投资房,购买价78万,目前市场价235万。女儿如果想顺利过户到自己名下的话,则需要缴纳增值税(capitalgain tax), 以及遗产认证费(probate fee)、律师费、会计师费等等,总共约40多万加币。加拿大法律规定,人死亡后,如果其资产没有指定受益人或者联名人, 该资产将视为死亡当天卖出,(Canadian deemed disposition on death at market value),以计算死者当年的收入,并申报最后一年的税务(final tax)。只有等死者名下资产、债务全部清算完,并且缴完税后,继承人才得以继承该资产。

女儿无法拿出40多万,找继母商量,希望先用父亲留下的80万存款支付这笔40多万的税费,日后等她卖房子后再还。无奈继母不同意,女儿一怒之下状告遗嘱不公,连同继母及其儿子一起告上了法庭,因为她觉得父亲的税务都落在她身上,而继母及其儿子没有任何的承担就轻易继承了资产,这对她是很不公平的。

然而,女儿赢得官司的可能性是很小的,几乎不可能。因为父亲的其它资产都是在其生前与他人联名的,法律规定,有共同拥有权的,生存者取得拥有权(survivorship)。

可能有人会想,为什么不在生前直接买在女儿名下?或者跟女儿联名?或者直接过户到女儿名下?

其实这些问题很多人都想过,但是真要这么做的时候,又会有另外的难题和担忧。我们一起来看看下面的案例。

案例二

张先生今年50岁,一家四口于2000年从香港移民温哥华,前后花了480万加币(不用贷款)买了4栋独立屋(自住房除外),目前市值约1130万,增值部分约650万。张先生虽然身家过千万,但是流动资金不多,每月的生活费用靠的是这4栋出租房的收入($18,000/月),日子过得还不错。

张先生一直以投资房产感到自豪,因为出租房的收入让他不用工作也能过上很安逸的生活。有一天,张先生就投资房转名给子女的事情咨询他的律师。然而,从律师那里得知的法律和税务资讯,让他陷入了困境。

律师告诉他,如果他现在把投资房转给未婚的两个子女,一方面现在就要交约160万加币的所得税(因为房产增值了),另一方面对房租收入的掌控也会受限,甚至可能会存在一种情况,如果子女的婚姻或同居关系出现问题,根据加拿大法律,子女名下的资产将会被分割。

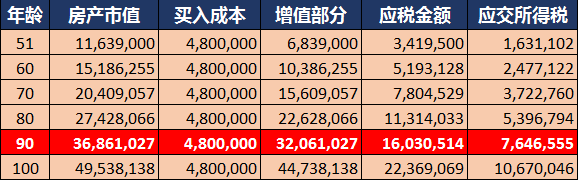

所谓现在感情和婚姻来得容易,去的也容易,再加上现时社会太复杂,太早过户给未婚子女,未必是好事,搞不好,自己毕生辛辛苦苦累积下来的财富,最后被别人合法地分割。但是,如果现在不转,投资房每年若以3%的复利增长,将来百年归老时,按照加拿大税法,全部资产视作当年卖出,那么他的子女面临的是:父亲资产被冻结清算,代父亲缴清约765万所得税后(按照90岁寿命为例,不同年龄段的税款详见下表),房产才能转到子女名下。然而,子女去哪儿找765万这么多钱???于是,张先生进退两难。

由于加拿大是“万税之国”,因此,不管是打工一族,还是高资产人士,都面临着相关的税务困扰。

解决方案

张先生通过朋友推荐,参加了【恒誉财商教育|成功理财新思路】课程,深入了解加拿大税制、法律及财务规划后,制定了一个合理、有效的财务计划。张先生找到了一个让他在有生之年继续有房租收,来维持他现有的生活水平,而在房产传承给子女时,又不会给子女带来财务负担的方法。

如果周先生在生前有了解加拿大的税法和家庭法的相关规定,也许他也能找到相应的解决方案,不至于最后家人要闹上法庭这么难堪。

“恒誉财商教育|成功理财新思路”系列课程,专业、独到地进行市场动态分析,及深入浅出地介绍华人较少了解的理财策略,包括教会大家如何把贷款利息转化成为抵税空间,如何正确运用理财产品,如何将呆滞资产盘活,如何合法避税,如何合理资产传承规划,如何优化家庭资产,如何优化小企业税务等等,同时也指出许多华人的理财误区,以及投资者错过机会与走错方向的主要诱因。

课程自2009年创办以来,在加拿大各大城市进行巡回演讲,在加拿大华人中有着越来越大的影响。课程场场爆满,座位有限请从速报名登记!

课程原价$300加币,前20名报名者费用全免!

还有机会获得税务策略大全一本 - 《税局不想你知道的15个秘密》

1

课程时间

以下是未来一个月的4次开课,有粤语和国语,每次课程两节课,分两天讲完。

(一)10月25、26日 (周三、四,国语)

(二)11月04、05日 (周六、日,粤语)

(三)11月15、16日 (周三、四,国语)

(四)11月18、19日 (周六、日,粤语)

国语:上午10:00-12:30(9:30 入场)

粤语:下午2:30 - 5:00 ( 2:00 入场)

2

课程地点

Richmond, 具体地址,报名后会有专人通知您

3

报名方式

电话:778.858.1588 / 778.858.9906

网上:点击下方“阅读原文”或“Read More”

微信:rosalin2006 (或扫描以下Rosa微信二维码)

* 本平台的刊载的各类文章、广告、连接方式推送的其它网站内容及访问者发表的观点,仅为提供更多信息以参考使用或者学习交流,并不代表本平台观点,也不够曾任何投资建议。从本平台下载使用,必须保留本平台著名的“稿件来源”,并自负版权等法律责任。

点击下方 “阅读原文” 或者 "Read More" 在线报名

最新评论

推荐文章

作者最新文章

你可能感兴趣的文章

Copyright Disclaimer: The copyright of contents (including texts, images, videos and audios) posted above belong to the User who shared or the third-party website which the User shared from. If you found your copyright have been infringed, please send a DMCA takedown notice to [email protected]. For more detail of the source, please click on the button "Read Original Post" below. For other communications, please send to [email protected].

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。