中国再次成为美国最大海外债主 吓坏了特朗普

08月18日讯,很多外国人都知道现在的中国是最有钱的发展中国家,也是世界上最大的债主,为什么呢?因为中国被日本反超九个月后,又打败日本,重新夺回美国最大海外债主称号。

去年10月时,因中国此前连续第5个月减持美债,规模创下2010年7月来新低,日本趁机反超了中国,成为美国第一大债权国。

然而,中国最近连增5个月美债,到6月时,所持美国国债规模环比增加443亿美元,至1.1465万亿美元,总规模创下九个月新高,一举超越日本,夺回第一的宝座。

所以,现在的日本成了美国第二大债权国,总共持有1.09万亿美元的美国国债,与5月份相比减少了205亿美元;

而排名第三的是爱尔兰,共计持有美债3025亿美元;开曼群岛及巴西紧随其后,分别持有美国国债2643亿美元、2541亿美元。

这次,就连特朗普都吓坏了,他都没想到,中国竟然又把钱借给了美国,本来美国人还挺高兴的,好歹日本是美国盟友,日本买国债更靠得住。

然而,现在又变成中国了,估计全美国人都要欢呼雀跃了,说明美国还是世界最强国,美元霸权还是没能打破,美元还是头号世界货币!

为什么中国已经摆脱了又回来呢?可以说,我们也是迫不得已,在2016年,随着资本外流大幅下降,中国逐步增加美国国债购买规模,中国消耗了近3200亿美元外汇储备来遏制人民币兑美元贬值。

今年以来,中国加强了资本管制且美元贬值,其位居世界第一的外汇储备不断增加,美国国债持有规模也就逐步扩大了。

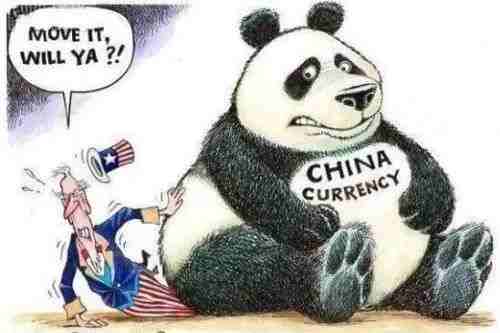

其实,在过去6年多时间里,中国一直是最大方借钱给美国的国家,但是也承担着很大的风险,关于中美关系,美国漫画家最喜欢的一个套路:

膀大腰圆的中国债主(有时候就是代表中国的大熊猫)趾高气扬地去敲门,门后是毕恭毕敬的瘪三债主山姆大叔。

言外之意就是,别看美国在全世界昂头挺胸,但在中国面前必须低眉顺目,因为中国是美国的最大债主!

美国漫画家自然是在调侃消遣华盛顿,但事实上,在很多时候很多国家,欠钱的才是大爷,假如美债违约,各国会怎么样?美国借的钱,还过吗?

美国债台高筑已经积重难返,不仅制约着美国经济增长,而且对世界经济发展造成了不利影响,还成为威胁世界经济稳定的因素之一,被称之为“全球经济的癌症”。

就这情况下,美国还有钱还各国的债务吗?投资大师罗杰斯说:“美国目前面临着比2008年金融海啸还要严重的一场危机,美元资产或将成为彻头彻尾的灾难。”

其实,罗杰斯的警告并非耸人听闻,正如美国前财长盖特纳所说,一旦美国国债形成违约,将导致国际金融市场的大混乱,整个美国乃至各国经济将遭受灾难性的损害。

我们中国成美国最大债主不足为喜,可以说这不算一个好事,因为外汇储备多少,是否最大债主,并非经济是否强大的标志。

我们成为美国最大债主是中美两国经济发展模式互补的必然结果,也是中美两国经济关系密不可分的活生生写照,作为中国商品最大的出口市场,美国经济打个喷嚏,中国出口企业就要得重感冒。

人民币国际化改革进程的滞后使我们无法藏汇于民,必须寻找外汇储备保值增值的稳妥途径,所以美国国债顺理成章地成为首选。

在这里,还要澄清几个有关中国外汇储备的不当批评,比如在网上,隔三差五就会有人“抨击”:中国政府一直购买美国国债,是“宁赠友邦,不予家奴”。

美国国债利息很低,与其低息借给美国人,还不如把这些美元拿回国内,中国人平均分一下,算下来,每人好歹还能分个几千美元。

看上去很美好,但其实根本不了解什么是外汇储备,中国企业每将100美元卖给央行,会从央行获得了600多元人民币在国内使用,如果再将美元拿回国来,实则是又增发一轮货币,结果将可能引发通货膨胀。

在外汇储备问题上,有一个原则问题:外汇储备是不能拿到国内使用的,还叫嚷着分美元的人,这是缺乏起码的常识。

我们购买美国国债,也是有其战略考虑的,第一:中国外汇储备近4万亿美元,环顾这个世界,没有一样投资品像美国国债这样符合投资原则;

第二:美国是中国最大出口地,中国购买美国国债,借钱给美国人,美国人购买“中国制造”,实则是为了自己国家!

第三:美债市场对中国来说是一个重要市场,不论增持还是减持都是正常投资操作,中国会根据市场上的各种变动进行动态优化和调整操作。

曾准确预测美联储QE2推升美股的华尔街大佬认为,中国重夺美债“最大债主”地位,这一次坚定看多美股,更是看准阿里巴巴这类蓝筹科技股。

2017年以来阿里飙涨73%,股票市盈率达到64倍,而腾讯股价市盈率也达到54倍,得到了大型对冲基金的纷纷增持。

索罗斯二季度新增19万股阿里巴巴,增幅近80%,基金投资者丹尼尔・勒布新增450万股阿里巴巴,约合6.3亿美元;

大卫・泰珀新增阿里巴巴369万股,价值5.205亿美元,斯坦利・德鲁肯米勒二季度增持71万股阿里巴巴股票。

摩根斯坦利分析师表示对阿里巴巴持续性增长充满信心,她认为正在推行的线上线下相结合的新零售战略,将为阿里巴巴带来更丰富的大数据资源,发展前景可期,再加上中国一带一路,更加看好中国经济!

阅读原文 最新评论

推荐文章

作者最新文章

你可能感兴趣的文章

Copyright Disclaimer: The copyright of contents (including texts, images, videos and audios) posted above belong to the User who shared or the third-party website which the User shared from. If you found your copyright have been infringed, please send a DMCA takedown notice to [email protected]. For more detail of the source, please click on the button "Read Original Post" below. For other communications, please send to [email protected].

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。