和房产比,为什么股票是最好的投资品种?

文|businesslike

导读:股市有种说法叫“一赚二平七亏”,大部分人,可能也真的感觉如此。但是,今天想分享的观点却是:一篮子股票(分散的普通股组合),是90%的普通人能找到的最好的投资。和房产比,为什么股票是最好的投资品?

各类资产长期收益

房产是我国人民的第一资产,占家庭资产的近七成(《中国家庭财富调查报告(2017)》)。据我们的经验,房产收益了得。不过,我们的经验只有短短的十几年,那么长期看,房产收益如何?

Source: Robert J. Shiller, Irrational Exuberance (2000), With Updates to 2017

这是美国127年来指数(含股息)与名义住宅价格的对比。

1890年的1美元房产如今价值52元;127年来,房产年名义回报约为3.17%,考虑到其间2.8%的通胀,房产确实起到了保值作用,但剔除通胀后的百年真实涨幅仅66%;同期,标普127年复合增长9.3%,年增速为房产的3倍。当年1美元的标普,如今80723美元,升值8万倍,是房产的1548倍,用其零头可换多套住房。

房产不行,其它资产表现如何?

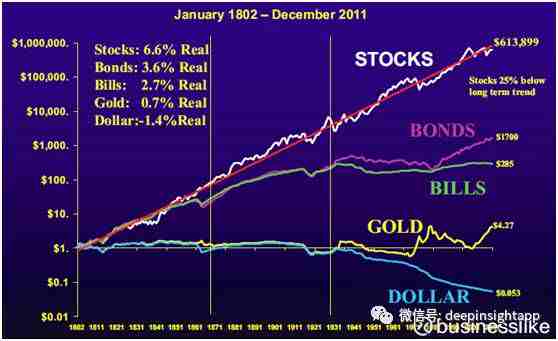

Source: Siegel, Jeremy, Future for Investors (2005), With Updates to 2011

这是两个世纪以来多种资产的比较,回报是扣除了通胀后的净收益。

首先看现金:1美元200年后购买力下降95%,剩5分,基本等同于归零;黄金200年4倍多,但剔除通胀后,年回报仅0.7%;债券较好的保证了购买力,调整后长债收益率仍可达3.6%,但购买力保持的前提是长期牺牲流动性;股票大幅超越其他资产,扣除通胀后复合增长仍有6.6%,长期看,财富向权益资产持有者快速集中。

其他国家

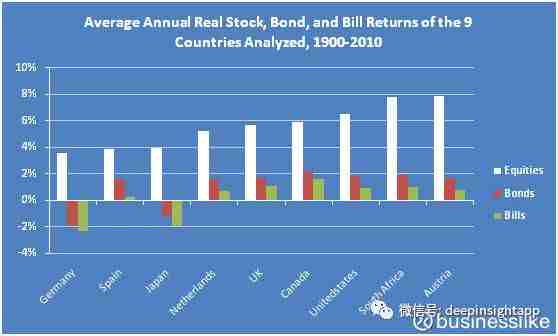

我们再来看看世界其他国家

20世纪较活跃的9个典型国家:

Source: Source: Dimson, Marsh, Staunton, Triumph of the Optimists

仍然是扣除通胀后的净收益。

所有国家的股票资产仍然远远跑赢常规通胀水平,同时,大幅超越债权资产;即使在崩溃过的国家(比如战败国),长期股票收益仍然稳健的高于一个较快的GDP增长率(比如3%)。

从长期的、多样本的数据来看,股票不仅能成功对抗通胀,更能超越GDP。财富向长期股权持有者集中,大幅超越其他资产。

中国特色和他们不一样?

我们是一个M2特别大、GDP特别高、财务焦虑很大、股市常吃面、房价永远涨的国家。比起黄金、债券,我们更关心下面这些:

数据来源:国家统计局

上证指数1990年成立,深综1991成立,以股息扣税再投入。

图中用虚线划了四条线:CPI、GDP和北上房价,M2作为背景。

看这个图,才发现A股原来远没那么不堪:

首先,长期的,无论是上证还是深综,都远高于CPI,保值没问题;其次,两指数居然半数+时间跑过了GDP增速(要知道我们的GDP增速曾经长期是西方国家的5倍),持有股指,你就比大部分人都厉害;第三,股指居然能经常挑战一下房价涨幅;最后,股指曾超越M2并基本保持与其一致的趋势。

数据源于统计局。你可能会觉得有点瑕疵,特别是房价这一块,一来和体感不符,二来2015年以后没数据了?于是,我又找了民间数据,排序如下:

数据来源:国家统计局,

中原指数 M2、GDP、CPI和股指都从90年(深综91年)算起,是有股市以来全部数据,二十七年。

按统计局的数据:北京房价复增9%,上海13%,而民间数据(中原)是15%和18%。当然,中原的数据从2004年开始,正好是房价飙涨的起点,统计局从99年算起,很长一段房价基本没动,摊薄了年收益率,所以比差异应该也算合理。

整体看,股指历史收益基本能与超高的GDP增速持平,在13%-15%之间;房价,一线城市北、上增长最快的十三年在17%左右。

从以上数据看,无论中、外,无论是一百年、两百年或是二、三十年,长期的,一篮子股票都是普通人能找到的最好投资,长期跑赢其它几乎所有资产。

房产呢?最近十年收益明显比股票高嘛。是的,以最近十年来说,房产当然是最好投资之一,从长期来说,它也不差。但是,投资面向未来,长期来讲,股票是第一资产。

前提: 任何设论不说前提都是耍流氓。

股票成为最好的投资也是有前提的:

1、足够分散:我们所有的讨论都以市场篮子展开。同样,高离差决定了多数人需要一个分散的组合起步。它不仅能帮你控制风险,更把长期坚持的反人性程度,降到最低。

2、足够时间:长期看,一篮子股票是非常棒的资产,前提是长期。如果你理解股票的本质或者哪怕是它们的波动性,就不能寄望总是短期收获。

3、买入时机:投资股票不需要有预测明天的超能力。

但是,不在最昂贵的那些时期买入,会让你做得更好。

看完本篇,你还认为房子是最好的投资品吗?

作者:businesslike

链接:https://xueqiu.com/5180243808/90845093

来源:雪球

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

最近热门文章:点击标题进入。

作者交流,请加微信:dianshi830,请告知职业和公司。

长按识别二维码关注公众号:点拾投资

最新评论

推荐文章

作者最新文章

你可能感兴趣的文章

Copyright Disclaimer: The copyright of contents (including texts, images, videos and audios) posted above belong to the User who shared or the third-party website which the User shared from. If you found your copyright have been infringed, please send a DMCA takedown notice to [email protected]. For more detail of the source, please click on the button "Read Original Post" below. For other communications, please send to [email protected].

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。