2017美帝报税指南:最新变化、各项税收、抵税税率你都知道吗?把多交的税全部要回来!

不同与中国,美国似乎给公众造成一种了“苛税猛于虎”的印象,各种各样纷繁复杂,尤其是新移民,更是丈二和尚摸不着头脑。

2017年美帝报税季又开始了,今年有这些变化你都了解了吗?你需要报税吗?各项税收、抵税税率又是如何呢?

1.报税截止日期是4月18日

很据联邦法律规定,报税截止日期如果赶上节假日或周末可以顺延,今年的截止日期是4月18日。

2.奥巴马医保罚款上涨

奥巴马医保平价医疗法案(Affordable Care Ac)要求所有美国公民都必须购买医疗保险,否则将需要缴纳罚款。虽然川普上台很有可能废除奥巴马医保,但是,今年报税,没买保险的还是要缴纳罚金。2015年罚款金额是$325/人(或年收入的2%),2016年涨到$695(或年收入的2.5%)。按家庭计算,不论家庭成员多少,罚金是个人的3倍,即$2,085。

3.纳税等级上涨

美国纳税人根据收入使用不同的纳税等级(tax brackets)和税率,由于通货膨胀,2016年适用的应税所得将上调0.4%。

4.户主申报人的标准扣除额增加

单身丶已婚合并申报丶已婚分别申报的标准扣除额与2015年保持一致,户主申报者要增加$50,是$9,300。

5.个人免税额上涨

2016年的个人免税额是$4,050,与2015年相比上涨了$50。

6.健康储蓄账户家庭扣除额增加

家庭账户扣除额要增加$100至$6,750,55岁及以上的再增加$1,000。

7.低收入补助税免上涨

低收入补助税免(Earned Income Credit),对于低收入家庭,联邦政府会在税上给予优惠:有3个以上孩子的家庭,credit将涨至$6,269,增长了$27;2个孩子的家庭是$5,572,比2015年增加了$24;1个孩子的家庭是$3,373,也比去年增加了$14,没有孩子的家庭只增加了$3,也就是2016年是$506。

8.AMT免征额提高

最低所得税(Alternative Minimum Tax)的免征额有所提高,2016年,单身纳税人AMT免征额增加$300至$53,900,联合申报者增加至$83,800。

9.遗产税免征额提高

免征额上涨至545万美元,与2015年相比提高了$20,000。适用于2016年去世的人。

10.EITC ACTC延迟退税

对那些多次不正确申报抵税项目或者欺诈报税的人来说,IRS将延迟退税。根据2015年保护美国人免于高税法(Protecting Americans from Tax Hikes Act of 2015,PATH),对薪资收入税金抵免(Earned Income Tax Credit ,EITC)或额外儿童税金抵免(Additional Child Tax Credit,ACTC)的纳税人,延迟到2月15日开始办理退税。这样,国税局可以有更多时间审核验证。

Filing Requirement

报税要求

如果你的收入低于以下金额,是不需要报税。但是如果你的收入是自雇收入或1099收入,如果金额超过400,需要申报;虽然你是不需要缴纳所得税,但是需要缴纳社安税(所谓的点数退休金),所以你的申报只是纯属缴纳社安税。

Ordinary Income Tax Rate

应课税普通收入税率

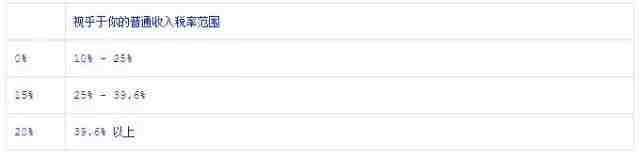

Long-Term Capital Gain & Qualified Dividend Tax Rate

长期资本收益和合资格股息税率

短期资本收益和普通股息是按照普通收入税率来征收。

Other Taxes

其他税

AMT

最起码税收

AMT是美国政府设计出来的一种方法,以保证一些高收入人士和公司不能够因为每一年有太多的扣除以避免缴付税收。这些人士需要计算常规税收或非常规的AMT税收,就需要支付其中一个较高的税收。

AMT免税额。这个免税额就像常规税收体制下的基本扣除额一样,在计算AMT税收的时候可以减去这个免税额之后才计算AMT税收。

Standard Deduction

标准扣除额

Itemized Deduction

列举扣除额

如果不用标准扣除额,可以采用列举扣除额。不过如果调整后总收入超过以下范围,列举扣除额将会递减。

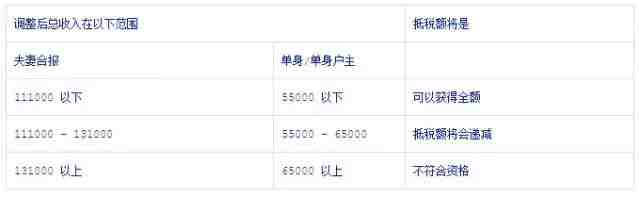

Personal Exemption

个人免税额

每个人的免税额是4050。如果调整后总收入超过以下范围,个人免税额将会递减。

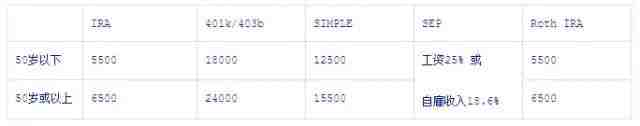

Retirement Plan Contribution Limits

退休计划可放额度

IRA和Roth IRA的可放额度在以下调整后总收入范围将会递减。

HSA Contribution Limits

健康储蓄账户可放额度

Archer MSA Contribution Limits

医疗储蓄账户可放额度

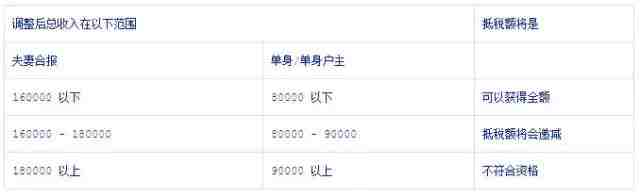

Child Tax Credit

小孩抵税额

每个17岁以下的小孩最高可以获得:1000,或超过收入3000的部分的15%。换句话说,如果你的收入过低,你的小孩抵税额可能不足1000。同时如果调整后总收入超过以下范围,收入每增加1000,小孩抵税额就会减少50。换句话说,如果调整后总收入不超过以下范围,将会获得全额。

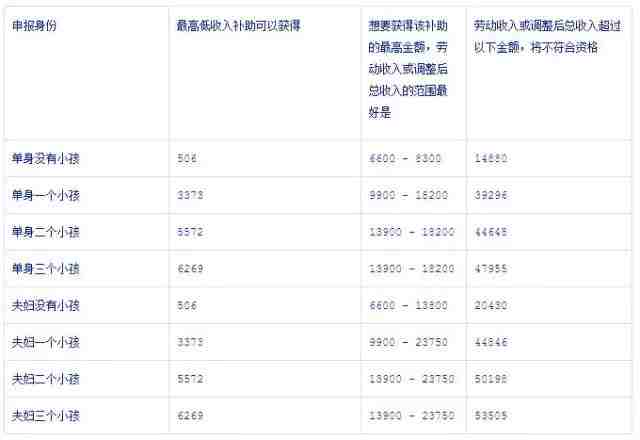

Earned Income Tax Credit

低收入补助

你或你的配偶必须有劳动收入及年龄在25到64之间。小孩必须是24岁以下,跟你同住超过6个月。年龄在19到23岁的小孩必须是全职学生。投资收入(银行利息,股息,股票买卖收益,出租纯收入等等)不能超过3400。

Adoption Credit

领养小孩费用抵税额

每个小孩最高可以获得:13460

Child/Dependent Care Credit

小孩/被抚养人的照顾费用抵税额

抵税额是每位13岁以下小孩/被抚养人的照顾费用的20%至35%,每位小孩/被抚养人的照顾费用只限于最高3000,每个家庭的照顾费用只限于最高6000。

American Opportunity Credit

大学费用抵税额

每位学生最高可以获得:2500

Lifetime Learning Credit

长期进修学费抵税额

每个家庭最高可以获得:2000

Retirement Savings Contribution Credit

参加退休计划抵税额

Residential Energy Efficient Property Credit

住宅节约能源安装费用抵税额

可以获得:费用的30%。没有收入限制。合资格产品包括:地热热泵,太阳能热水器,太阳能电池板,小型风力发电机,燃料电池(必须安装在你的主要住宅)。

Residential Non-Business Energy Credit

非商业的住宅能源安装费用抵税额

可以获得:从2005年算起最高所有合共的500。意思是,如果你在以前报税的时候已经取得了全额500,你在今年就不能够再作出申报。没有收入限制。合格能源装修必须安装在你的主要住宅,包括:保温(墙),室外窗门/天窗,室外门,金属/沥青屋面,热水器,热泵,中央空调,炉,锅炉,循环风机。保留制造商的证书作为你的报税记录。

Credit for Fuel Cell Vehicles & Plug-in Electric Vehicle

燃料电池汽车或插电汽车抵税额

最高可以获得:7500。汽车制造商将会提供一份证书给你,说明你的汽车能够符合多少的抵税额。保留制造商的证书作为你的报税记录。

MCC Mortgage Interest Credit

贷款利息抵税额

最高可以获得:2000(仅限于你的主要住宅的贷款利息)。需要提供由州或郡政府的MCC计划所颁发的“贷款抵税额证书”。MCC计划是为了购买主要住宅得到贷款,或为了某些住宅装修才借贷而设立的。有关MCC计划的详情,请向你的州或郡政府查询或到网上搜索。当年不能完全扣除该抵税额,剩余部分可在以后3年内作扣除。如果你选择列举扣除,作为计算该抵税额的部分利息必须减出。

Premium Tax Credit

奥巴马医疗保险月费抵税额

如果你从政府的交易市场(加州健保Covered Ca)购买的医疗保险,在你报税的时候可以享有该抵税额。就像大部分人一样,你已经预先收取了该抵税款项,而该款项直接到了你的保险公司以降低你的保险月费,所以你必须就预先收取的款项和你实际应有的抵税额作出调整。你预先收取的款项可能是过多或过少,基于你的收入和家庭情况在你预先收取该款项的时候和现在你报税的时候有所不同。如果是过多,你将退还过多的部分给国税局;如果是过少,不足的部分以退税的方式支付给你。要计算你预先收取的款项是否过多或过少,你将会收到从交易市场(加州健保Covered Ca)寄给你的一份1095A表格,在你报税的时候必须带上。

如果你在2017年报税的时候没有医疗保险将会受到罚款。罚款将会是调整后总收入的2.5%,或每个成年人695和每个小孩347.50(最高2085按人数算)。最后看按收入算出来的罚款高,还是按人数算出来的罚款高,以较高的金额来罚。

不过罚款也有豁免的时候,如果你的收入低于报税要求(前面有说过的收入范围)、或长期居住海外、或没有保险不超过连续3个月、或其他特殊原因。

Primary Home Sale Exclusion

自住房屋出售后的免税额

自住房屋出售后的免税额是:250000/500000。在你的一生中使用该免税额多少次是没有限制的。要符合自住房屋出售后的免税额,你必须在出售前的5年内最起码拥有2年和作为主要住宅居住有2年。这2年的拥有和使用可以落在出售前的5年内的任何时间。当你出售的时候,你不一定是需要居住在哪里。尽管你拥有和作为主要房屋来居住有很长的时间,在计算的时候也只是出售前的5年时间内。

Foreign Earned Income Exclusion

海外工作收入免税额

海外工作收入免税额高达:101300

Gift Tax Exclusion & Estate Tax Exclusion

赠与和遗产免税额

2016年的每年赠与免税额是:14000 。即是只要一年给一个人的赠与不超过14000是不需要申报。2016的赠与和遗产的合共免税额是:5450000。即是只要一个人的生前赠与加上死后剩下的遗产合共不超过5450000是不需要缴纳遗产税。

赠与税表的申报截止日期是4月15日或延期的10月15日。遗产所得税表的申报截止日期是死者死后的12个月内。而遗产税表的申报截止日期是死者死后的9个月内或可延期6个月。

FBAR Requirement

海外金融账户申报要求

如果你在海外的所有金融账户在过去整年当中的任何时候的最高总值加起来超过10000,需要作出信息申报。该申报是属于信息时报,不会产生税收。申报截止日期是4月15日或延期的10月15日(以往是6月15日没有延期)。

金融账户包括任何银行账户,证券,投资衍生工具(股票,债卷,期货,货币,利率与市场指数),海外互惠基金,或其他金融账户(包括任何储蓄账户,支票账户,定期账户,年金,有现金值的人寿保险)。

Receiving Foreign Gift

收到海外赠与

如果你在过去整年当中收到海外赠与超过100000,需要作出信息申报。该申报是属于信息时报,不会产生税收。申报截止日期是4月15日或延期的10月15日。

转载自移民帮,部分内容来自洛杉矶华人资讯网、美国保险。

阅读原文 最新评论

推荐文章

作者最新文章

你可能感兴趣的文章

Copyright Disclaimer: The copyright of contents (including texts, images, videos and audios) posted above belong to the User who shared or the third-party website which the User shared from. If you found your copyright have been infringed, please send a DMCA takedown notice to [email protected]. For more detail of the source, please click on the button "Read Original Post" below. For other communications, please send to [email protected].

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。

版权声明:以上内容为用户推荐收藏至CareerEngine平台,其内容(含文字、图片、视频、音频等)及知识版权均属用户或用户转发自的第三方网站,如涉嫌侵权,请通知[email protected]进行信息删除。如需查看信息来源,请点击“查看原文”。如需洽谈其它事宜,请联系[email protected]。